确定自己是否是“美国税务居民”

解答:根据美国税法的规定,美国公民和永久居民(绿卡持有人)是法定的美国税务居民,但是,一个外国人也有可能被定义为“美国税务居民”,进而产生向美国申报全球个人所得及纳税的义务。 外国人成为美国税务居民的条件:在美国居住超过183天就成为美国的纳税居民。 183天加权计算方式:今年在美国天数(至少31天)+去年在美国天数的1/3+前一年在美国天数的1/6,计算结果超过183天就成为美国税务居民,你全球的收入都要在美国纳税。 非居民:不满足以上条件,但是有来自于美国的收入,那么只有来自于美国的收入才需要在美国纳税。 注意:如果外国人想避免成为美国税务居民,建议每年在美国的居留天数均不要超过121天(含)。

对于持F1学生签证的留学生,根据美国税法的特殊规定,他们在留学期间的5年内不会被认定为美国税务居民,但需要提交8843表格向国税局申报自己的非美国居民的纳税人身份。

美国新移民何时有义务向美国政府“报税”?

解答:如果移民是持移民签证登陆美国成为永久居民,那登陆日就是绿卡有效期的起始日,登陆后的次年就需要向美国国税局(IRS)申报前一年度的个人全球收入所得。我没有长期居住在美国,需要向美国报税吗?

解答:根据美国税法的规定,只要符合“美国税务居民”条件的人,都需要向美国申报全球所得,包括在美国境外的收入。而对于每年居住在美国境外超过330天的税务居民,每年可获得法定的外国收入免征额(每年的豁免额度会有调整)。新移民会根据个人和家庭资产总额缴税吗?

解答:不会。美国国税局是针对申报人所申报的前一年“收入所得”进行征税,而不会针对申报人的“资产总额”进行征税。我在取得绿卡之前积累的财富是否需要向美国政府纳税?

解答:不需要。大部分的新移民在登陆之前都属于“非美国税务居民”。非美国税务居民在取得绿卡前积累的资产以及收入均不需要向美国政府纳税,美国国税局只关心新移民成为永久居民之后是否申报自己每年的收入所得。美国有哪些主要税种?

解答:在美国工作和生活,主要会涉及到以下到税种:个人所得税(Individual Income Tax)

公司收入所得税(Corporate Income Tax)

社会安全医疗保健税FICA Tax(Social security tax & Medicare Tax)

销售税(SalesTax)

财产税(Property Tax)

遗产和赠与税(Estate & Gift Tax)

消费税(Excise Tax)

每年需要申报的“个人收入所得”有哪些?

解答:每年需要申报的个人收入所得包括:工资、薪金和附加福利、小费、股票购买选择权、利息、股息、商业经营(个人分红)、各类型的投资收益(资本利得/分红)、房屋租金、退休金、失业补偿金、养老年金、赡养费、信托收入、博彩获利等等,以上的所有收入构成年度总收入(Gross Income)。AGI是什么?

解答:AGI(Adjusted Gross Income)是美国税务系统的重要概念,它的意思是调整后的总收入。所有的收入汇总成为年度总收入(Gross Income)后,在该基础上扣除可调整项金额,之后得到“调整后的总收入”就是AGI。参考公式如下: 年度总收入(Gross Income)-年度收入调整项=调整后的年收入(AGI)美国国税局(IRS)会根据经济状况公布当年的抵扣和减免调整项:

~教育相关税前减免

教育职工费用、学生贷款利息、工作培训相关费用、学杂费用

~工作相关税前减免

自雇退休计划费用、自雇医疗保险费用、部分自雇收入税、由于更换职业而产生的搬家费用

~其他可税前减免的费用

业务开展费用、美国境内产业生产税前减免、健康医疗账户:单个家庭税前减免上限为6500美元/年、提前支取产生的罚金、付出的赡养费、退休账户减免额度、税务居民外国工资收入免证额(海外居住330天以上适用)

我应该用哪种报税身份进行报税?

解答:在美国,有五种报税身份的选择,美国国税局提示,如果适用多个报税身份,请选择缴税最低的身份。单身个人申报

夫妇合并申报

夫妇分别申报

家庭户主申报

合格的寡妇/鳏夫申报

美国的个税是单一税率还是分级税率?

解答:美国采用的是累进分级税率制度,根据美国国税局最新公布的信息,2022年的联邦税率有七级:10%、12%、22%、24%、32%、35%和37%。报税收入(taxable income)超过53万9900元的单身纳税人(夫妻合报上税收入超过64万7850元),最高税率保持在37%;

单身收入超过21万5950元(夫妻合报43万1900元),税率为35%;

单身收入超过17万50元(夫妻合报34万100元),税率为32%;

单身收入超过8万9075元(夫妻合报17万8150元),税率为24%;

单身收入超过4万1775元(夫妻合报8万3550元),税率22%;

单身收入超过1万275元(夫妻合报2万550元),税率为12%。

收入在1万275元或以下的单身人士(夫妻合报2万550元),最低税率为10%。

如果我有公司股份,应该如何申报?

解答:如果是在美国设立公司,请美国公司的专业会计师协助公司税务事宜。如果持有10%以下的海外公司股份,不需要向美国国税局申报,但如果持有10%以上海外公司股份,必须申报5471表。另外,企业如果给股东发放了工资、奖金以及分红,所有收入均需要申报。如果我在美国有购置房产,应该如何税务申报?

解答:美国房产每年均需缴纳房产税(Property Tax),税率根据各个州和区域差异而不同,通常,每年的房产税缴税通知单会自动寄给业主,业主只需要在规定的时限内完成缴纳即可。房产根据居住性质会分为自住房和投资房,在产生利润收益的情况下,税收政策会有差异。

如果是自住房屋,出售时需交纳房屋增值税,但如果业主过去5年在该房产住满2 年,卖房利润低于25万美金(夫妻共50万美金),则可免除房屋增值税。

如果是投资房,产生出租收益,那么之前用于房屋的保险费、装修费、中介费、管理费、律师费、广告费、维修费等等费用均可计入房屋的经营成本(需保留相关收据)。

此外,投资房还可使用税务递延规则,它允许投资人将卖出物业的收益用于新的同种类物业置买中,从而可以推迟支付资本利得税到新物业出售之时。

如果我有投资类的资本利得,应该如何报税?

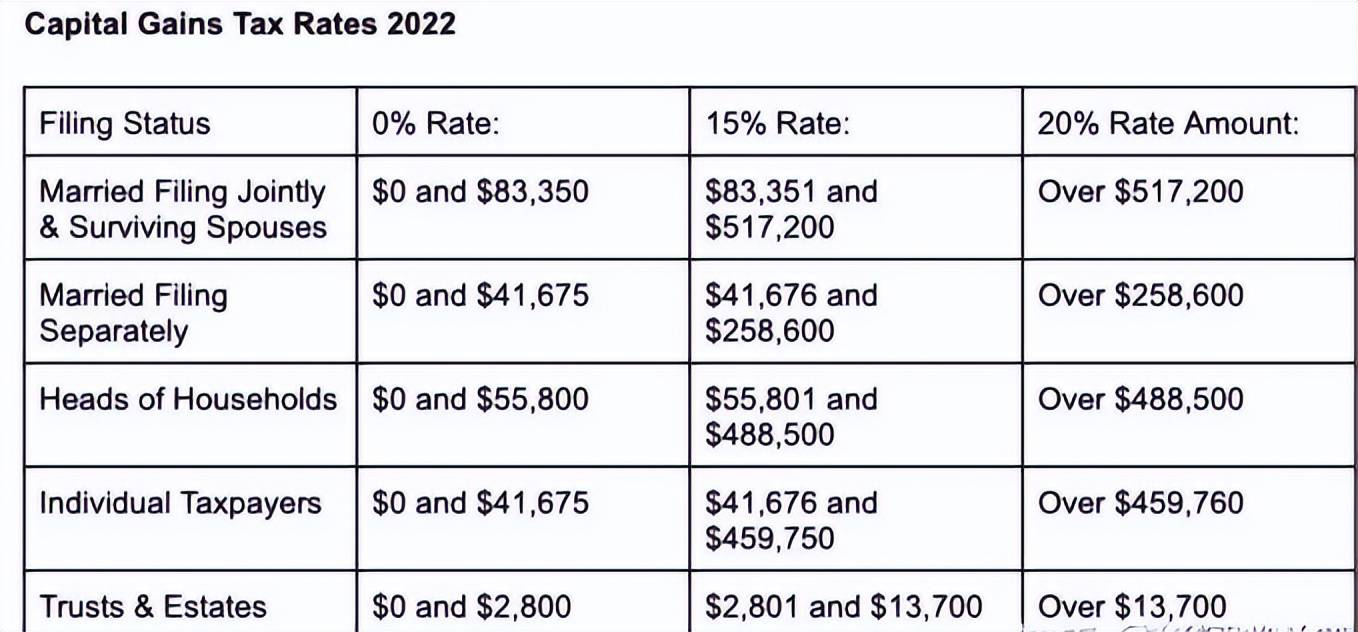

解答:美国的资本利得税要取决于持有资本的时间长短,一般来讲,如果短于1年的投资,将被认定为短期投资,资本利得税将参考联邦所得税的7级税率进行申报。如果投资超过一年,将被认定为长期投资,资本利得税率分为3级:0%、15%和20%,同时会对应报税身份确定收益金额和税率。以夫妇共同申报为例,2022年的资本利得在83,350美元以下的税率为0%,超过517,200美元以上的资本利得税为20%。

美国的遗产和赠与税是如何征收的?

解答:通常情况下,美国的遗产税和赠与税是由遗赠方和赠与方缴纳的,受赠方无需缴纳。美国国税局公布的2022年度联邦遗产税免税额为1,206万美元/人,联邦赠与税的年度免税额为16,000美元/人。超过免税额部分的价值,美国遗产税和赠与税分为12级,税率区间为18%~40%。

注意:美国公民或绿卡持有人获得非美国居民的海外赠与,不会被美国征税,每年10万美金以内无需申报,如每年累计接受超过10 万美金,须提交3520表申报赠与信息,但无需披露赠与人或缴税。

希望以上的资讯对您有帮助,建议新移民在持有移民签证首次登陆美国之前做好个人资产的税务规划。联鸿在美国有许多权威的专业的税务咨询专家推荐给各位尊贵的客户作税务规划。