2022年底金税四期将完成开发,

无论跨境电商行业如何发展,

财税合规是绕不开的话题,

在金税四期的背景下,我们都是透明人!

我们重点梳理了以下三大板块内容:

一、金税四期重点严查对象;

二、金税四期对企业的影响;

三、财税风险的应对及防范。

跨境卖家老板一定要认真阅读这篇文章,

把握趋势,做好自查,防范风险!

PART01

金税四期重点严查对象

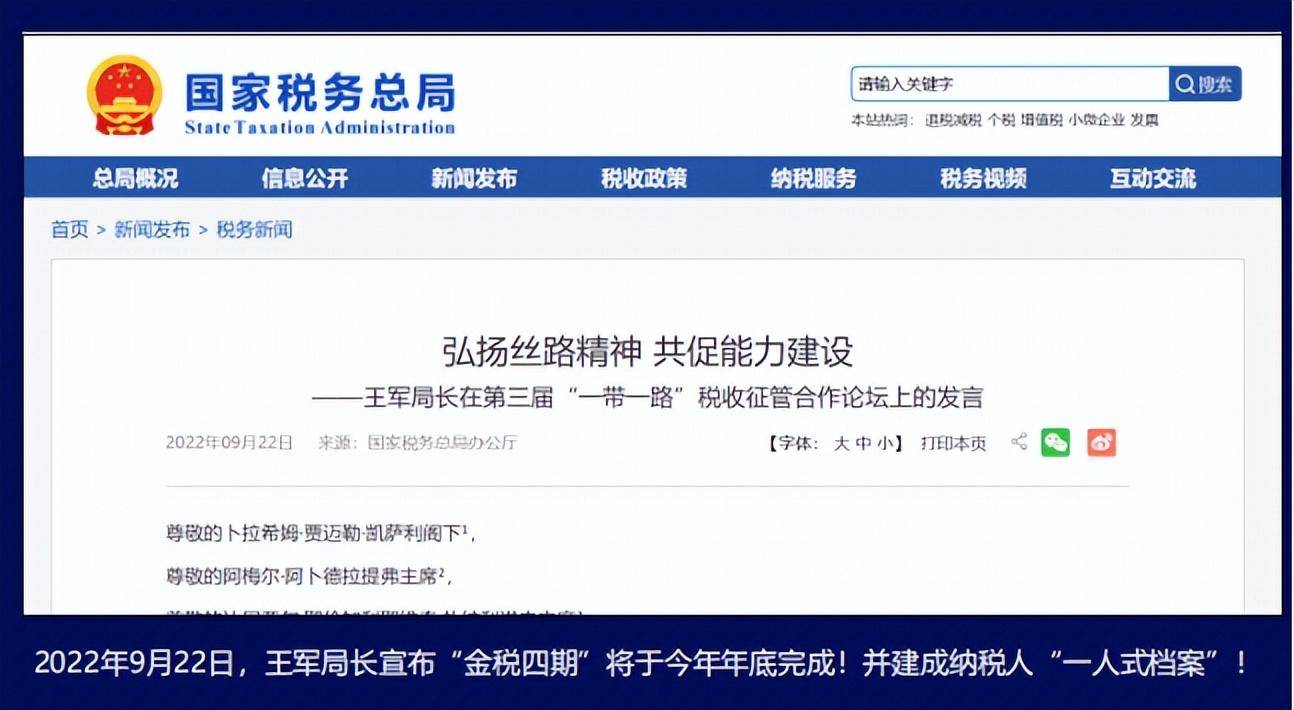

今年9月22日,王军局长宣布“金税四期”将于年底完成开发, 对咱们跨境卖家老板来说,金税四期官宣这件事太重要了!

金税四期会重点抓个人银行卡收款跨境电商的风险,银行卡的交易类型、交易金额及交易频次均会受监管,很多跨境卖家私人银行卡随便收上百万,原来可能不涉及到查税问题,但金税四期上线之后,你的个人银行卡收款风险就会无处遁形。举个例子,你的银行卡这个月到账200万人民币,那么这200万在税务系统里面可以快速地自动检索:

第一查资金来源:这200万人民币从哪来?具体怎么构成,是工资?劳务报酬还是分红?

第二查是否涉税:这200万是否涉及到交税,你要不要交税?

第三查是否纳税:如果要交税,这200万你有没有交税?

第四查纳税种类:如果要交税,你交过哪些税?税种是什么?税目又是什么?

第五查纳税账户:扣缴的对应账户又是什么?

当你的银行卡收到每一笔钱时,在金税四期系统中,它都会给你进行自动检索和分析,你的每一笔收入,都有涉及的税种及对应的税率,以此判断有没有少交或漏交的情况。

PART02

金税四期对企业的影响

听完上面这些,很多人把金税四期当成“洪水猛兽”,这完全是错误的理解!金税四期只是对企业全方位开启严苛的大数据税务监管,精准核算企业和个人的应交税跨境电商的风险,只是让咱们合法纳税,又不是加税,当然,如果你以前就存在不合规的情况,那么你就要注意了!

比如说,以下几种常见的发票情形,需及时制止!

1、虚开发票:缺成本发票的企业,无业务实质虚开;

2、对开、环开发票:基于没有真实业务的情况;

3、到处找发票抵税:增加企业费用发票,少缴纳税款;

4、富余票:企业未开具的发票无交易实质虚开给客户;

比如说,资金账户异常的企业,以下情形需及时制止!

1、用现金/个人卡发工资、收支货款、银行账户收支异常等;

2、现金交易超过5万元 公户私户互转频繁;

3、公转公超过200万元 私户转账金额过大;

4、转入转出异常 规模小却流水大;

5、资金流向与经营无关 频繁开户、销户等;

比如说,申报异常的企业,要自查并纠正以往错误申报行为!

1、企业长期零申报,税负率异常或长期低于同行业水平等;

2、大量员工个税零申报或者较少的;

3、公司所有员工的工资都控制在起征点上下浮动的;

4、企业社保缴纳不规范、财务报表数据异常的;

以上种种现象都会给企业带来极大的财务、税务风险,甚至触碰法律法规,后果非常严重,可能面临追缴5年偷逃税款及高额处罚,个人账户资金也有可能作为销售收入追缴税款、滞纳金、罚款,甚至被追缴殆尽或承担刑事责任!老板赚得越多越不安心!

PART03

财税风险应对及防范

从现在开始,你就要思考一个问题,如果一切都规范了,你的企业还能继续存活吗?

其实财税合规并不难,成本也不高。企业完全可以利用税收优惠政策合法地减少税负,特别是这几年,每年国家都发布相应的优惠政策,给到这些中小微企业,比如说小规模开普票,免征增值税;企业所得税减半减半再减半.....

对于现在的小微企业来说,税负已经非常低了,等低到它小于你的不合规成本的时候,你再去偷税漏税,也就没有什么意义啦!但我们在跟数百位跨境卖家交流调研过程中,还是发现很多卖家不重视财税:

比如说,有不少跨境老板、老板娘财税知识欠缺,私人卡大量收款;

比如说,不少企业架构混乱、业务流程不清晰、资金回流路径复杂,运营效率效益低下;

比如说,有些财务人员基础不牢,账务算不准,找不到企业的利润增长点,降本增效变成了一句空口号;

比如说,有些财务知识陈旧薄弱,不懂最新的税收优惠政策,引导老板作出不当决策,给企业造成损失...

金税四期一启动,所有的企业都会逐步规范,只有合规的竞争环境,才能促进企业、行业由内到外持续稳健地发展。如果你也想系统性解决财税问题,可以联系我们。