为支持跨境电子商务健康发展,推动外贸模式创新,有效配合《财政部 税务总局 商务部 海关总署关于跨境电子商务综合试验区零售出口货物税收政策的通知》(财税〔2018〕103号)落实工作。

现就跨境电子商务综合试验区(以下简称“综试区”)内的跨境电子商务零售出口企业(以下简称“跨境电商企业”)核定征收企业所得税有关问题公告如下:

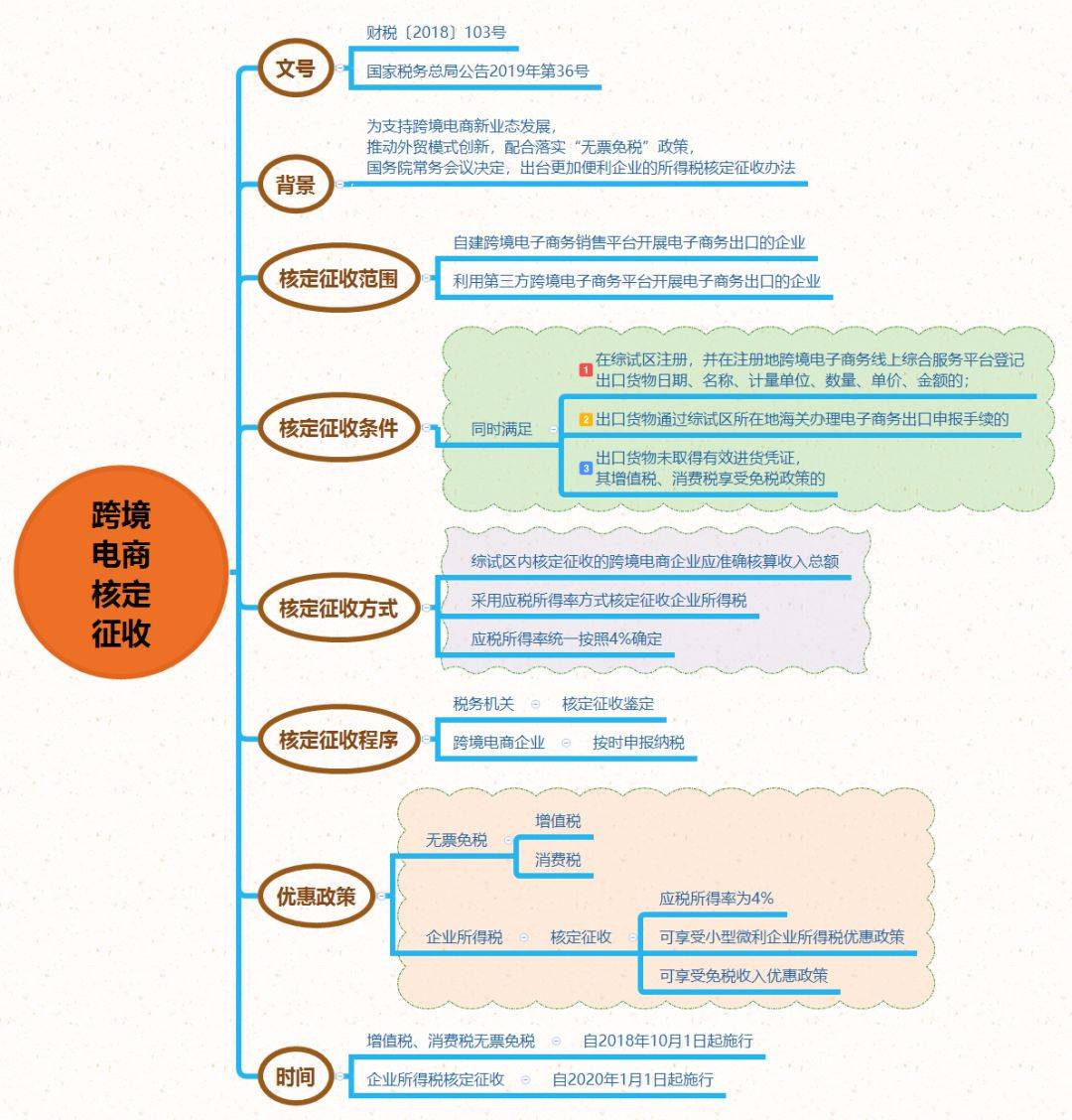

一张图看政策

《公告》从核定征收范围、条件、方式、程序、优惠政策等方面对综试区内跨境电商企业核定征收企业所得税相关事项进行了规定,旨在为综试区内跨境电商企业提供更为便利的操作办法。

相关政策问答

Q

跨境电商核定征收范围是什么?

答:为配合落实好“无票免税”政策,跨境电商企业是指符合财税〔2018〕103号文件规定的企业,即自建跨境电子商务销售平台或利用第三方跨境电子商务平台开展电子商务出口的企业。

Q

跨境电商核定征收条件是什么?

答:跨境电商企业通过商务平台出口货物,是近几年发展的新业态。为鼓励跨境电商发展,针对跨境电商企业出口货物无法取得进货发票的实际情况,财政部、商务部、海关总署和税务总局联合发布了财税〔2018〕103号文件跨境电商代理记账,跨境电商企业符合规定条件,可以试行“无票免税”政策。对于这些企业,符合《公告》规定的,企业所得税可以试行采取核定方式征收。

Q

核定征收方式是什么?

答:由于跨境电商企业可以准确核算收入,为简化纳税人和税务机关操作,综试区内核定征收的跨境电商企业统一采用核定应税所得率方式核定征收企业所得税。

同时,考虑到跨境电商企业出口货物的采购、销售,主要是通过电子商务平台进行的,不同地区之间差异较小,为进一步减轻企业负担,促进出口业务发展,综试区核定征收的跨境电商企业的应税所得率按照《国家税务总局关于印发〈企业所得税核定征收办法〉(试行)的通知》(国税发〔2008〕30号,国家税务总局公告2018年第31号修改)中批发和零售贸易业最低应税所得率确定,即统一按照4%执行。

比如一年销售2000万,核定所得税=2000*4%=80万;若对此跨境电商代理记账,小微企业标准政策电商还能用,则符合100万以下小型微利企业政策,按照5%所得税率交税,所以缴纳的企业所得税=80*5%=4万元。

实际税负=4万/2000万=0.2%,也就是只有千分之二!相当低的税负,并且可以将收入体现在GDP。

Q

核定征收程序是什么?

答:综试区内跨境电商企业和税务机关均应按照有关规定办理核定征收相关业务。税务机关应及时完成综试区跨境电商企业核定征收鉴定工作,跨境电商企业应按时申报纳税。

Q

综试区内核定征收的跨境电商企业,可以享受哪些优惠政策?

答:综试区内核定征收的跨境电商企业,主要可以享受以下两类优惠政策:

一:符合《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)规定的小型微利企业优惠政策条件的,可享受小型微利企业所得税优惠政策。上述规定如有变化,从其规定。

补充:根据《关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号),小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

二:取得的收入属于《中华人民共和国企业所得税法》第二十六条规定的免税收入的,可享受相关免税收入优惠政策。

补充:《中华人民共和国企业所得税法》第二十六条规定,企业的下列收入为免税收入:

(1)国债利息收入;

(2)符合条件的居民企业之间的股息、红利等权益性投资收益;

(3)在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益;

(4)符合条件的非营利组织的收入。

Q

《公告》从何时开始实施?

答:《公告》自2020年1月1日起实施。

2022-12-29

2022-12-29

7251

7251

国家税务总局发布稳外贸稳外资税收政策指引(跨境贸易税收)

2022-12-21

2022-12-21

8329

8329

推动跨境电商高质量发展(对跨境电商交易的认识)

2022-12-21

2022-12-21

9212

9212

子不语通过港交所聆讯,跨境服装电商如何突围?(服装跨境电商的企业)

2022-12-21

2022-12-21

11066

11066

十年老牌倒闭!又一跨境公司宣布清算(全国跨境电商十强)

2022-12-21

2022-12-21

9499

9499

5种不同跨境电商运营模式分析(五大跨境电商进口模式)

2022-12-21

2022-12-21

9499

9499

5种不同跨境电商运营模式分析(五大跨境电商进口模式)

2022-12-20

2022-12-20

9060

9060

市采通为盐城跨境电商产业园企业赋能(跨境电商专业申报书)

2022-12-20

2022-12-20

11549

11549

武汉11个月完成470万票!各地跨境电商数据出炉(跨境电商的数据)

2022-12-20

2022-12-20

9047

9047

跨境电商第一课:在做跨境电商之前需要了解什么(怎么样成为跨境电商)

2022-12-20

2022-12-20

10054

10054

“稳外贸”下,新手卖家适合入驻哪些出口跨境电商平台?(个人如何做跨境电商店)