来源:新立场NewPosition

在向港交所递交了3次招股书后,途虎养车终于通过了聆讯。对于这家2011年成立的互联网公司而言,这相当不容易,它过去历年的融资和亏损合计都在百亿的规模。在通过聆讯后,创始人和在过去十六轮中参与跟进的投资方都有了美好的指望。

中国的汽车市场起步较晚,而以车后服务为代表的相关配套设施相较于欧美也自然滞后。在中国约90万家汽车服务门店里,连锁门店的占比仅有7.8%,这在很大程度上意味着国内的汽车服务行业存在效率改进的空间。 事实也的确如此,2021年中国的汽车服务门店平均仅服务336辆乘用车,远低于美国同行的1205辆,也低于欧洲的726辆。

陈敏很早就看到了这一点,他曾在一家汽车保险和销售服务平台工作,也会写程序,于是在2011年创建了途虎养车,要用互联网的方式改造这个行业,尽管也因此粘上了过去十几年互联网行业的典型烙印:2019到2022这四年里,每年亏损额分别为34亿、39亿、58亿和21亿元人民币。

当然,好消息是最近途虎净利已经转正了,今年上半年有接近6000万进账。

01、低频带高频,线上带线下

途虎瞄准的汽车后市场是个规模相当庞大的赛道。

按乘用车保有量计,中国已经成为世界第一大汽车市场。2022年底国内的乘用车保有量已经突破2.7亿,到2027年咨询机构预计将进一步增长到3.8亿辆。跟乘用车规模同步增长的,还有车辆的车龄结构。2022年国内乘用车平均车龄在6.2年,到2027年预计将增长至8.0年。

更多更老的乘用车意味着市场对汽车服务的需求将保持快速稳定的增长。2022年中国汽车服务市场规模为12398亿元,预计到2027年将达到19319亿元,复合年增长率为9%。

当前国内的汽车服务价值链分成两个渠道,一是以4S店为代表的获授权经销商渠道,二是独立的后市场服务供应商渠道(即IAM渠道)。根据去年的统计,中国大概有3.4万家获授权经销商和86.2万家IAM门店,分别占到汽车服务市场交易规模的53.6%和46.4%。

对于一般的车主而言,由于4S店的定价更高,所以在前几年保修期过后,他们后续会更倾向于选择IAM渠道。所以跟上述车龄结构变化相适应的另一个趋势是,IAM渠道的市场占比将逐步提高。

整个车后服务市场当前的痛点在于,4S店质量跟服务相对有保障,但价格偏贵且数量较少服务范围受限,而IAM门店虽然价格便宜且分布广泛,但质量和服务比较不足。所以看行业基本面的话,车后服务市场在未来相当长的时间里都会是一门前景广阔的生意。

途虎给自己的定位是线下线上一体化汽车服务供应商,通过线上渠道打通获客,通过线下门店提高行业连锁水平和运营效率,同时依靠规模上的优势去做供应链和数字化系统等方面的优化。

从成立时间看,2011年创建的途虎养车是最初那轮O2O浪潮的幸存者,200万人民币的天使轮投资陈敏坚持了两年还没倒闭,其实已经堪称奇迹了。如果要对陈敏的“途虎方法论”做个总结,那就是“低频带高频”。

汽车从零部件数量说大概是普通人生活里最复杂的消费品,因此车后服务的范围也很庞杂,包括轮胎和底盘零部件、汽车保养、汽车维修、汽车美容、汽车配件以及其他相关的安装服务。这其中轮胎是标准化程度最高的产品,各个品牌商的客户认知度也比较高,同时安装便捷对于门店和技师的要求也不高。

基于这些考虑,途虎前期把业务范围限制在了轮胎这个单品上面。虽然一辆车换轮胎的频率很低,但陈敏希望把这个简单的业务做好后,用户能够建立起对途虎的信任,并最终在有其他汽车服务的需求时想到途虎。

途虎的招股书提到,“让汽车服务成为一种按需体验是我们从线上开始业务的初衷,也是我们飞轮的原动力。”这跟陈敏本人的说法是一致的,他曾在多个公开场合表示,“伴随着标准产生的是信任,我们需要让消费者知道,无论到哪一个区域的哪一个门店,都能享受到一样的服务。”

但同几乎所有商业领域一样,业务规模增长跟质量保持往往难以两全。

截止今年六月,途虎已经拥有一亿的注册用户和1800万的年交易用户,为这个庞大客户群体提供服务的是两万余家途虎线下门店网络。

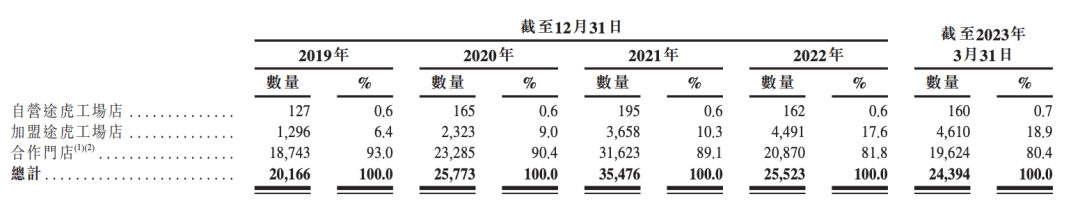

这些门店分成两类,途虎工场店和合作门店。途虎工场店使用途虎品牌,是门店网络的核心,途虎大部分产品及服务收入均通过途虎工场店产生。合作门店是工场店的补充,为平台上销售的产品提供安装和保养服务。截止今年6月30日,途虎共有161家自营店、4968家加盟店和20013家合作门店。

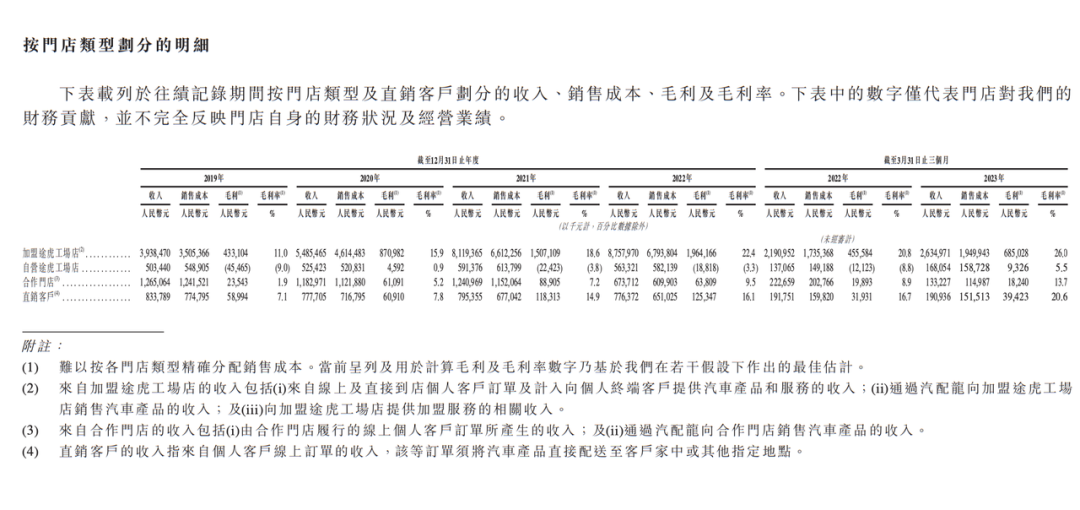

从2019到2022这四年里,加盟的途虎工场店一直以来都是途虎营收和利润贡献的绝对主力。

以2022年为例,加盟途虎工场店的营收为87.6亿,毛利率22.4%;自营途虎工场店营收5.6亿,毛利率-3.3%;合作门店营收6.7亿,毛利率9.5%;直销客户,也就是说客户线上下单后,途虎将相关汽车产品直接配送到客户家里或者其他指定地点,这个渠道一共营收7.8亿,毛利率16.1%。

但正如招股书中对加盟工场店的讨论,其主要目的是通过轻资产的商业模式实现网络的快速扩张,而合作门店则是为了进一步扩充地域覆盖。从自营工场店到加盟工场店,再到合作门店,途虎官方的控制力逐步减弱。很多消费者表示,保养维护只去途虎的直营店,他们眼里加盟店的服务都不可靠,更何况门槛更低的合作门店。

02、自营赚吆喝,加盟赚利润

在途虎的招股书里,公布了2019年以来公司各类线下店铺的数量。2019年的时候,自营工场店为127家,加盟工场店为1296家。到了2022年,自营工场店的数量只增长到了162家,但同时期加盟工场店已经膨胀到了4491家,前者数量增幅为28%,后者则是增长了247%。

如我们在上一章提到的,陈敏做途虎养车一个关键的出发点,是他发现车后市场很多线下的服务规范和能力都还没有建立起来。但要建立这种标准和规范,打造统一的用户体验,显然需要对门店足够的掌控能力。而如果沿着这条线考量,最佳的方式应该是大力发展自营而非加盟。但从招股书来看,途虎实际的做法恰恰与此相反,陈敏不得不在初衷和现实间选择了妥协。

根据招股书的披露,在2019年到2022年这四年里,分别有16家、15家、5家和12家途虎自营工场店转为加盟工场店。而反过来,同时期却只有0家、0家、3家和0家加盟工场店转为自营。

官方的解释是,在扩展至新地理区域时,途虎通常开始以自营店设置较高的服务标准和做品牌推广。而后续在物色到合适的加盟商后,则会通过协商向加盟商做转让。而有限的三家加盟店转为自营的原因,则是经营方因个人原因中断经营所以官方接盘。

这在一般的商业场景下其实不太常见,即便有些连锁品牌在不同发展阶段战略重心会在自营和加盟之间调整,也很少说把自营店转为加盟店的。因为如果自营店的经营状况很好,那显然可以发挥自营本身最关键的标杆作用;而如果自营店的经营状况不好,那转让给加盟商就类似于脱手劣质资产,有股坑加盟商的味道在里面。

从财务数据看,过去四年途虎自营 工场店一直处于负毛利的状态,直到今年上半年毛利才勉强转正,达到个位数的水平。反倒是加盟店的毛利率一路走高,从2019年的11%涨到去年的22.4%。

以途虎的体量,自营店的物料成本和运营效率大概是高于加盟商的,起码不可能存在如此大差距。可以想到的一种可能是,途虎自营店的各项服务的确达到了标杆水平,但也因此付出了高得多的成本,所以处于“赔本赚吆喝”的状态。

如果这种猜测属实,那自营店跟加盟店,乃至合作门店之间也就存在有服务水平的差距,这对于消费者而言有些信息不对称。比如,途虎养车那些之前是自营后来转为加盟的门店,不太可能会向消费者通知这个店背后连老板其实都换了。

而在自营店上赔的本从哪找补回来呢?答案是加盟商。

途虎来自加盟商的收入包括三个部分,加盟费用、固定的月度管理费以及基于利润的分成。

其中,加盟费会根据店铺规模、所在区域这些因素确定,三年下来的费用在10万元到40万元人民币左右。月度管理费则分为两个级别,每个月4000或者每个月8000。最后一块分成,则是按照加盟店经营利润的10%收取。

以2022年为例,招股书提到每家途虎工场店月度管理费为4689元,我们按照上一年度3658家加盟店数量计算,仅此一项产生的收入就在2亿元人民币左右。这是个什么水平呢?基本跟今年上半年途虎2.14亿元经调整净利润相当。

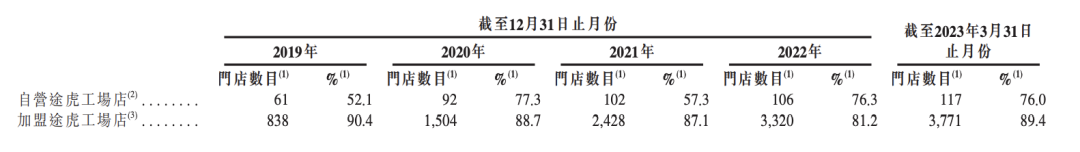

另一个细节是,虽然途虎官方的加盟费和月度管理费是旱涝保收,但加盟店的经营状况却走入了连续下坡路段。2019年到2022年期间,每家加盟途虎工场店的平均收入逐年下降,分别为400万、300万、270万和210万。这也跟另一个指标相互印证,同期实现了正向经营利润并向途虎基于协议分成的加盟店比例从90.4%降到了81.2%。

03、写在最后

从商业逻辑上说,陈敏在自营和加盟两种店铺形态之间的选择无可厚非。在采用加盟这类轻资产扩张方式的情况下,途虎过去四年的经调整净亏损仍然达到了35亿。反过来推测,如果当初选择了更大比例的自营投入,亏损数额估计会大大超过上述水平,甚至不排除因资金压力撑不到上市的可能。

国内的车后服务市场目前仍然鱼龙混杂,陈敏多年前希望对这个行业来一场效率变革的尝试到今天效果有限。这再次证明,对于重度依赖线下场所开展经营的行业,互联网并不是灵丹妙药。

陈敏本人的心态在创业多年后或许发生了变化,但无论如何,途虎应该把目光放到效率上,而不是日子已经不那么好过的加盟商那里。

*题图及文中配图来源于网络。