原创:深眸财经(chutou0325)

跨境电商的2022是一枚照妖镜,其中的喜与忧,一清二楚。

一方面,阿里、拼多多、字节等大厂,迅速加码跨境电商业务,阿里今年对Lazada的投资已达13亿美元。11月底,阿里还在西班牙推出了新的出海平台Miravia。

拼多多携手Tume“砍”进北美市场,字节推出TikTok Shop再发力。

另一方面,洋码头创始人曾碧波以一封5千字的致全球买手公开信,体面的结束了这场没打赢的战争,考拉海购其微博、微信公众号、抖音、微博等社交平台中更新频次不如以往,蜜芽更是在今年9月10日停止蜜芽APP的服务,京东还传出消息计划裁撤东南亚业务。

前不久,顺丰旗下的跨境电商平台丰趣海淘更是申请破产。目前,丰趣海淘创始人任晓煜,已被限制高消费、列入失信被执行人名单。

1.B2B思维难做B2C

先来说现成的例子丰趣海淘。

它诞生于2015年,彼时的正是跨境电商的风口,国家出台了若干政策保障跨境电商发展,伴随海关56号和57号文的推出,政府层面首次认可了跨境电商的模式,中国正式进入跨境电商的爆发和快速增长期。

那么享受了红利期的丰趣海淘,缘何败由至今?

成也顺丰,败也顺丰,实际上丰趣海淘的失败和顺丰脱不了关系。

顺丰没有电商基因,其国内的电商布局超过十年,九败而无一胜。从2013年到2015年,顺丰仅电商业务就亏损16亿元,电商业务至今也毫无起色。

丰趣海淘由于背靠顺丰,其物流、供应链自然是重点关注,顺丰海淘舍弃风靡一时的买手制而选择了完全自营,直接在海外进行统一采购。

从丰趣海淘的发展路径下也能看出,顺丰对于电商业务的布局,依旧过分执着于物流、供应链这两块长处,反而忽略了短板。

丰趣海淘重点布局物流环节,搭建了三层体系国:内保税仓,位于台湾和香港的近海仓,以及韩国、日本、澳大利亚、新西兰、美国的远海仓。且丰趣海淘还在保税备货模式的基础上,大力发展海外直采直邮。

在跨境电商高速发展的那几年里,资本热捧,行业进来了许多热钱,把企业的GMV冲得特别高,但归根结底,却没有改善用户的体验,SKU的品类和供应链销量。

只想盲目扩张的丰趣海淘只注意到了后两个问题。在用户体验,平台入驻上,丰趣海淘可谓是“放养”。

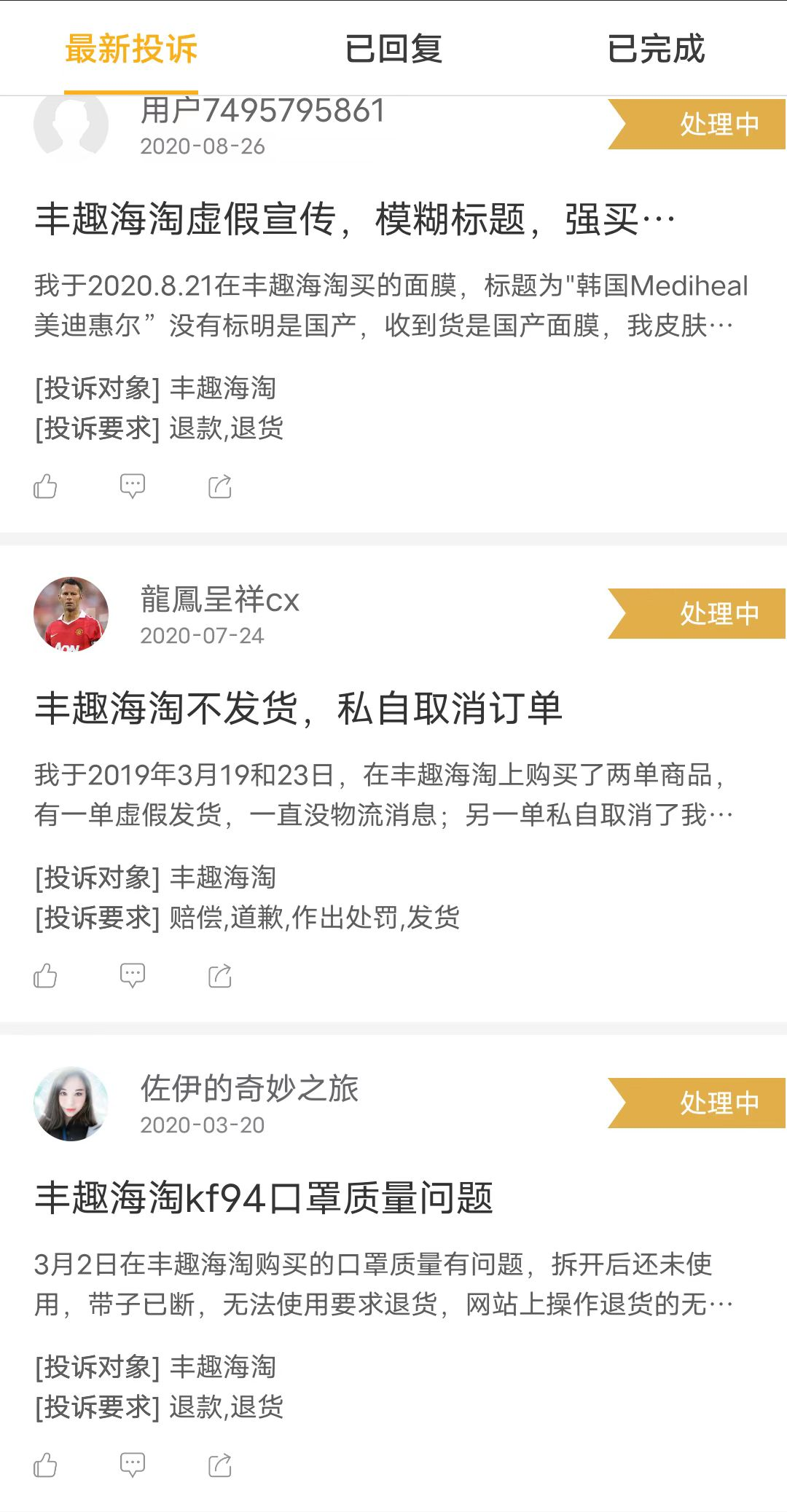

首先是丰趣海淘的售后服务系统不完善,遭用户诟病。2016年度中国电子商务用户体验与投诉监测报告被点名企业,也就是著名的315打假,丰趣海淘“光荣”上榜。

2017年,中国电子商务投诉与维权公共服务平台就曾接到用户对丰趣海淘的投诉,称发货慢,售后服务差。

包括,丰趣海淘在2020上半年,全国零售电商消费评级榜单中,获谨慎下单评级。

在多数投诉中,还有多名用户表示购买到假货产品,出现海外直邮,却从广州发货等情况。由此说明,丰趣海淘在平台运营上像个外行人。

顺丰本质上是一个B2B的企业,丰趣海淘则是B2C的企业,两种生意是不同的思维逻辑。做B2B的顺丰更注重销售团队的专业性,决策周期较长,金额也较大。B2C的丰趣海淘更考验运营能力,比如营销策划活动,且B2C强调的是规模效应,拉新,留存,复活等。

而快递行业本质是向企业提供服务的B端型服务企业,虽然C端有一定市场看,但电商本质还是一个C端零售产业,顺丰看似有一个超强供应链系统,但是最关键的原因是顺丰卖不出货。

加上内部竞争激烈,网易考拉、天猫国际、别样、洋码头彼时都在快速发展,不断冲击跨境电商行业,丰趣海淘可替代性极高,消费者自然选择体验感更好的海淘平台。

用做B端生意的思维逻辑和行为方式做C端生意,失败就是大概率事件,只是顺丰一直没有吸取教训,所以它也就不停地为此支付学费。顺丰在跨境电商扩张过程中,只看到了自己的长处,殊不知短板才是一击致命。

2.除了硬实力,还要软实力

与此同时,大厂的跨境电商平台在海外攻城略地,天猫、京东等大厂,在国内格局暂定之后,把枪口瞄准了海外。资本、流量、供应链、物流等优势齐发,对中小海淘平台形成碾压之势。

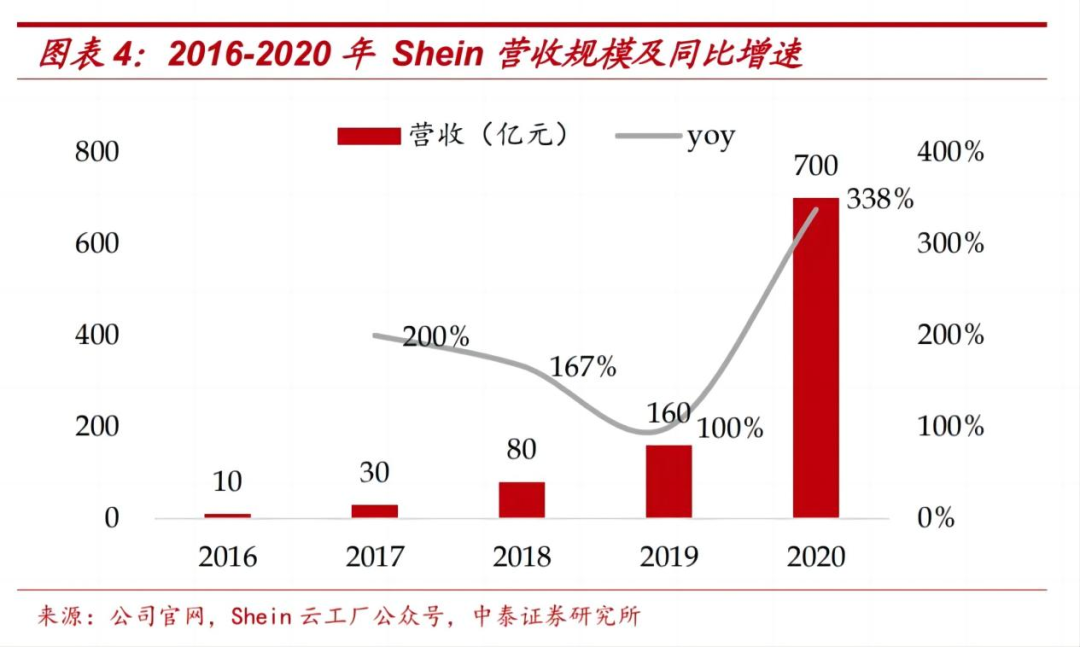

不过,在中小海淘平台中,SHEIN的发展也有一定可取之处。Shein在2020年8月的融资中,仅估值150亿美元,在今年4月的新一轮融资中估值高达1000亿美元。

2008年成立的Shein,一直像个“隐形人”,直至15年才走上增长快车道,其销售额成倍数增长,2016年达到10亿,2017年达到30亿、2018年达到80亿,2019年达到160亿。

相比顺丰而言,Shein在产品策略上,从刚性供应链向柔性供应链转型,对相对需求变动的敏捷性、适用能力强,能够根据需求变化快速做出调整,所以在库存管理上更合理,能够有效地优化成本结构。

比如Shein与传统跨境电商平台获客、流量效率为先不同,在终端俘获消费者,以留存为先、延长用户生命周期为先。

包括,Shein拥有互联网思维,先是依靠Facebook和Google的流量吸取了一大波粉丝,后续又开始接力社交媒体营销,是网红带货跨境电商的早期参与者。

像腾讯投资的Shepoo,同样擅长利用社交媒体的营销,曾靠着超低价奇袭正内部混乱的Lazada快速跑马圈地,拓展了大量客户。

由Shopee 母公司 Sea 发布的2022第三季度财报中,电商部门 Shopee 的营收为 19 亿美元,同比增长 32.4%;总订单数 20 亿,同比增长 19.2%;GMV 191 亿美元,同比增长 13.5%。由此可见,Shopee当时的策略取得了一定的成效。

其次,与丰趣海淘不同的是,Shepoo母公司Sea本就是深耕东南亚市场的互联网企业,对本土情况熟悉,在后续扩大市场及发展重点上,能够减少试错成本。

虽然京东由于内外部问题,计划退出东南亚市场,但此前京东印尼站的成绩也不俗,2018年Q4印尼的访问量高达1.68亿。

同样重点发力于物流的京东国际,在物流与服务上较为成功。像京东国际此前在东南亚的业务中,搭建了完备的仓储物流,配送服务覆盖七大岛屿,在印尼80%以上的区域都实现了次日达。包括京东国际还与泰国著名零售商尚泰集团合作,将印尼的物流建设复制到泰国。

3.巨头鏖战跨境电商,谁会更甚一筹?

国内电商早已饱和,大厂们都冲击海外寻找电商新增量,只是在这一众出海的队伍中,谁能在航线中做领头羊,谁能满载秘宝凯旋,才是大家关心的问题。

阿里巴巴的跨境电商主要以投资来布局,十三年间几乎每年都有投资动作,范围辐射全球,除了不断控股知名的东南亚电商平台Lazada外,也陆续投资收购了土耳其电商trendyol,南亚电商tokopeida,印度电商snapdea,北美电商shoprunner、1stdibs、fanatics、jet.com等。

不过,阿里巴巴前期投资北美居多,由于北美市场较为饱和,竞争激烈,彼时东南亚电商正处于高速增长的风口期,阿里巴巴在2016年后主要集中于东南亚和南亚地区。

没有电商基因的腾讯跨境电商 微信,同样重点关照东南亚市场。在阿里巴巴收购Lazada时,腾讯就开始投资东南亚电商Shopee,现已取得不俗的成绩,在东南亚跨境电商平台中暂位第一。

比起早一步入局的腾讯和阿里,后入局的拼多多和字节跳动也迅速加码跨境电商。

字节跳动先是在TikTok上线TikTok Shop,随后九月底推出跨境独立站if Yooou。在此之前,字节已经有过Fanno和Dmonstudio两次失败经历了。拼多多九月上线的跨境电商平台Tume,凭借低价策略,以及拼多多的老本行“砍一刀”,成为了今年北美黑色星期五的黑马。

不过,在巨头们加速前行时,也遇到了一些问题跨境电商 微信,其中水土不服和获客是关键的两大难题。

不同地区,不同国家的底色都有所不同,了解好本土文化及特征是关键的一点,京东和阿里就是吃了这个亏。

此前,由阿里控股的东南亚电商平台Lazada,就曾因为不因地制宜,而采用同样的文化管理,导致爆发了内部矛盾激烈。比如外国员工需要每周七天汇报其健康状况和近期活动轨迹,还要求新加坡员工在工作中戴口罩。

此举遭到印度尼西亚、泰国和菲律宾等国家不满,并认为是对隐私的侵犯。包括阿里试图将在中国市场验证后的经营模式带到东南亚,也是无疾而终。从中国派遣的员工无法融入Lazada,很快又被调回中国。

重点发力东南亚的京东也遇到了同样的问题,由于东南亚生活节奏较慢,当地并无加班文化,京东为本地化做了很多心思。据京东国际向霞光社所说,京东国际在印尼和泰国招募了大量员工,并花了很多工夫才让员工接受京东的公司文化。

此外,京东重点布局仓储物流等硬件,也没有抓住东南亚市场的痛点,比如印尼市场的消费水平并不高,京东自营的模式并不一定适合。

相比重硬件,轻营销,困于“用户”的京东国际,Shopee和Lazada的模式更具东南亚属性。像Shopee采取高度本土化模式,不同市场单独运营APP,并且花大手笔进行营销,快速获取用户。

据Similarweb网站数据显示,10月JD.ID的网站总访问量为230万次,在印尼在线电子商务和网络购物类网站中排名第13位。由此可见,京东在获取新用户和留存上是短板。

字节出海最大优势是TikTok的流量池,最大的问题同样来自TikTok。由于TikTok购买产品全流程在平台内就能完成交易,无法有效引出流量,如果用跳转第三方网站的方式,则将面对用户体验差的问题。

Shein也因为不够环保被抵制等问题,像韩国地区的部分用户因为Shein不符合环保的概念,而拒绝使用Shein。

总体而言,瑕不掩瑜,这是当前企业出海做电商普遍都会遇到的问题。针对本土化运营,一方面不能生搬硬套在中国的打法,在本土化运营的基础上,应当重新定义新市场受众的需求,去优化完善产品。

另一方面,不同市场的需求,其产品功能的先后需求层次也不同,比如,目前东南亚对高质量售后的需求程度并不高,而北美市场却十分注重售后体验。

跨境电商的市场潜力依旧无限,目前开拓的市场只是一部分,其格局并不完全稳定,一方面阿里、字节等大厂,一直在投资、收购跨境电商各环节对应的企业,另一方面,Shein的规模并非不可动摇,向内有亚马逊、Wish等本土电商的守擂,向外还有Tume,TikTok Shop的挤压。

2024-01-22

2024-01-22

5972

5972

跻身全球四大时尚品牌,SHEIN做对了什么?

2023-12-27

2023-12-27

9727

9727

Temu再诉SHEIN却被美法院打脸? 内耗式竞争可休止也!

2023-12-18

2023-12-18

8363

8363

Temu重启诉讼,Shein走火入魔

2023-12-08

2023-12-08

7170

7170

“黑五”大考,中国制造在SHEIN突围

2023-12-02

2023-12-02

9003

9003

秘密申请IPO?营销数字化成就660亿美刀SHEIN

2023-12-02

2023-12-02

9003

9003

秘密申请IPO?营销数字化成就660亿美刀SHEIN

2023-11-17

2023-11-17

8198

8198

SHEIN秘密交表与背后的疑云

2023-11-17

2023-11-17

7257

7257

改变游戏规则,SHEIN重新定义时尚

2023-11-15

2023-11-15

9996

9996

SHEIN在巨头夹缝中突围|出海专题

2023-10-25

2023-10-25

8280

8280

SHEIN做对了什么?