(报告出品方/作者:中信建投证券,孙晓磊、崔世峰)

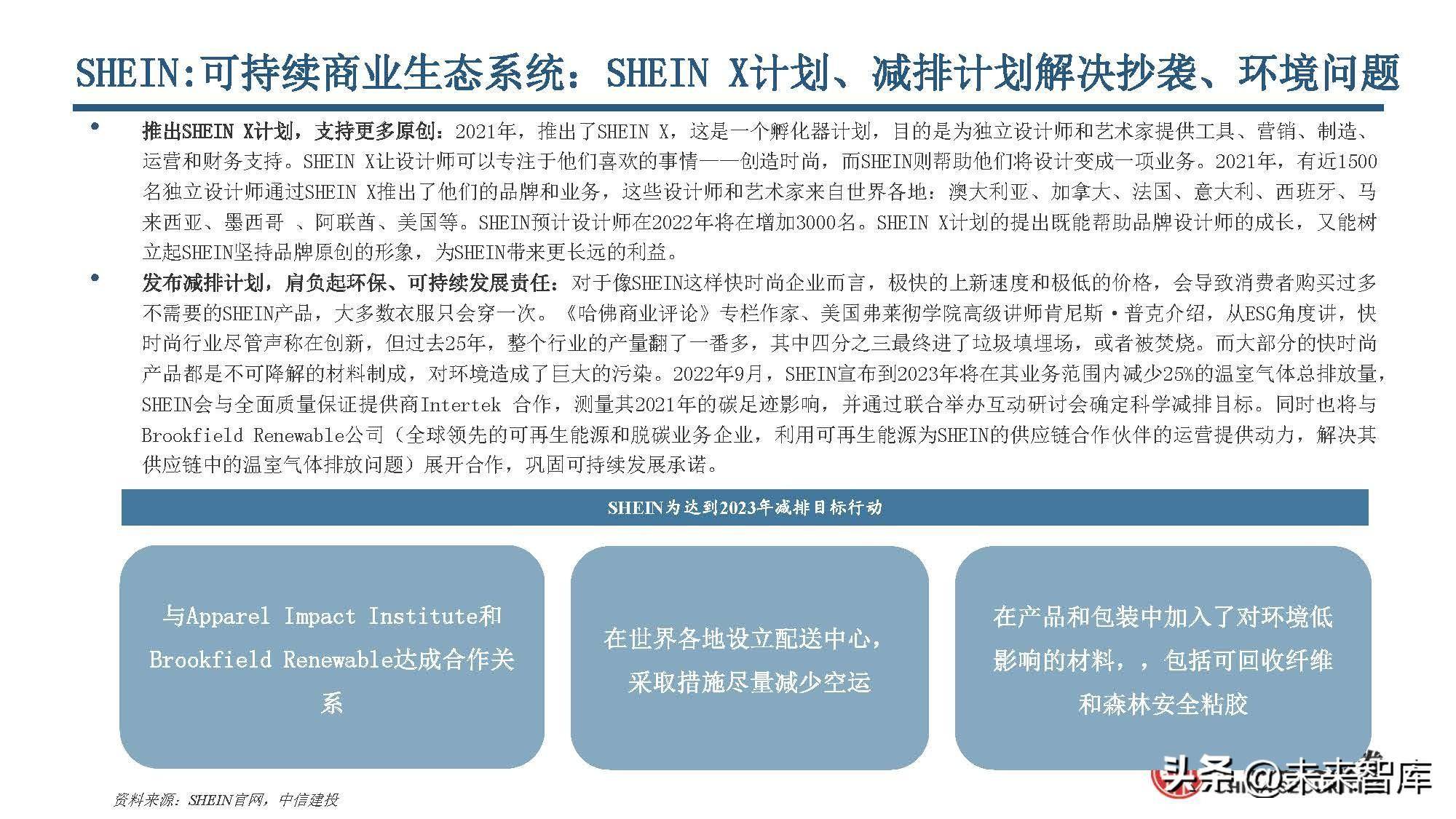

一、SHEIN:供应链+流量提升品牌力,加速推进可持续计划

SHEIN:快时尚领域新兴超级独角兽,全球布局不断深化

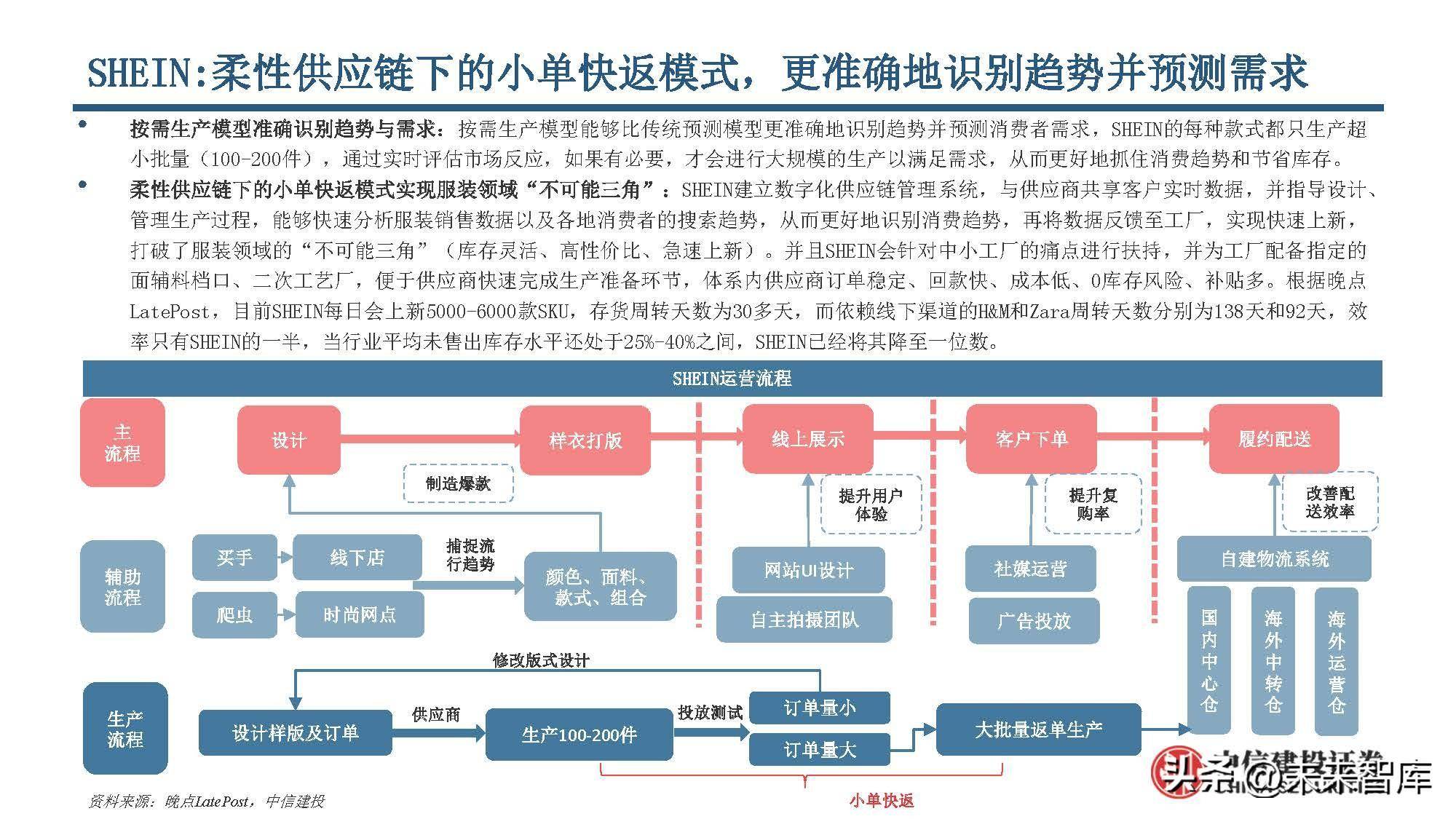

SHEIN销售额快速增长,美国快时尚市场份额占比最高。SHEIN是一家全球领先的时尚在线零售商和跨境B2C快时尚电商平台,致力于让“人 人尽享时尚之美”。通过按需生产的模式赋能供应商共同打造敏捷柔性供应链,从而减少浪费,并向全球消费者提供丰富且具有性价比的时 尚产品。根据Bloomberg Second Measure,从2020年3月到2022年3月,SHEIN在美国的销售额飙升,实现了568%的增长。而在2020年2月, SHEIN销售额最低仅占美国市场销售额的11%,在疫情期间,SHEIN的市场份额才实现最快增长。

SHEIN主要收入来自于欧美市场,同时业务向全球不断深化。目前SHEIN直接服务全球超过150个国家的消费者,主要覆盖美、欧、中东、拉 美、东南亚等市场。根据晚点LatePost,2021年SHEIN全年200亿美元的销售额中,美国市场和欧洲市场各自占比约25%,从用户基数、客单 价和复购率来看,欧美市场都是SHEIN最重要的市场。未来,SHEIN也将逐步拓展东南亚、中东等新兴市场,扩大区域板块提升品牌力。

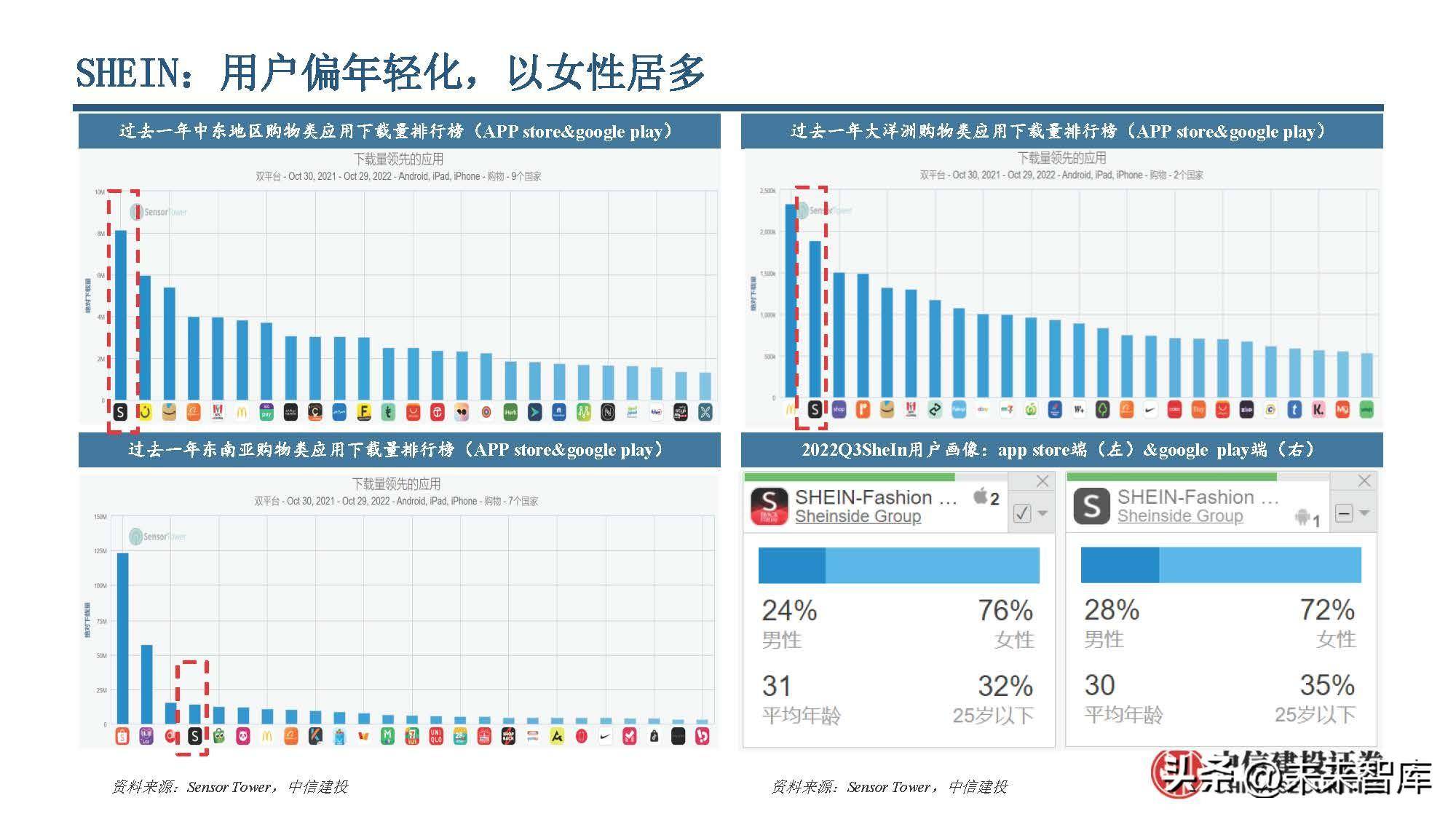

SHEIN:多品类扩展市场,瞄准Z世代消费者

品类不断扩张,涉及服装、运动、宠物、电子等。从公司发展历 程看,SHEIN以快时尚女装为最初定位,以Dresses裙装作为第一 品类切入女装市场,站稳脚跟后发展clothing大品类,涵盖女装、 裙装、上装、下装等多种女性服饰。随着市场不断发展,针对不 同人群,SHEIN切入泳装和大码等细分人群品类,随着市场占有 率不断提高,公司品类不断扩充,覆盖了男性、女性和儿童三大 用户人群市场,衍生出美妆、家居、宠物等相关产品线,最终发 展成为一个全品类,覆盖所有用户人群购物需求的一站式跨境电 商平台。

瞄准Z世代消费者:SHEIN的目标消费群体是受价格驱动的客户, 根据daxueconsulting,有55%的Z世代在购买服装时将价格列为 最重要的因素,而SHEIN的价格只有Zara的一半。与其他几代人 相比,Z世代更多地依靠社交媒体和有针对性的移动广告来发现 时尚产品,其购买决策会受到在线时尚趋势的高度影响。SHEIN 通过其网站、应用程序和社交媒体以及广泛的时尚引领者网络为 消费者提供全渠道的服务体验,吸引了大批的Z时代消费者,在 SHEIN的社交媒体上,27.6%的粉丝年龄在18-24岁之间,29.2%的 人年龄在25-34岁之间。

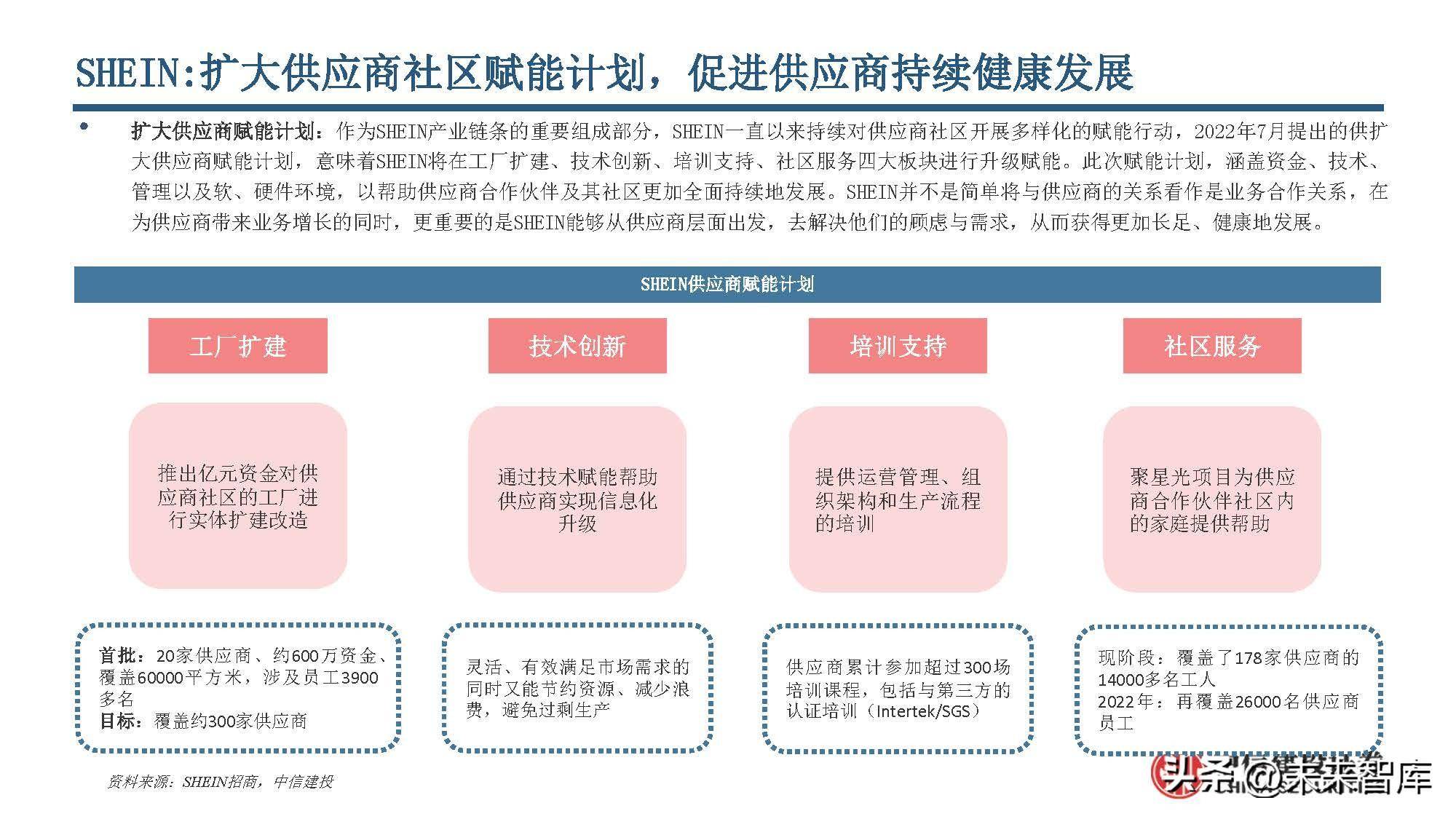

SHEIN:扩大供应商社区赋能计划,促进供应商持续健康发展

扩大供应商赋能计划:作为SHEIN产业链条的重要组成部分,SHEIN一直以来持续对供应商社区开展多样化的赋能行动,2022年7月提出的供扩 大供应商赋能计划,意味着SHEIN将在工厂扩建、技术创新、培训支持、社区服务四大板块进行升级赋能。此次赋能计划跨境电商上市公司,涵盖资金、技术、 管理以及软、硬件环境,以帮助供应商合作伙伴及其社区更加全面持续地发展。SHEIN并不是简单将与供应商的关系看作是业务合作关系,在 为供应商带来业务增长的同时,更重要的是SHEIN能够从供应商层面出发,去解决他们的顾虑与需求,从而获得更加长足、健康地发展。

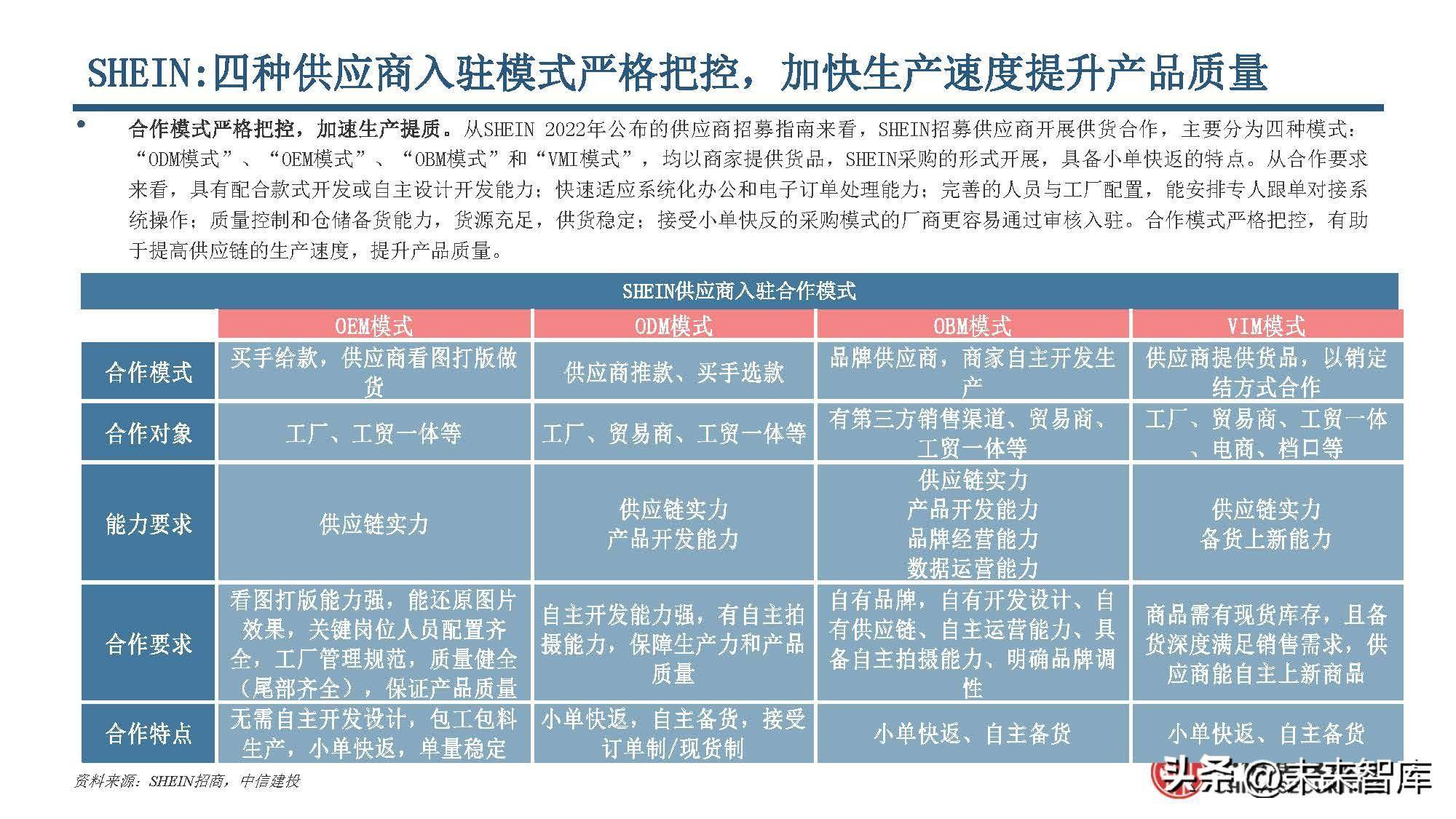

SHEIN:四种供应商入驻模式严格把控,加快生产速度提升产品质量

合作模式严格把控,加速生产提质。从SHEIN 2022年公布的供应商招募指南来看,SHEIN招募供应商开展供货合作,主要分为四种模式: “ODM模式”、“OEM模式”、“OBM模式”和“VMI模式”,均以商家提供货品,SHEIN采购的形式开展,具备小单快返的特点。从合作要求 来看,具有配合款式开发或自主设计开发能力;快速适应系统化办公和电子订单处理能力;完善的人员与工厂配置,能安排专人跟单对接系 统操作;质量控制和仓储备货能力,货源充足,供货稳定;接受小单快反的采购模式的厂商更容易通过审核入驻。合作模式严格把控,有助 于提高供应链的生产速度,提升产品质量。

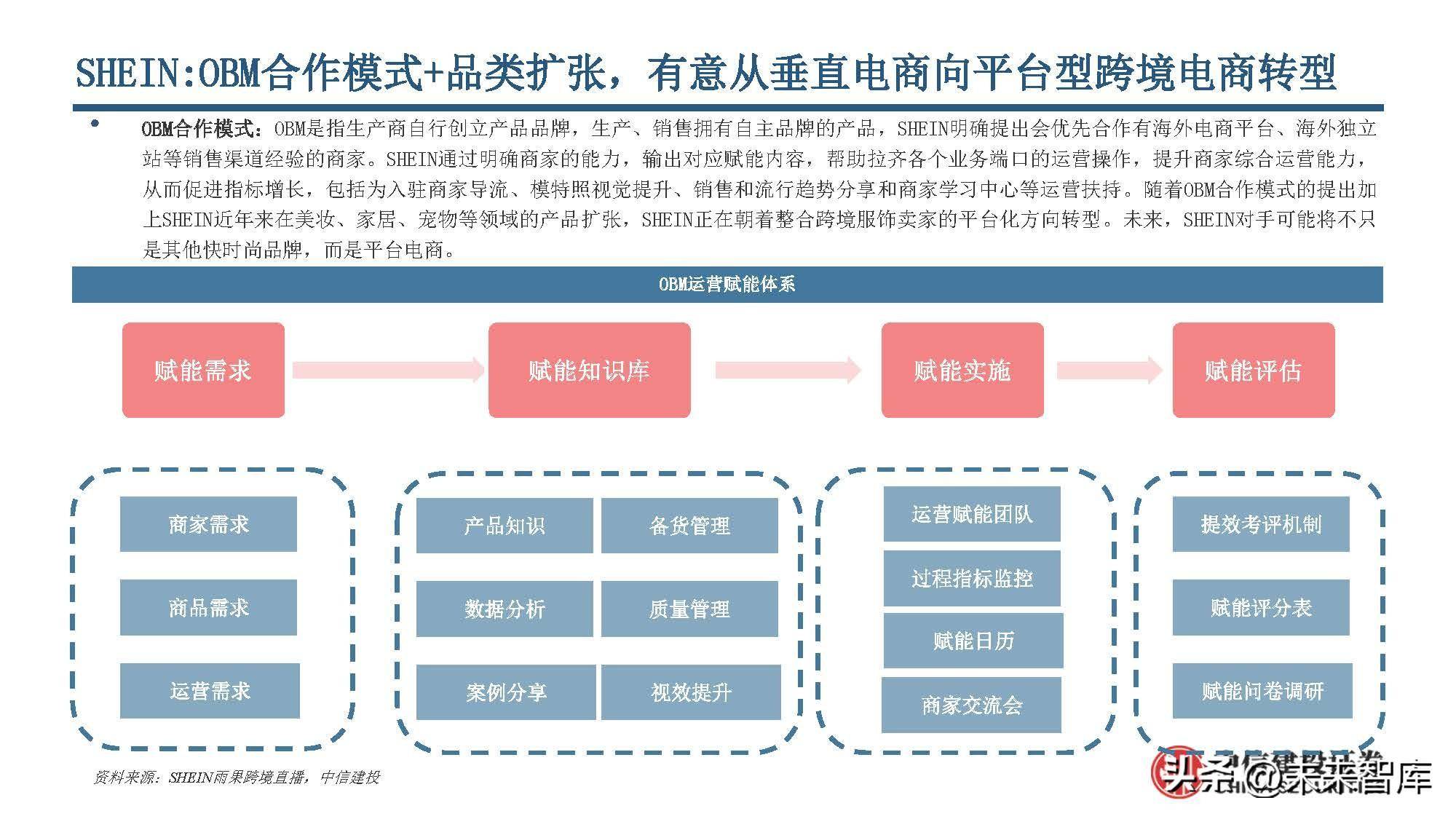

SHEIN:OBM合作模式+品类扩张,有意从垂直电商向平台型跨境电商转型

OBM合作模式:OBM是指生产商自行创立产品品牌,生产、销售拥有自主品牌的产品,SHEIN明确提出会优先合作有海外电商平台、海外独立 站等销售渠道经验的商家。SHEIN通过明确商家的能力,输出对应赋能内容,帮助拉齐各个业务端口的运营操作,提升商家综合运营能力, 从而促进指标增长,包括为入驻商家导流、模特照视觉提升、销售和流行趋势分享和商家学习中心等运营扶持。随着OBM合作模式的提出加 上SHEIN近年来在美妆、家居、宠物等领域的产品扩张,SHEIN正在朝着整合跨境服饰卖家的平台化方向转型。未来,SHEIN对手可能将不只 是其他快时尚品牌,而是平台电商。

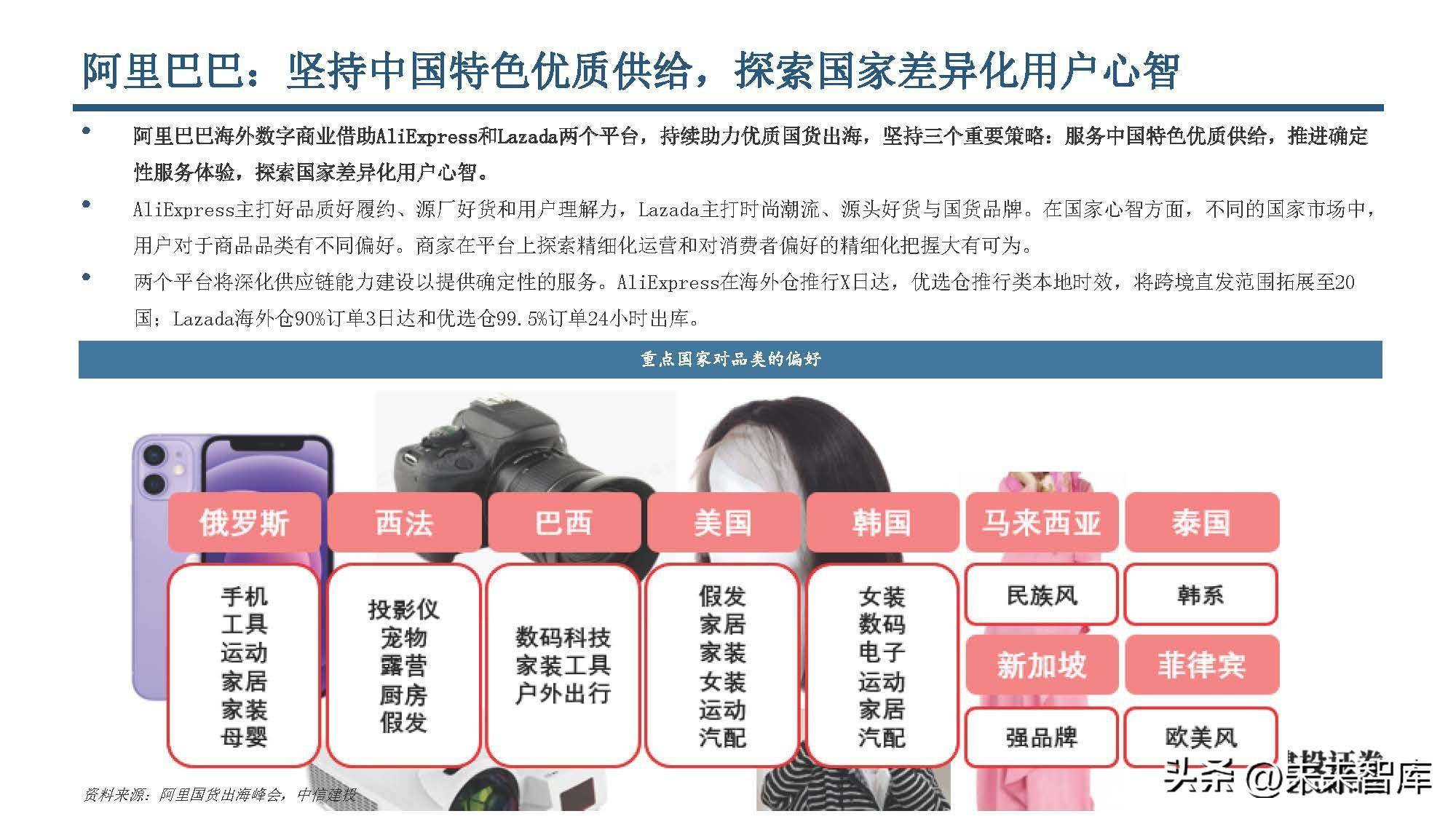

二、阿里巴巴:全产业链升级完善,乘风出海质享未来

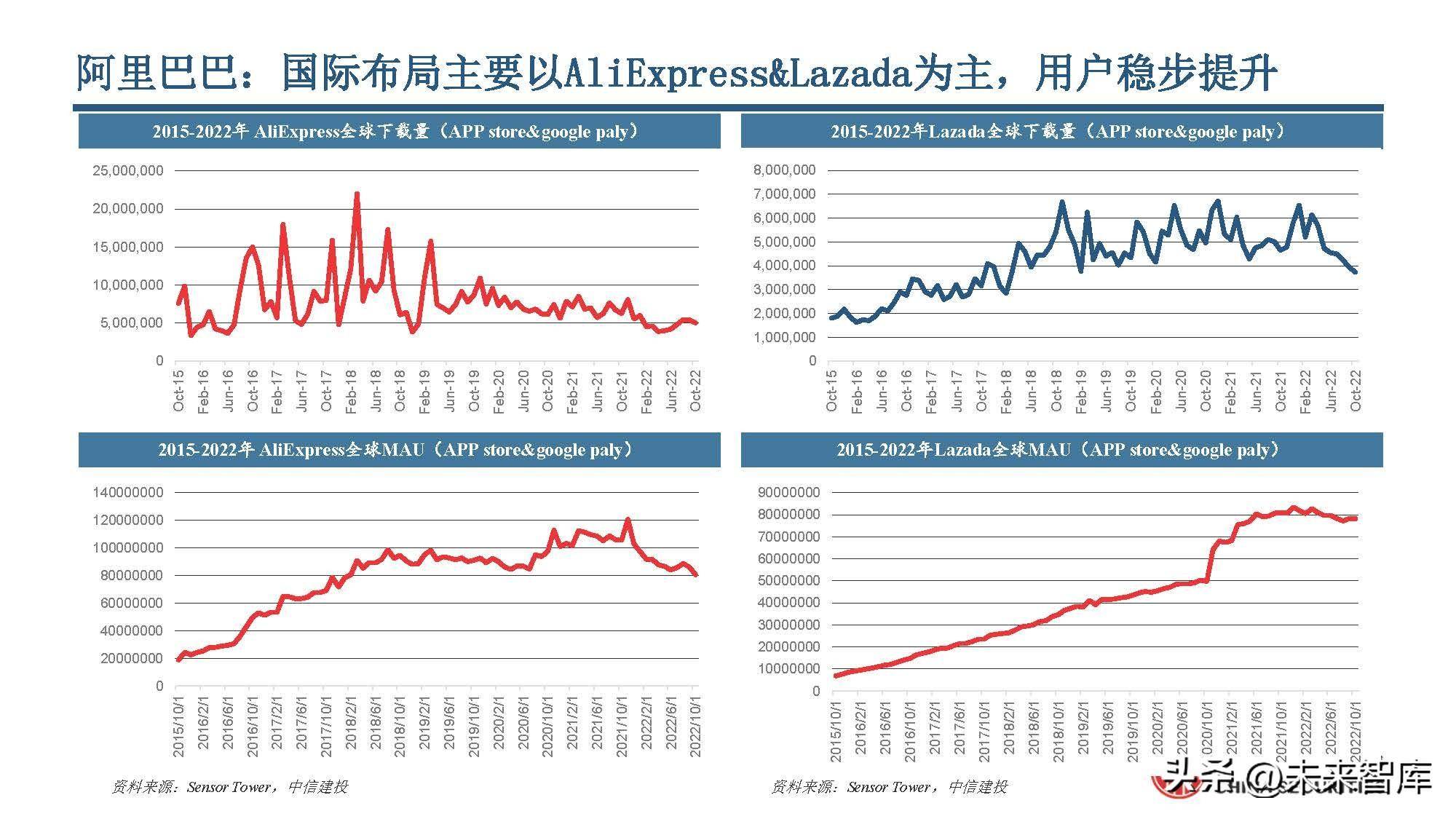

阿里巴巴:AliExpress--阿里国货出海的全球化布局

AliExpress年度活跃消费者超1.5亿,成为阿里全球化战略重要布局。由于物流运输、基础设施建设和消费习惯的不同等原因,海外零售线 上化将成为未来的重要趋势,当前仍在大多国家和地区存在巨大潜在发展空间。阿里速卖通(AliExpress)创立于2010年,截至2022H1,已 经拥有超过1.5亿的年度活跃消费者,分布于全球22个国家或地区。速卖通主要聚焦于欧美、日本、韩国等市场,具有先发优势和规模效应, 将在出口跨境电商线上化发展过程中充分享受红利。根据similarweb数据,2022年1月全球在线市场流量排名中速卖通的全球排名位列第七。 速卖通能够让全球各地的消费者直接从中国乃至全球的制造商和经销商处购买商品,是阿里巴巴国货出海全球化战略的重要布局。

阿里巴巴:Lazada--阿里在东南亚的旗舰电商平台

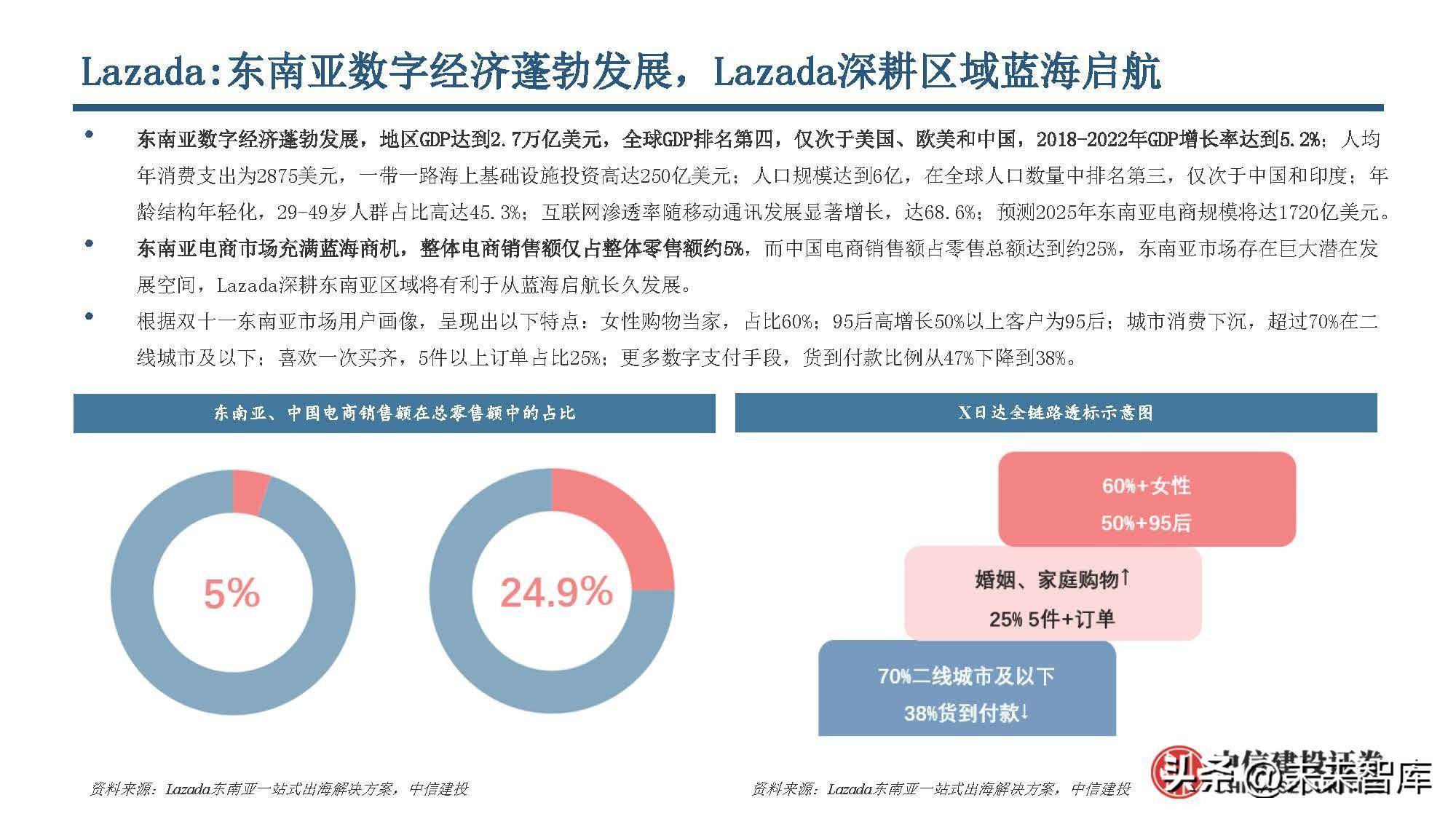

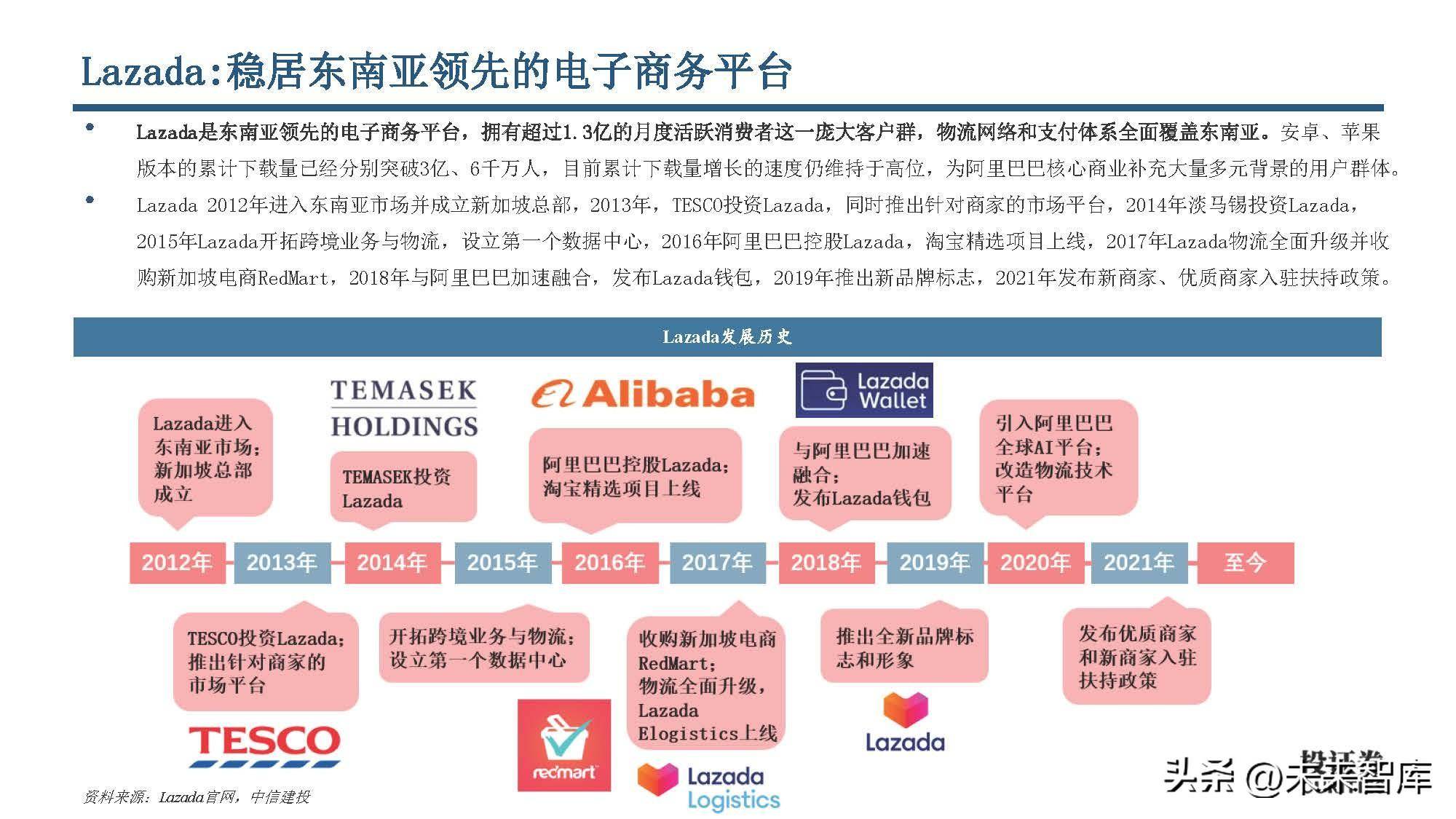

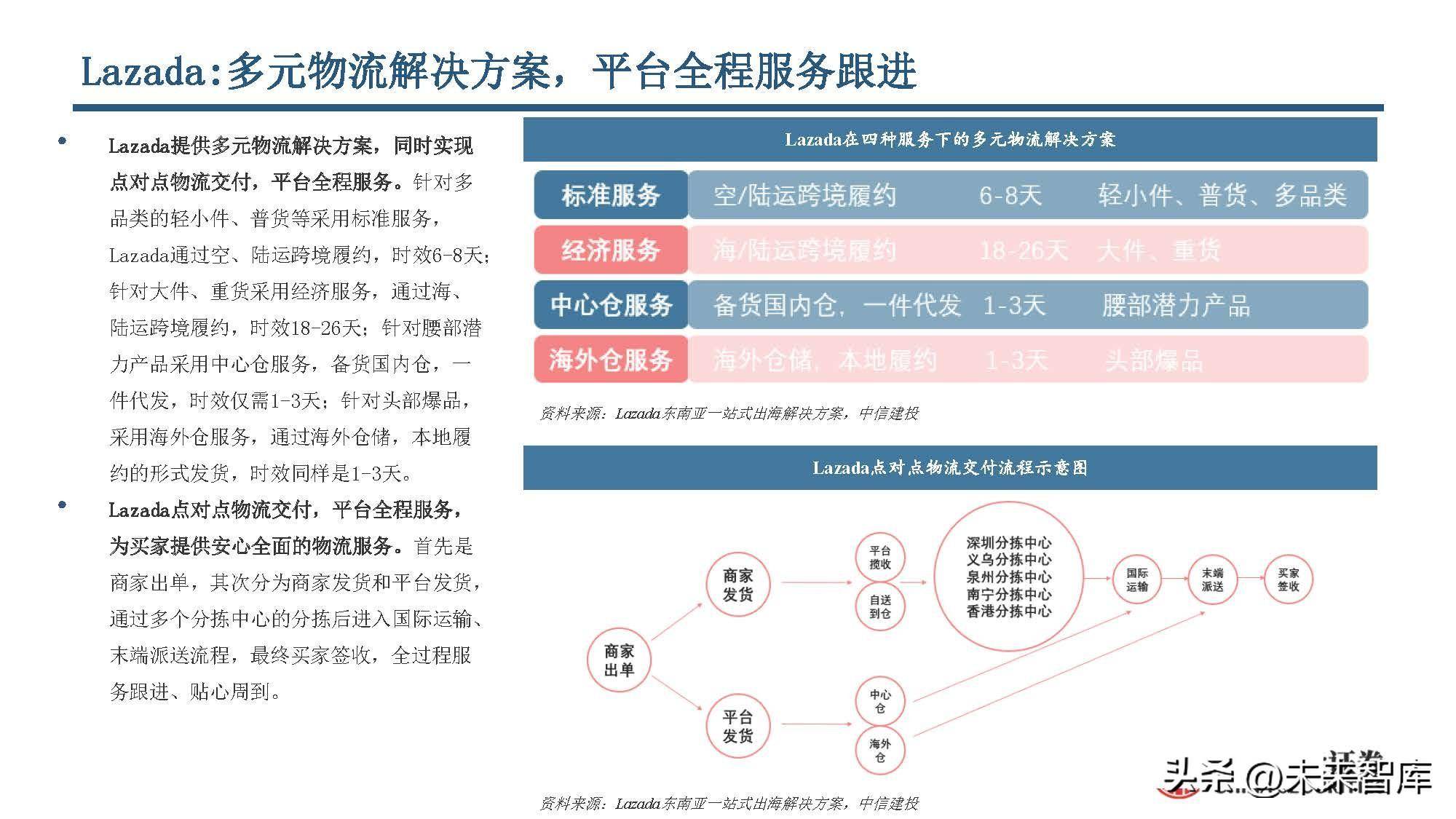

Lazada是阿里在东南亚的旗舰电商平台,在东南亚占据领先地位,其创立于2012年,总部设立于新加坡,在新加坡、马来西亚、越南、印度尼 西亚、泰国和菲律宾六地运营电子商务服务。2016年4月,阿里巴巴取得Lazada的控制股权,Lazada成为阿里在东南亚的旗舰电商平台。 Lazada拥有全面覆盖东南亚的物流网络和支付体系,2017和2021财政年度年度活跃消费者数量分别达到2300万人和超过1亿人,CAGR达63.2%。 根据世界银行统计,印度尼西亚是东南亚最大的经济体,印尼地区有望进一步拉动Lazada持续增长。根据Sensor Tower数据,Lazada在全球的 安卓、苹果版本累计下载量已经分别突破3亿、6千万人,目前累计下载量增长的速度仍维持于高位,为阿里巴巴核心商业生态带来大量多元背 景的用户群体。同时主要聚焦于东南亚市场的Lazada构建起了东南亚地区领先的物流网络和支付体系,营收保持50%以上同比增长,其独特的 闭环优势有望助力持续高速增长。

阿里巴巴:AliExpress和Lazada通过四项基建提升商家直面海外消费者能力

海外市场规模巨大且需求强劲,直达消费者的能力日趋完善,将成为我国中小企业未来机遇。货物出口快速增长,2022年1-7月中国货物出口 同比增长14.7%,出口额达到2.06万亿美元,市场份额有所爬升,体现出我国出口电商在供给侧的韧性。海外市场规模巨大,需求强劲,仍存 在潜在发展空间,预计未来5-10年将新增海外电商消费者10亿,海外电商GMV将增长3-5.7万亿美元。由于欧美通胀维持高位且回落缓慢,能源 价格保持较高水平,欧美市场消费情况面临需求端疲弱的挑战,对商品价格更为敏感,消费信心指数下跌至2008年来的最低点,消费信心下跌 的主要领域包括高端消费和可选消费。

AliExpress:“仓发+供应+市场”多轮驱动,平台综合实力不断提升

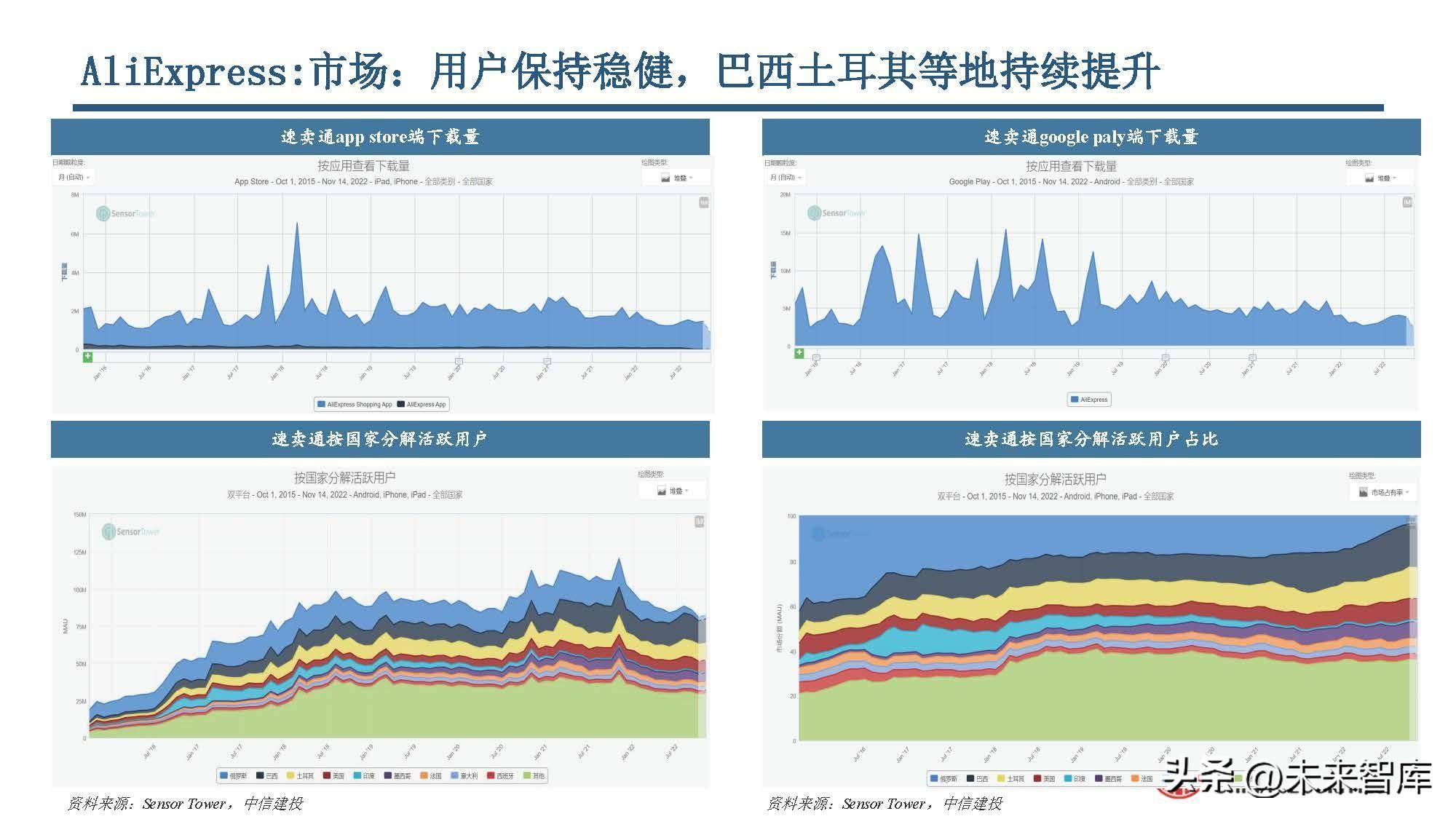

“仓发+供应+市场”多轮驱动速卖通综合实力稳健提升。2022年,全球速卖通综合能力得到显著提升,拥有了更强的仓发能力、更多的优 质商家和快速发展的新兴市场。(1)在仓发方面:优选仓订单增长6倍,韩国威海仓能做到3日达;海外仓订单增长30%+,主要来自于欧洲 和美国市场,在欧洲的核心9国能做到5日达。(2)在供应方面:制定下服务优质商家的策略,重视优质商家孵化,对头部金牌商家有更确 定性的保障,2022年1600余个商家新跃迁为金牌卖家,400多个商家新跃迁为年销售额超过100万美元的卖家,新引入Mall卖家1000余个。 (3)在市场上方面:速卖通立足成熟市场同时,于在韩国、美国、巴西等新兴市场,用户持续提升。

三、Tiktok:复制国内成熟模式,海外市场持续探索

Tiktok:复制国内成熟模式,海外市场持续探索

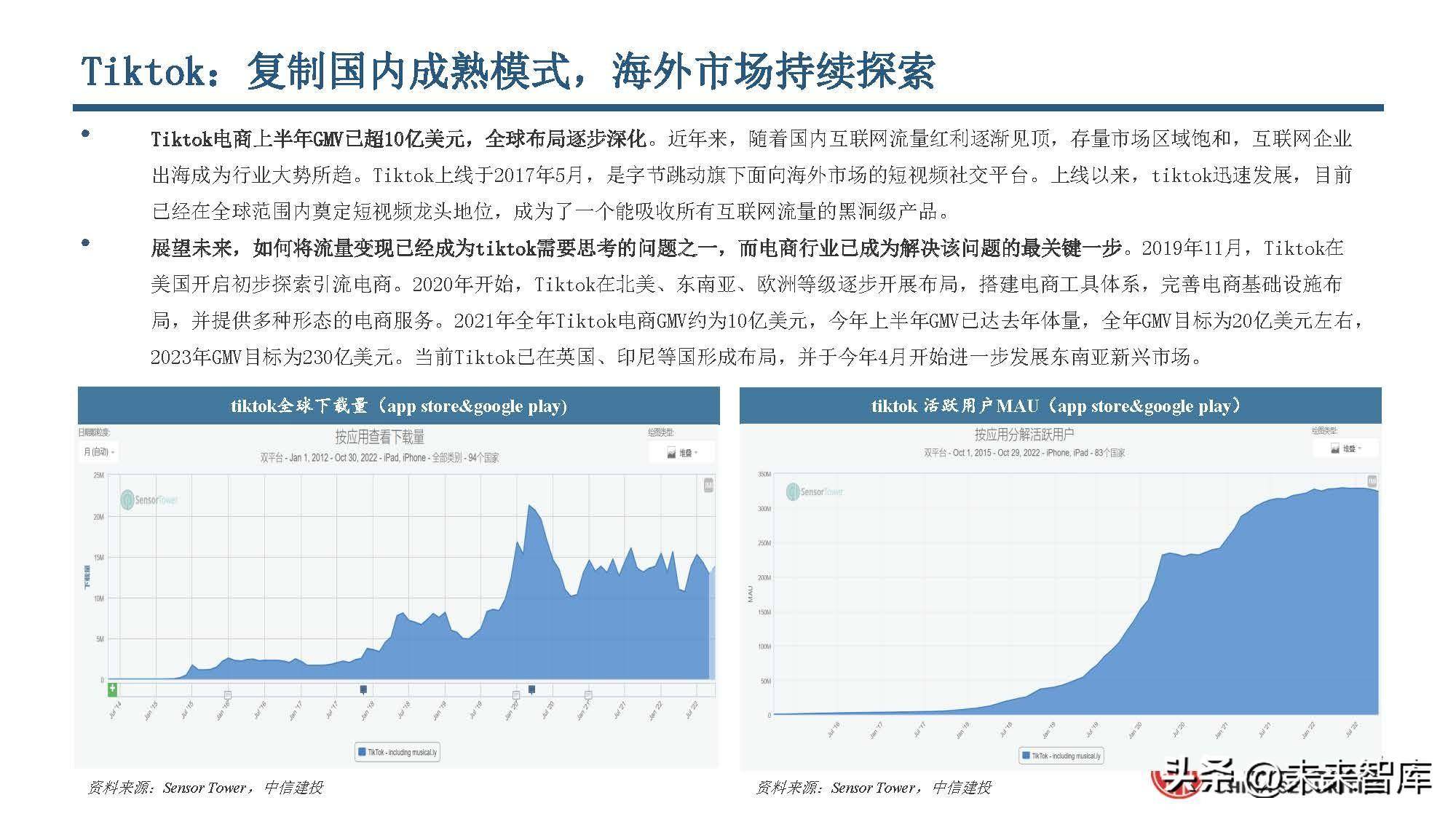

Tiktok电商上半年GMV已超10亿美元,全球布局逐步深化。近年来,随着国内互联网流量红利逐渐见顶,存量市场区域饱和,互联网企业 出海成为行业大势所趋。Tiktok上线于2017年5月,是字节跳动旗下面向海外市场的短视频社交平台。上线以来,tiktok迅速发展,目前 已经在全球范围内奠定短视频龙头地位,成为了一个能吸收所有互联网流量的黑洞级产品。

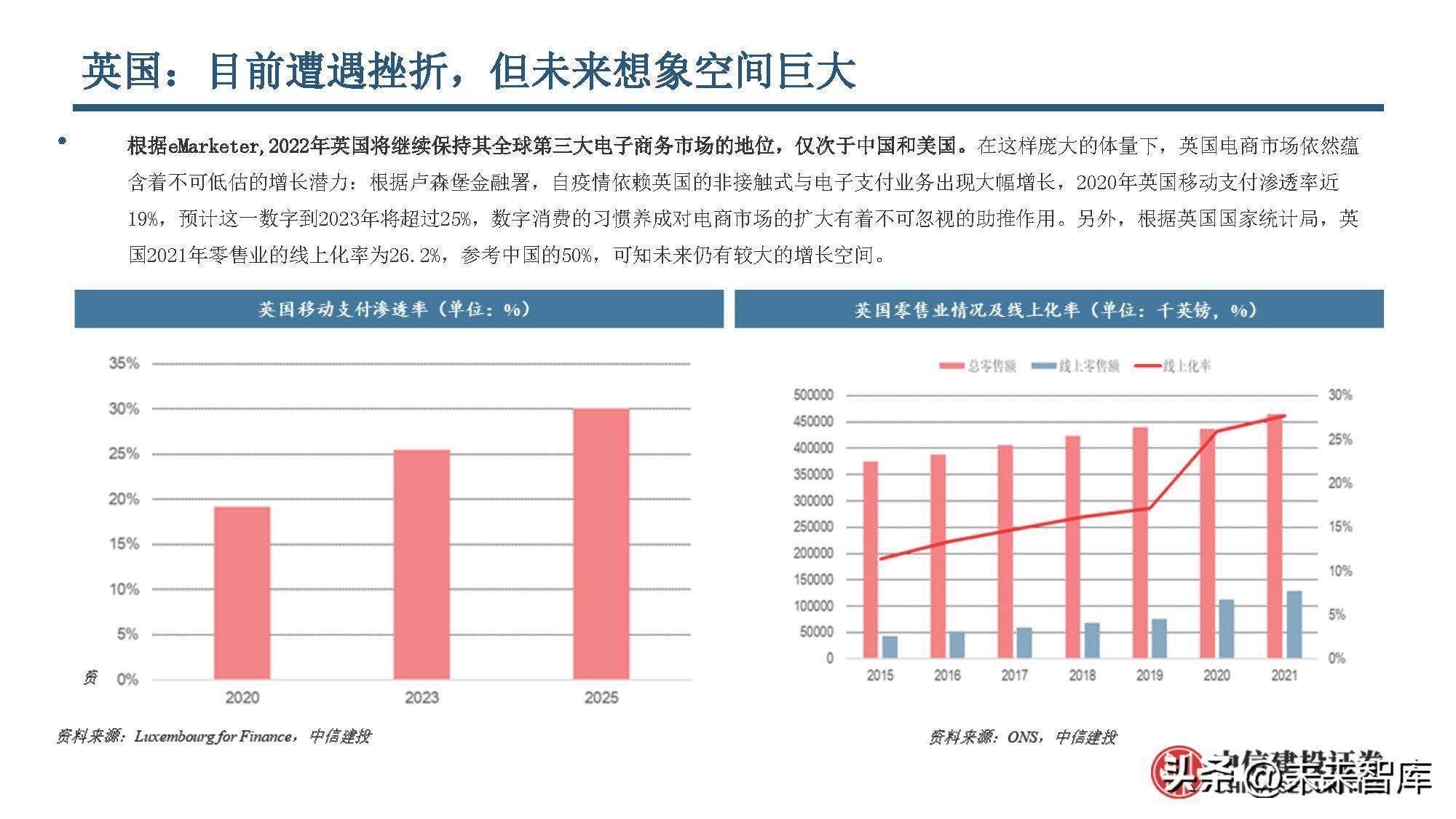

展望未来,如何将流量变现已经成为tiktok需要思考的问题之一,而电商行业已成为解决该问题的最关键一步。2019年11月,Tiktok在 美国开启初步探索引流电商。2020年开始,Tiktok在北美、东南亚、欧洲等级逐步开展布局,搭建电商工具体系,完善电商基础设施布 局,并提供多种形态的电商服务。2021年全年Tiktok电商GMV约为10亿美元,今年上半年GMV已达去年体量,全年GMV目标为20亿美元左右, 2023年GMV目标为230亿美元。当前Tiktok已在英国、印尼等国形成布局,并于今年4月开始进一步发展东南亚新兴市场。

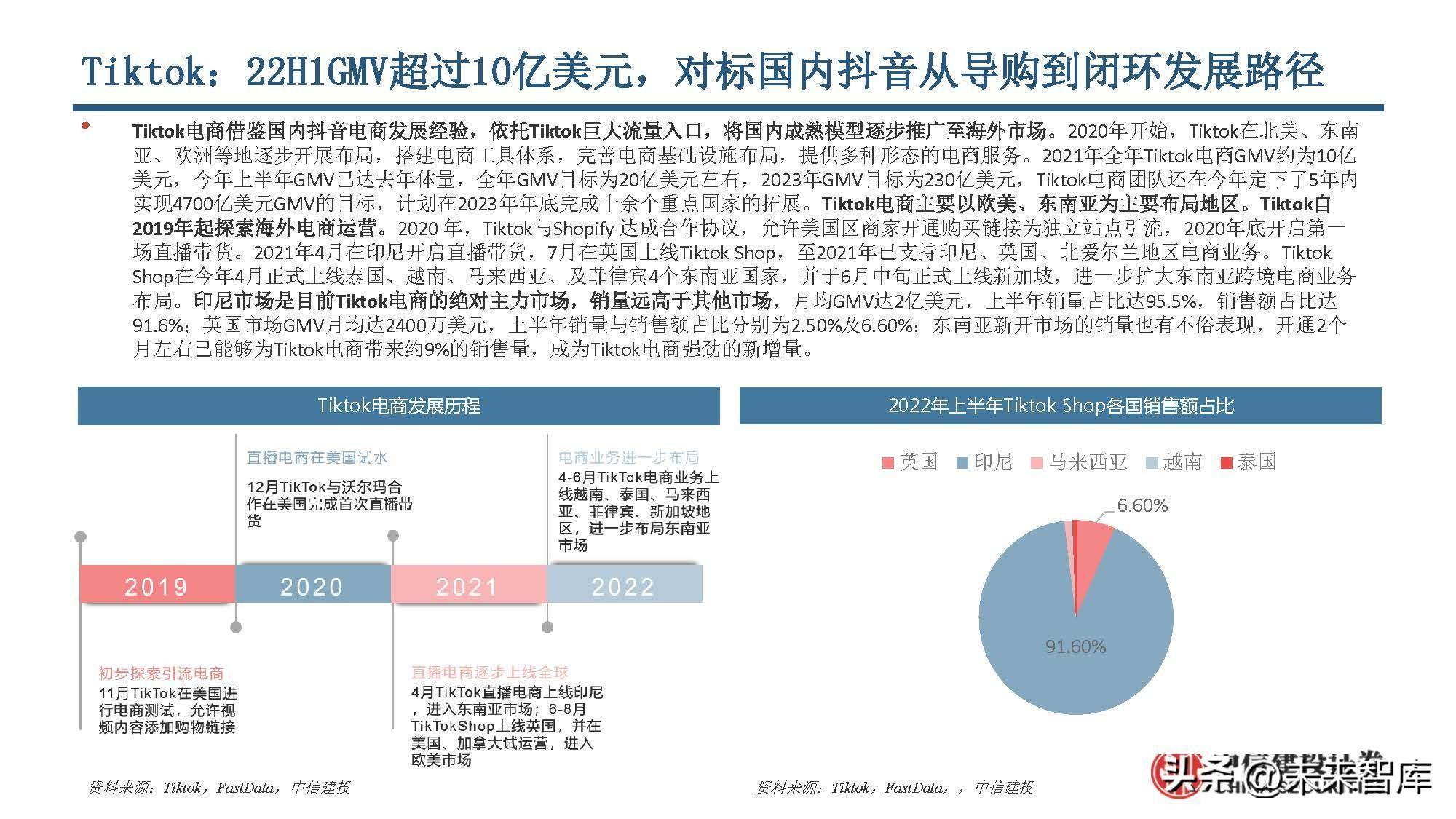

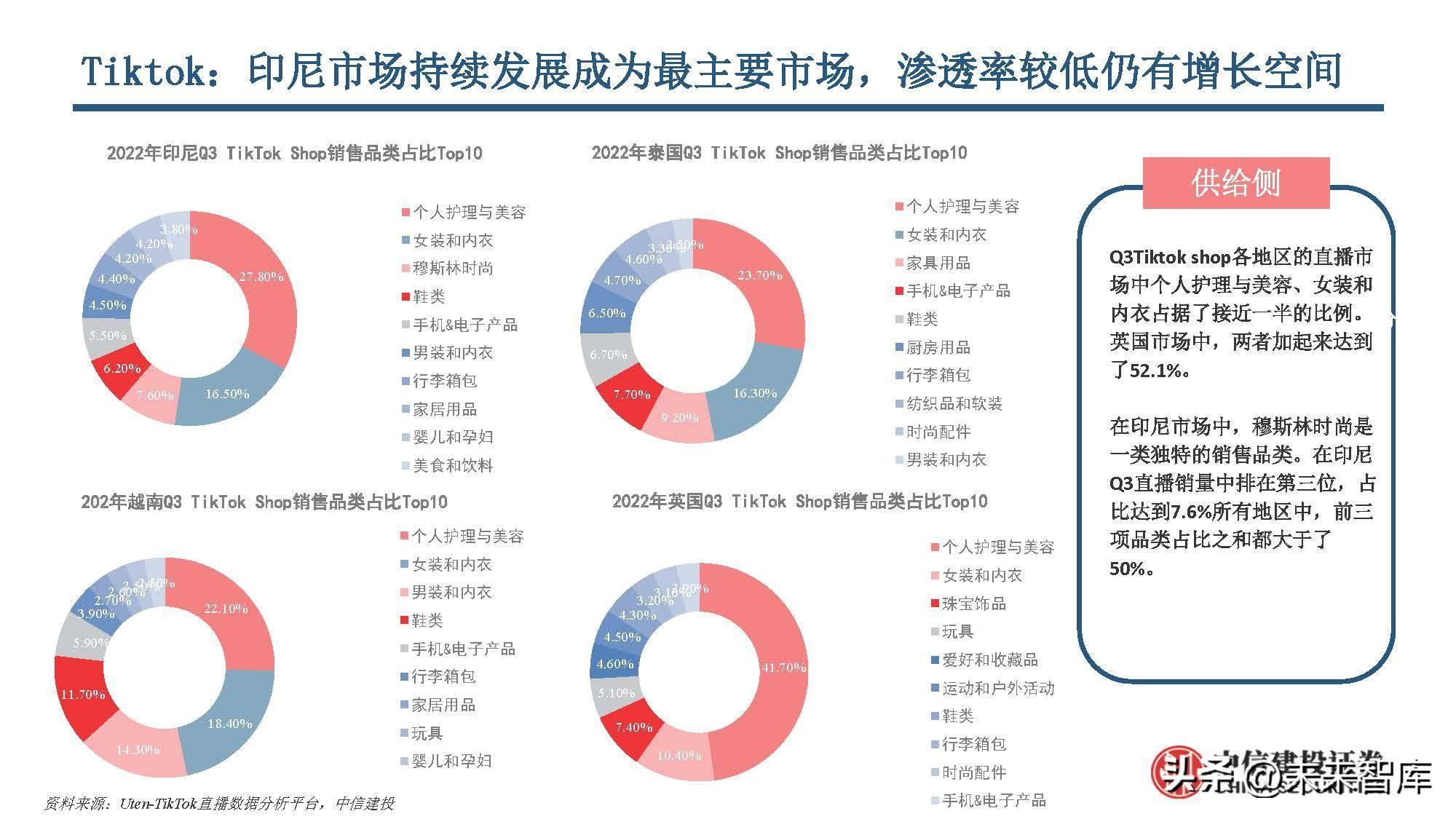

Tiktok:22H1GMV超过10亿美元,对标国内抖音从导购到闭环发展路径

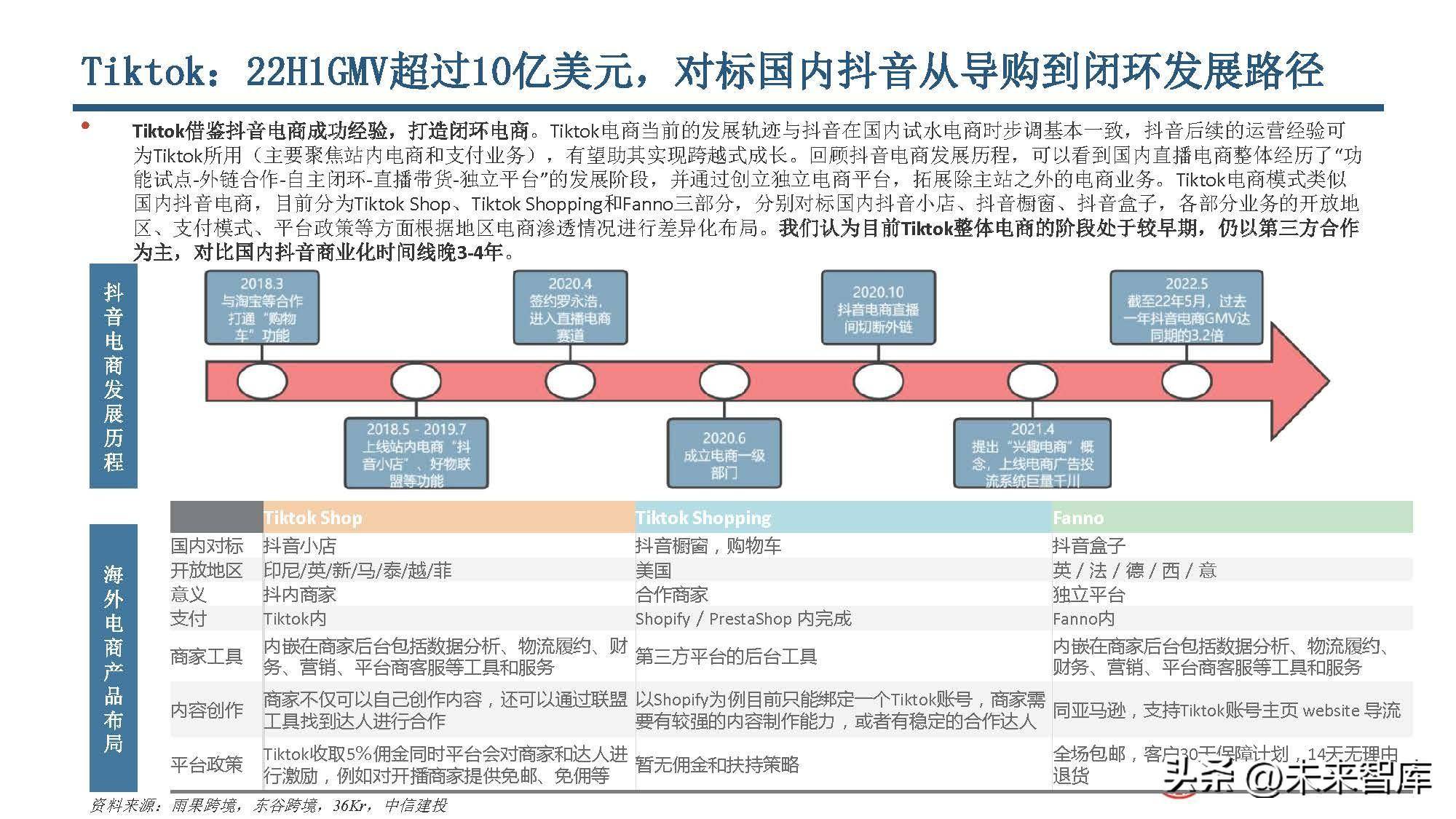

Tiktok电商借鉴国内抖音电商发展经验,依托Tiktok巨大流量入口,将国内成熟模型逐步推广至海外市场。2020年开始,Tiktok在北美、东南 亚、欧洲等地逐步开展布局,搭建电商工具体系,完善电商基础设施布局,提供多种形态的电商服务。2021年全年Tiktok电商GMV约为10亿 美元,今年上半年GMV已达去年体量,全年GMV目标为20亿美元左右,2023年GMV目标为230亿美元,Tiktok电商团队还在今年定下了5年内 实现4700亿美元GMV的目标,计划在2023年年底完成十余个重点国家的拓展。Tiktok电商主要以欧美、东南亚为主要布局地区。Tiktok自 2019年起探索海外电商运营。2020 年,Tiktok与Shopify 达成合作协议,允许美国区商家开通购买链接为独立站点引流,2020年底开启第一 场直播带货。2021年4月在印尼开启直播带货,7月在英国上线Tiktok Shop,至2021年已支持印尼、英国、北爱尔兰地区电商业务。Tiktok Shop在今年4月正式上线泰国、越南、马来西亚、及菲律宾4个东南亚国家,并于6月中旬正式上线新加坡,进一步扩大东南亚跨境电商业务 布局。印尼市场是目前Tiktok电商的绝对主力市场,销量远高于其他市场,月均GMV达2亿美元,上半年销量占比达95.5%,销售额占比达 91.6%;英国市场GMV月均达2400万美元,上半年销量与销售额占比分别为2.50%及6.60%;东南亚新开市场的销量也有不俗表现,开通2个 月左右已能够为Tiktok电商带来约9%的销售量,成为Tiktok电商强劲的新增量。

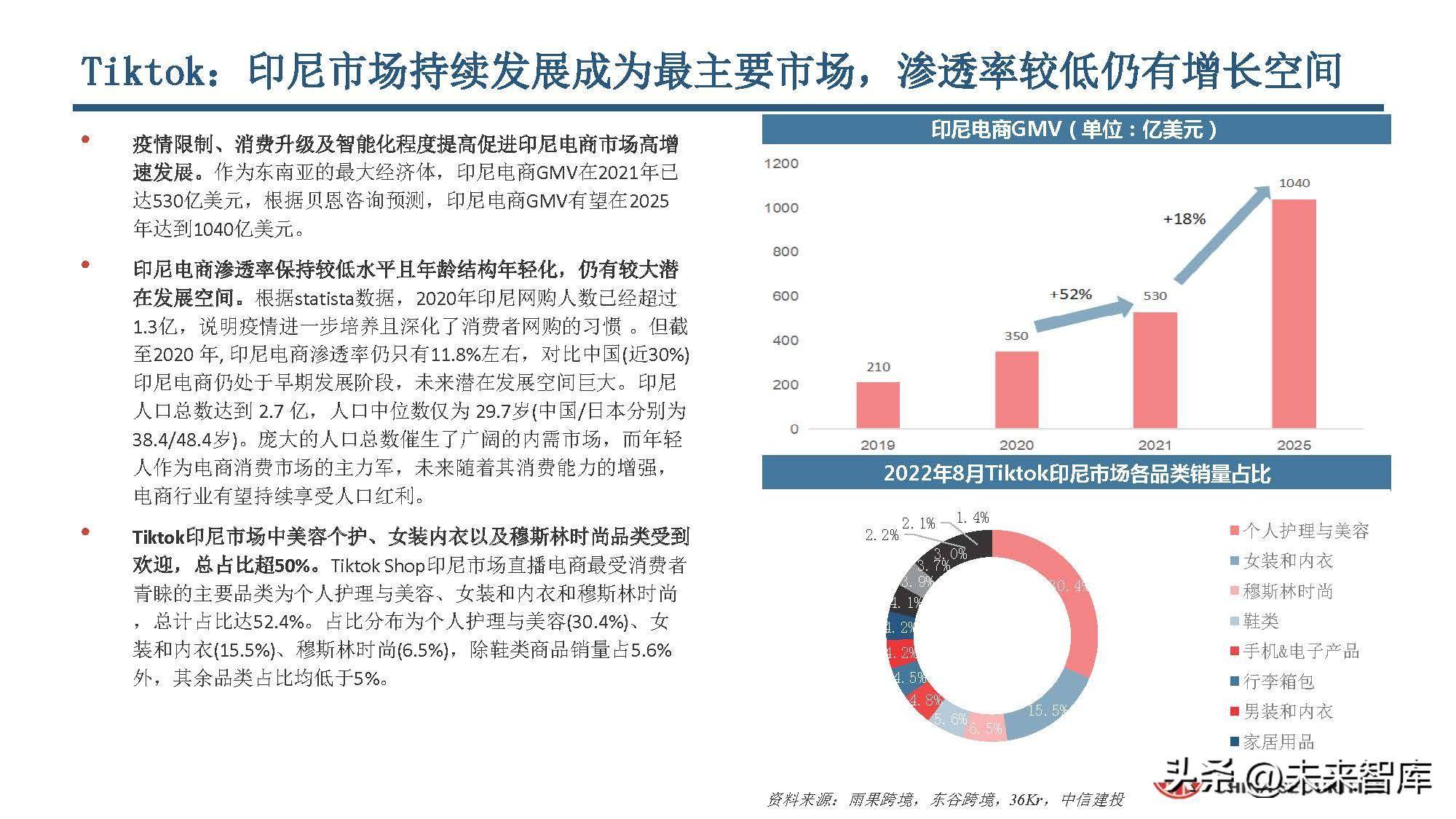

Tiktok:印尼市场持续发展成为最主要市场,渗透率较低仍有增长空间

印尼群岛地形提升物流难度,Tiktok印尼地区物流以第三方为 主。印尼拥有17000余岛屿,分散的群岛地形大大提高了物流配 送难度。根据Momentum Works,印尼各岛目前平均配送时长 在3-4天,爪哇岛部分地区已实现当日达,但整体配送效率还有 提升空间。由于自建仓储与物流体系需要较高的成本投入,目 前除Lazada以外,Tiktok等各类电商APP均以第三方物流配送为 主。

四、Temu:主打低价模式的全品类电商,从美国拓展全球

Temu:品类结构和Shein较为类似,Shein的成功经验可作参考

Shein作为跨境电商的成功典范,在亚马逊等一众海外电商巨头的围剿下脱颖而出跨境电商上市公司,我们认为其核心竞争力主要有三方面:

首先,Shein选择亚马逊不擅长的女装品类作为破局的切入点,由于服饰品类sku繁多、爆款率低、退货率高、库销比高,和亚马逊的仓储 物流体系、流量分发逻辑并不是那么匹配,所以给了Shein发展机遇。

第二,相比亚马逊、Temu这类平台,Shein本质上是一家纺服零售公司,依托中国强大的供应链能力,叠加小单快返的生产模式,在快时 尚领域实现了相比ZARA更便宜、更快速的爆款打造和商品迭代;在物流方面,Shein并未在美国大规模布局前置仓,而是在国内备货提高 库容,与第三方物流合作实现国内发货,降低履约费用率。

第三,Shein享受到了海外早期低买量成本红利,依托中国先进的电商运营经验在出海玩家中占得先机。参考Shein,Temu的成功之路也需 明确定位、供应链、物流、流量这四个核心因素。

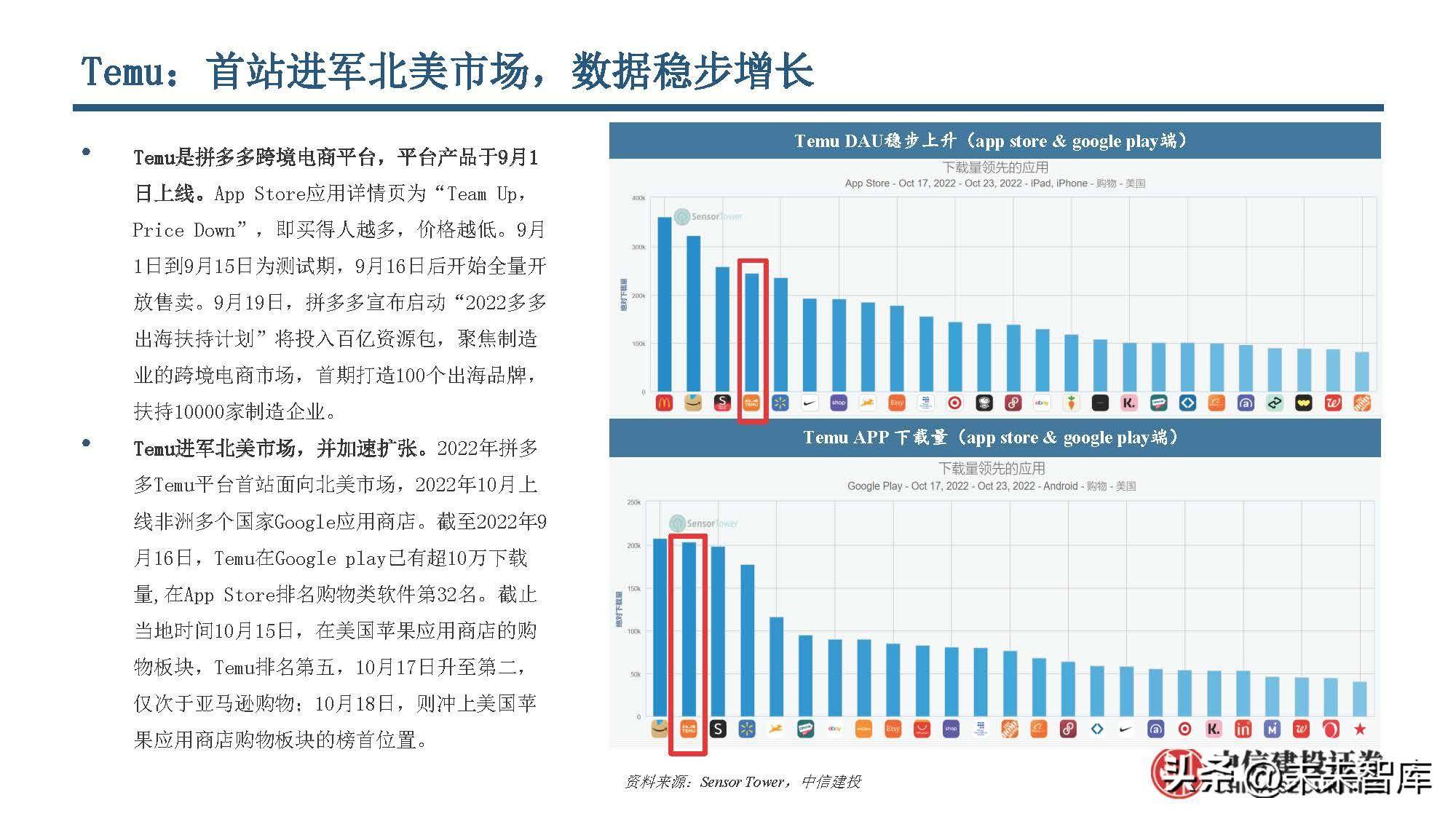

Temu:首站进军北美市场,数据稳步增长

Temu是拼多多跨境电商平台,平台产品于9月1 日上线。App Store应用详情页为“Team Up, Price Down”,即买得人越多,价格越低。9月 1日到9月15日为测试期,9月16日后开始全量开 放售卖。9月19日,拼多多宣布启动“2022多多 出海扶持计划”将投入百亿资源包,聚焦制造 业的跨境电商市场,首期打造100个出海品牌, 扶持10000家制造企业。

Temu进军北美市场,并加速扩张。2022年拼多 多Temu平台首站面向北美市场,2022年10月上 线非洲多个国家Google应用商店。截至2022年9 月16日,Temu在Google play已有超10万下载 量,在App Store排名购物类软件第32名。截止 当地时间10月15日,在美国苹果应用商店的购 物板块,Temu排名第五,10月17日升至第二, 仅次于亚马逊购物;10月18日,则冲上美国苹 果应用商店购物板块的榜首位置。

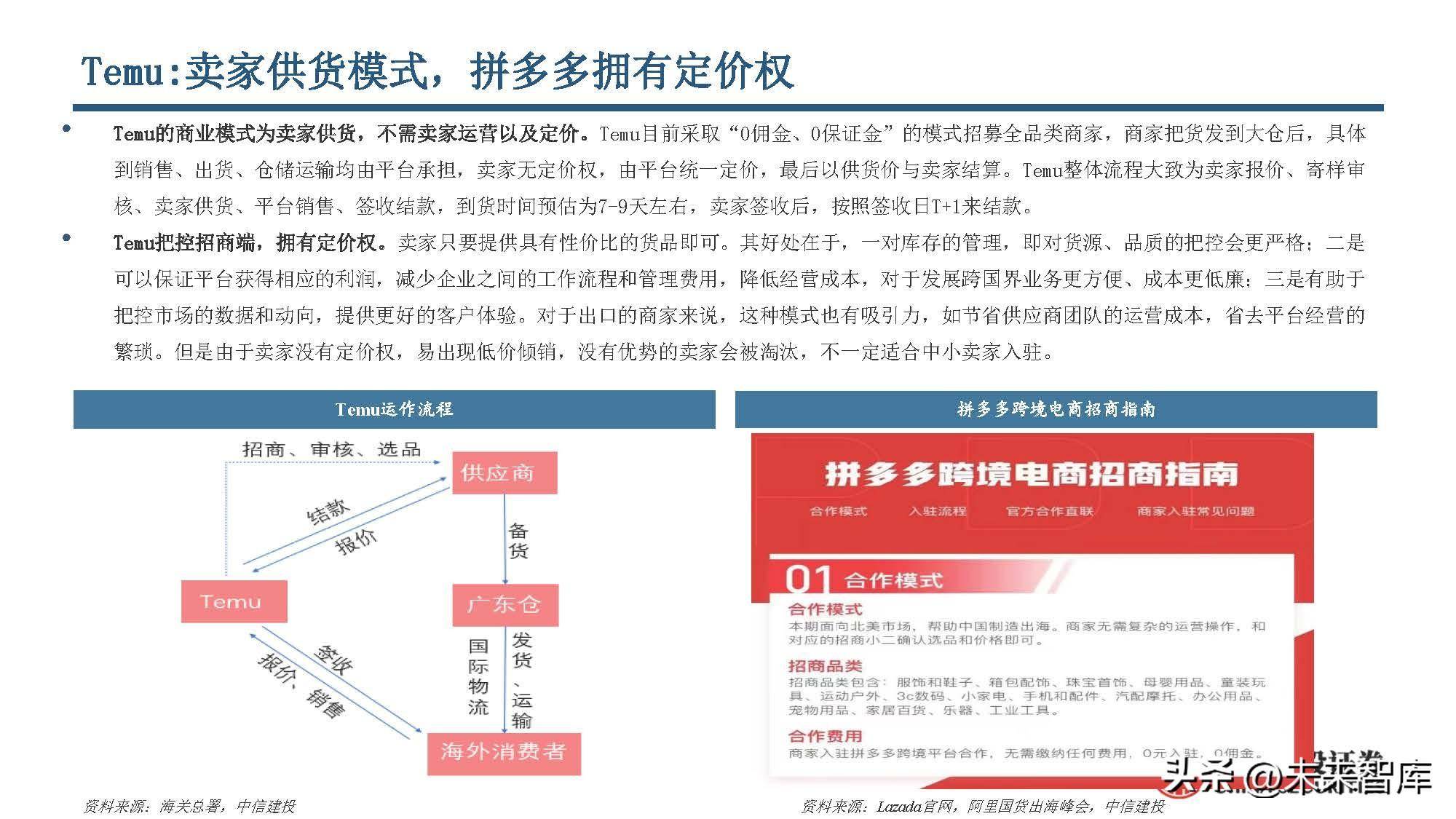

Temu:卖家供货模式,拼多多拥有定价权

Temu的商业模式为卖家供货,不需卖家运营以及定价。Temu目前采取“0佣金、0保证金”的模式招募全品类商家,商家把货发到大仓后,具体 到销售、出货、仓储运输均由平台承担,卖家无定价权,由平台统一定价,最后以供货价与卖家结算。Temu整体流程大致为卖家报价、寄样审 核、卖家供货、平台销售、签收结款,到货时间预估为7-9天左右,卖家签收后,按照签收日T+1来结款。

Temu “流量”:加强美国社媒互动,增加社交游戏玩法

Temu面临的另一个流量困局在于难以复用国内拼多多的经验,拼多多主要依靠微信的生态和“砍一刀”的强社交属性玩法,而Temu不再具备微 信的生态优势,目前的策略是通过渗透美国社交软件,并加大社交和游戏的玩法。目前Temu平台已在美国三大社交软件Instagram、Twitter、 Facebook创建账户,截至9月19日,在Instagram、Twitter分别积累粉丝600、198位,在Facebook作为商户获得1686位用户点赞,规模尚且有 限。Temu发帖内容主要包括女装、平台优惠活动、生活场景等,通过问句形式的互动文字搭配图片视频,带动评论区互动频率,提升热度,达 到推广Temu平台的效果。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

2024-01-22

2024-01-22

6017

6017

跻身全球四大时尚品牌,SHEIN做对了什么?

2023-12-27

2023-12-27

9765

9765

Temu再诉SHEIN却被美法院打脸? 内耗式竞争可休止也!

2023-12-18

2023-12-18

8380

8380

Temu重启诉讼,Shein走火入魔

2023-12-08

2023-12-08

7190

7190

“黑五”大考,中国制造在SHEIN突围

2023-12-02

2023-12-02

9032

9032

秘密申请IPO?营销数字化成就660亿美刀SHEIN

2023-12-02

2023-12-02

9032

9032

秘密申请IPO?营销数字化成就660亿美刀SHEIN

2023-11-17

2023-11-17

8235

8235

SHEIN秘密交表与背后的疑云

2023-11-17

2023-11-17

7257

7257

改变游戏规则,SHEIN重新定义时尚

2023-11-15

2023-11-15

10040

10040

SHEIN在巨头夹缝中突围|出海专题

2023-10-25

2023-10-25

8312

8312

SHEIN做对了什么?