当前,无论是本币还是外币的跨境资金管理,政策设计理念和监管思路的大方向均趋同,这为两者未来的一体化发展奠定了基础。

由于本币与外币跨境资金流动对国家经济影响的方式不同,一直以来,本币和外币跨境资金集中运营业务都是分开设立,归口不同部门管理。近期,外汇局下发了《跨国企业集团资金集中运营管理规定》(汇发〔2019〕7号,下称“7号文”),首次提出“国内资金主账户币种不设限制,该账户为多币种(含人民币)账户”,传达出未来跨境资金本外币并轨管理的趋势,市场对此也寄予厚望。

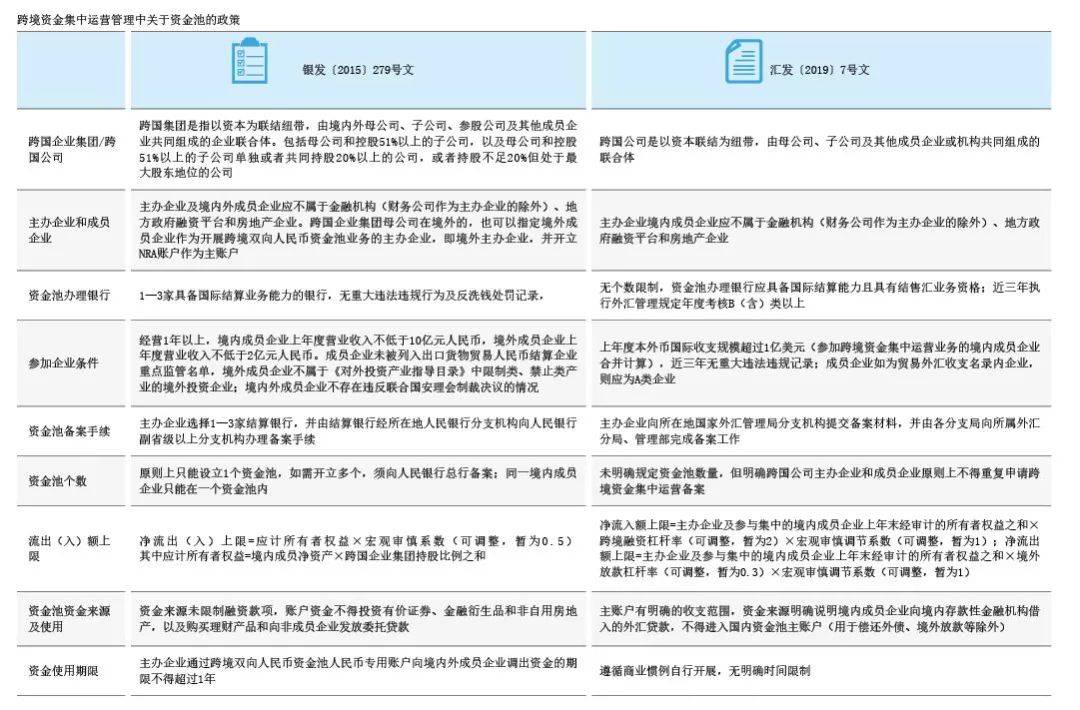

政策梳理及业务开展比较

目前跨境人民币资金集中运营,经常项下跨境人民币集中收付业务的政策依据为《中国人民银行关于跨国企业集团开展跨境人民币资金集中运营业务有关事宜的通知》(银发〔2014〕324号,下称“324号文”);跨境双向人民币资金池业务的政策依据为《中国人民银行关于进一步便利跨国企业集团开展跨境双向人民币资金池业务的通知》(银发〔2015〕279号,下称“279号文”);外币有关的跨境资金管理业务则遵循7号文。

跨国公司本外币资金池业务

跨国企业集团本币与外币资金池在准入门槛、额度管理和风险控制方面存在监管差异(见附表)。

成员企业。参与跨境双向人民币资金池业务的成员企业必须是集团控股企业,成员企业必须提供清晰的股权关系以计算跨境双向人民币资金池应计所有者权益。而7号文对加入外币资金池成员企业的设定范围较为宽泛。

门槛设置。跨境双向人民币资金池业务要求“境内外成员企业经营1年以上,且境内成员企业上年度营业收入合计不低于10亿元人民币,境外成员企业上年度营业收入不低于2亿元人民币”;7号文要求境内成员企业本外币国际收支规模超过1亿美元,并明确成员企业若被降为B类,不得再办理该类业务。

合作银行。跨境双向人民币资金池业务中,主办企业选择的合作银行数不得超过3家;7号文则取消了对合作银行数量的限制。

备案手续。279号文和7号文均要求一次性备案。7号文除了企业基本情况和企业股权机构等基本材料外,还需对应准备外债额度集中管理、境外放款额度集中管理和经常项目资金集中收付和轧差净额结算的专项材料。

规模控制。279号文和7号文除了调节系数设置有差异外,在计算基数上也有差异。目前,人民银行对跨境双向人民币资金池业务宏观审慎政策系数定为0.5。7号文规定,目前跨境融资杠杆率为2,宏观审慎调节参数暂定为1;境外放款杠杆率为0.3,宏观审慎调节参数为1。279号文要求的基数为应计所有者权益,即集团实际控股部分的权益,并规定,企业所有者权益变动若超过20%,则需要调整净流出入规模;而7号文的额度在初次核定后,除非成员企业调整,否则不会随每年净资产的变动而调整。

账户及资金来源和使用。279号文明确了跨国企业集团原则上只能设立一个跨境双向人民币资金池;7号文也明确,跨国公司主办企业和成员企业原则上不得重复申请跨境资金集中运营备案。在账户使用方面,7号文规定,跨国公司只设立境内1个主账户,境外不再设置主账户,并明确,境内成员企业向境内存款性金融机构借入的外汇贷款,不得进入资金主账户(用于偿还外债、境外放款等除外);279号文则未限制该机构融资款项进入主账户,但明确账户资金不得投资有价证券、金融衍生品以及非自用房地产,以及购买理财产品和向非成员企业发放委托贷款。此外,279号文还要求主办企业向境内外成员企业调出资金的期限不得超过1年,而7号文件对成员企业间调出资金无明确时间限制。

跨国公司经常项下集中收付和轧差净额结算业务

7号文明确,跨国公司可根据经营需要,通过主办企业办理经常项目资金集中收付或轧差净额结算业务。经常项目资金集中收付,是指主办企业通过国内资金主账户集中代理境内成员企业办理经常项目收支;经常项目轧差净额结算,是指主办企业通过国内资金主账户集中核算其境内外成员企业经常项目项下应收应付资金,合并一定时期内的收付交易为单笔交易的操作方式,原则上每个自然月轧差净额结算不少于1次。目前,关于本币经常项下集中收付的政策依据为324号文,该文与7号文表述基本一致,且7号文件阐述更细致清晰,对银行还原申报等申报方法也有详细说明。

通过具体业务的比对可以发现,当前跨境人民币资金集中运营,无论是本币还是外币的跨境资金管理,政策设计理念和监管思路的大方向均趋同。这为两者未来的一体化发展奠定了基础。

7号文对跨境资金流动的影响分析

一是业务开展门槛和额度管理使得政策对跨境资金流动影响有限。7号文政策执行后,预计短时间内不会对跨境资金流动产生较大影响。首先,7号文要求,设立资金池的成员企业需要将原有的债权债务关系清除,即将境外借款偿还完毕和境外放款收回后,才有资格成为成员企业,这使多数企业需要等到到期日偿还或者收回。其次,7号文要求的备案材料较多,且对于计划实施相关业务的跨国公司企业集团仍有一定的门槛——“上年度本外币国际收支规模超过1亿美元,近三年无重大违法违规记录,成员企业如为贸易外汇收支名录内企业,则应为A类企业。参与贡献外债或净额放款额度的企业不得有存量的外债或放款余额,贡献额度后不得自行举借外债或境外放款”。所以,短期内完成备案、新增跨境资金池的跨国企业集团数量应有限。此外,7号文设有跨境融资杠杆率、境外放款杠杆率以及宏观审慎调节系数等调节机制,不会因跨境资金集中运营管理业务的开展而给跨境资金流动带来风险。

二是7号文对当前监管工作提出了新挑战。首先,7号文要求企业自主准备相应材料到副省级以上外汇局备案,这就要求地方外汇管理部门要做好对企业准备材料的指导、备案材料的审核、融资/放款规模的核定以及后续的监管及评估等工作,这对地方外汇管理部门的履职水平提出了更高的要求。其次,7号文件没有明确每年业务评估的时间,也意味着对于企业是否符合业务要求开展跨境资金集中运营业务,外汇管理系统内部之间信息的及时、共享与传递就变得十分必要。此外,目前国内主账户混合了经常项下和资本项下的资金,账目相对比较复杂,加之境外放款和境外发债业务也取消了逐笔登记手续,因而增加了地方外汇管理部门的监管责任:既要把握银行数据报送的准确性,还要负责核实业务的真实性和合规性,也是不小的挑战。

作者单位:外汇局大连市分局

【监管那些事儿】怎么落实155号文要求“坚持交易信息可得”的原则

【刑法那些事儿】供应链金融“交易真实性”潜伏的八项涉刑罪名和案例

【特别推荐】美联储——美国金融市场的神秘存在

【广莫之野】美学呈现系列之:张爱玲全集

【广莫之野】美学呈现系列之:就在今天,朗诵者来到了花园里

【广莫之野】美学呈现系列之:耕读传家

2023-02-15

2023-02-15

9834

9834

发挥“稳定器”作用,跨境人民币为广东企业保驾护航(不良资产跨境转让)

2023-02-15

2023-02-15

10275

10275

海南首个FT全功能跨境双向人民币资金池业务落地(人民币跨境双向资金池)

2023-02-15

2023-02-15

14910

14910

从最新功能版本的落地聊一聊自贸区跨境人民币双向资金池(人民币资金池跨境)

2023-02-15

2023-02-15

9035

9035

强观察丨扩大人民币跨境使用,有何重要意义?(什么叫跨境)

2023-02-15

2023-02-15

10277

10277

跨境人民币结算便利化 试点拓展至深圳全市(人民币跨境试点)

2023-02-15

2023-02-15

10277

10277

跨境人民币结算便利化 试点拓展至深圳全市(人民币跨境试点)

2023-02-13

2023-02-13

11418

11418

工行开展“春煦行动”全面提升跨境人民币服务(工商银行 跨境人民币)

2023-02-13

2023-02-13

9307

9307

稳外贸出实招!2022年东莞跨境人民币结算量再创新高(人民币跨境支付结算)

2023-02-13

2023-02-13

13066

13066

全国首笔!肯尼亚先令汇至中国并兑换人民币业务完成(公对公跨境转账)

2023-02-12

2023-02-12

8994

8994

【聚焦新片区】临港新片区跨境资金池正式“通车”——临港集团首单1亿美元本外币合一(跨境资金池业务)