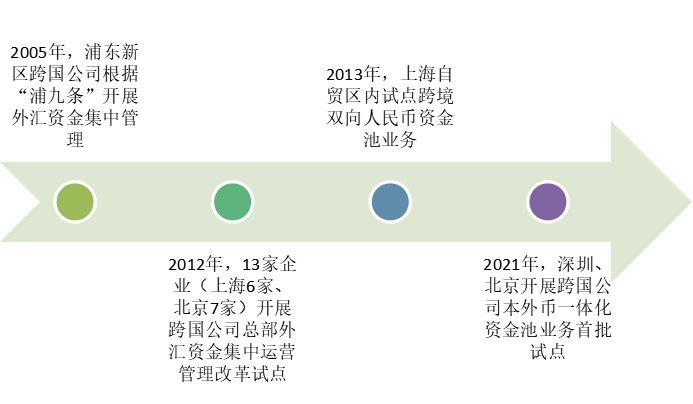

跨境双向人民币资金池业务,是指跨国企业集团根据自身经营和管理需要,在境内外成员企业之间开展的跨境人民币资金余缺调剂和归集业务。从2005年《国家外汇管理局关于推动浦东新区跨国公司外汇管理改革试点有关问题的批复》(“浦九条”)允许跨国公司境内外成员外汇资金集中管理开始,经过近20年的发展,跨境资金池业务历经外币资金池、人民币资金池、本外币一体化资金池,在跨国公司资金统筹管理和我国资本项目开放进程中发挥的作用日渐凸显。

一、多种形式跨境资金池并存

跨境资金池业务发展至今,出现多种形式并存的现状。根据地域的不同,跨境资金池可以分为全国版,上海自贸区版,天津、广东、福建自贸区版,各版本跨境资金池的准入条件、额度管理、资金使用要求等具体规定存在差别;根据备案机关和使用币种的不同,跨境资金池可以分为人行版、外汇局版、人行和外汇局共同提出的本外币一体化试点:

人行版资金池

外汇局版资金池

本外币一体化试点

设立依据

《中国人民银行关于进一步便利跨国企业集团开展跨境双向人民币资金池业务的通知》(2015年)

国家外汇管理局关于印发《跨国公司跨境资金集中运营管理规定》的通知(2019年)

《中国人民银行 国家外汇管理局进一步便利跨国公司跨境资金统筹使用》(2021年)

备案机关

人民银行副省级城市中心支行以上分支机构备案

主办企业所在地外汇局备案

外管备案

使用币种

人民币

外币

人民币+外币

其中,本外币一体化资金池业务首批试点于2021年3月开始,目前尚未出台具体的操作指引。实践中,北京市首批试点企业经北京外汇管理部备案。

今年以来,作为人民币跨境流动的重要渠道之一,跨国企业集团跨境资金池业务受到持续关注,本文主要就人行版资金池进行分析。

二、跨国公司内部之间的余缺调剂

跨境资金池业务是在委托贷款基本框架上设立的,通过跨境双向人民币资金池,跨国企业集团可以将境内成员盈余的人民币资金汇出至境外成员,亦可将境外成员在境外的人民币汇入境内资金池专用账户,无需办理人民币外债或境外放款登记,提高了跨国企业集团内财务管理的效率,降低财务成本。

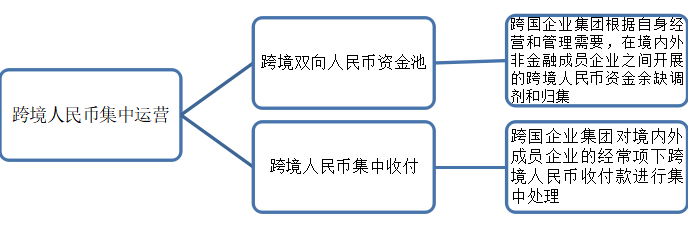

需要注意的是,资金池业务不同于跨境人民币集中收付业务。跨境双向人民币资金池业务是资本项下的业务,跨境人民币集中收付业务是经常项下的业务,二者均属于跨国企业集团跨境人民币集中运营业务。

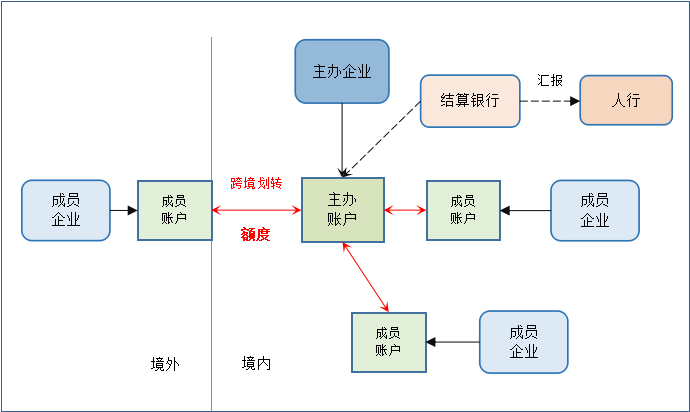

资金池业务的本质是跨国公司内部之间的余缺调剂,不能通过资金池办理资本金、ODI、货物贸易、服务贸易等资金汇入或汇出。在设立跨境资金池业务时,主办企业需开立人民币专用存款账户,专门用于跨境双向人民币资金池业务。

三、跨境双向人民币资金池的设立

设立跨境人民币资金池应根据主办企业所在地及相应主管机构的要求提出申请,取得备案通知书后设立。

以人行备案的全国版资金池为例,拟加入跨境双向资金池业务的公司应首先应确定其是否满足主体资格要求,包括:股权比例(包括母公司及其控股51%以上的子公司,母公司、控股51%以上的子公司单独或者共同持股20%以上的公司,或者持股不足20%但处于最大股东地位的公司)、经营时间、经营范围、上年度营业收入等。

其次,确定主办企业和结算银行(1~3家),签署跨境双向人民币资金池业务协议,通过结算银行向其所在地人民银行副省级城市中心支行以上分支机构备案。

取得人民银行出具的备案通知书后,主办企业向结算银行申请开立跨境资金池业务主办账户。

注:如果主办企业为境外公司,则境外主办企业应在境内开立境外机构人民币银行结算账户(Non-Resident Account)作为主办账户。

设立完成后,由结算银行对资金池内部的划款业务进行真实性、合规性审核,并在额度内办理划款,确保任一时点净流入(净流出)余额不超过上限:

跨境人民币资金净流入(净流出)额上限=资金池应计所有者权益ⅹ宏观审慎调节系数

其中,“资金池应计所有者权益”为境内成员企业财务报表记载的所有者权益(乘以跨国公司对其的持股比例)之和,即:

资金池应计所有者权益=∑(境内成员企业的所有者权益×跨国企业集团的持股比例)。

人民银行对宏观审慎调节系数进行动态调整,目前全国版资金池宏观审慎调节系数为0.5,天津、广东、福建自贸区版资金池宏观审慎调节系数为1。

四、问题与方向

一方面,由于资金池业务本身的跨境属性,对于资金来源、资金用途等监管难度高,尤其是涉及境外成员企业的资金监控;另一方面,经过近二十年的发展,依据不同规定设立的各种版本的资金池并存,监管要求和标准不一。因此,在跨境资金池业务的操作中,仍存在一些实践难题需要解决,包括:

1. 入池资金是否能包括外部融资资金?

对于上海自贸区版跨境资金池,《中国人民银行上海总部关于进一步拓展自贸区跨境金融服务功能支持科技创新和实体经济的通知》(2016年)明确规定,外部融资产生的现金流不得参与归集。

但对于全国版跨境资金池却未见此规定。2014年《中国人民银行关于跨国企业集团开展跨境人民币资金集中运营业务有关事宜的通知》要求在办理备案时,“须保证归集的现金流来自于生产经营活动和实业投资活动”跨境人民币贷款管理,而2015年《中国人民银行关于进一步便利跨国企业集团开展跨境双向人民币资金池业务的通知》中删去了该等要求。这是否意味着境外成员可以通过跨境资金池将其融资取得的低成本境外人民币划转至境内成员使用?对此,结算银行可能存在不同理解。

2. 如何监管境外成员的资金使用?

根据人行要求,跨境资金池资金不得投资有价证券、金融衍生品以及非自用房地产,不得用于购买理财产品和向非成员企业发放委托贷款。资金划转到境外后,如果结算银行没有跨境业务管理能力和完善的内控制度,如何落实对境外成员资金用途的监管以及反洗钱、反恐怖融资、反逃税监控?

3. 如何确立统一的跨境资金池业务标准?

如前所述,目前既有根据外管局备案设立的外币资金池,又有根据人行备案设立的人民币资金池,根据地域的不同,资金池还可以分为全国版,上海自贸区版,天津、广东、福建自贸区版。跨国公司在申请设立之前,需要了解各种政策、多方咨询和比较,增加了资金池业务落地的难度。

跨境资金池业务作为人民币跨境流动的重要渠道之一,随着人民币国际化进程的加快,正受到持续关注。2021年3月,中国人民银行、外汇局决定在深圳、北京开展跨国公司本外币一体化资金池业务首批试点,其目标之一为整合各类资金池;2021年7月,上海市政府发布《上海国际金融中心建设“十四五”规划》,推进自贸试验区及临港新片区金融开发先试先行,扩大境外人民币境内投资金融产品范围,促进人民币资金跨境双向流动。可以预计,在上海临港新片区等特别指定区域,以发展离岸人民币业务中心为目标跨境人民币贷款管理,跨境资金池将不仅仅是跨国公司的资金管理手段,而是将作为主要的政策载体和工具,在人民币国际化中扮演重要角色,并迎来一个全新的发展时期。

在国家大力推动国际国内双循环的背景下,跨国公司们,特别是中资跨国企业,应把握机遇,抓住各地政策突破的时间窗口,在遵守境内外法律法规的前提下,主动优化资金的跨境调配,勇争潮头,通过跨境资金池业务,确立公司在国家跨境资源配置上的竞争优势。

实务导师介绍

樊荣律师是北京世泽律师事务所上海办公室合伙人,拥有逾二十年的法律服务经验,专注于在投融资领域为公司和机构提供个性化的法律服务,在航空航运、能源、公用设施、公司与资产重组等领域的交易设计和项目谈判方面具有丰富的实践经验,樊荣律师多年被国内外法律服务评级机构(如:钱伯斯、Asia Law、商法等)评为推荐的中国律师。樊荣律师毕业于中国政法大学、对外经济贸易大学及英国牛津大学。

2023-02-15

2023-02-15

9795

9795

发挥“稳定器”作用,跨境人民币为广东企业保驾护航(不良资产跨境转让)

2023-02-15

2023-02-15

10171

10171

海南首个FT全功能跨境双向人民币资金池业务落地(人民币跨境双向资金池)

2023-02-15

2023-02-15

14728

14728

从最新功能版本的落地聊一聊自贸区跨境人民币双向资金池(人民币资金池跨境)

2023-02-15

2023-02-15

8991

8991

强观察丨扩大人民币跨境使用,有何重要意义?(什么叫跨境)

2023-02-15

2023-02-15

10199

10199

跨境人民币结算便利化 试点拓展至深圳全市(人民币跨境试点)

2023-02-15

2023-02-15

10199

10199

跨境人民币结算便利化 试点拓展至深圳全市(人民币跨境试点)

2023-02-13

2023-02-13

11370

11370

工行开展“春煦行动”全面提升跨境人民币服务(工商银行 跨境人民币)

2023-02-13

2023-02-13

9295

9295

稳外贸出实招!2022年东莞跨境人民币结算量再创新高(人民币跨境支付结算)

2023-02-13

2023-02-13

13030

13030

全国首笔!肯尼亚先令汇至中国并兑换人民币业务完成(公对公跨境转账)

2023-02-12

2023-02-12

8951

8951

【聚焦新片区】临港新片区跨境资金池正式“通车”——临港集团首单1亿美元本外币合一(跨境资金池业务)