作者 | 若楠 永阳

排版 | Cathy

监制 | Yoda

出品 | 不二研究

名创优品“万店”梦何时圆?

3月12日,名创优品集团控股有限公司(下称“名创优品”,09896.HK)公布了2023年第四季度及全年的财报。

「不二研究」据名创优品最新财年业绩报告发现:2023年Q4,名创优品的国内营收为23.47亿元,环比下滑5.95%。目前,名创优品主要面临国内业务营收增速放缓,销售及分销开支过高等问题,在「不二研究」看来,这主要是由于名创优品门店加速扩张导致销售及分销费用增加,而费用的增加并未能带动营收的增长;与此同时,随着国内市场增长逐渐放缓,门店数量持续增加,可能导致名创优品陷入增收不增利的困境。

名创优品是一家提供以IP设计为特色的生活家居产品的全球价值零售商。目前,名创优品已孵化两个品牌,分别是名创优品和TOP TOY。

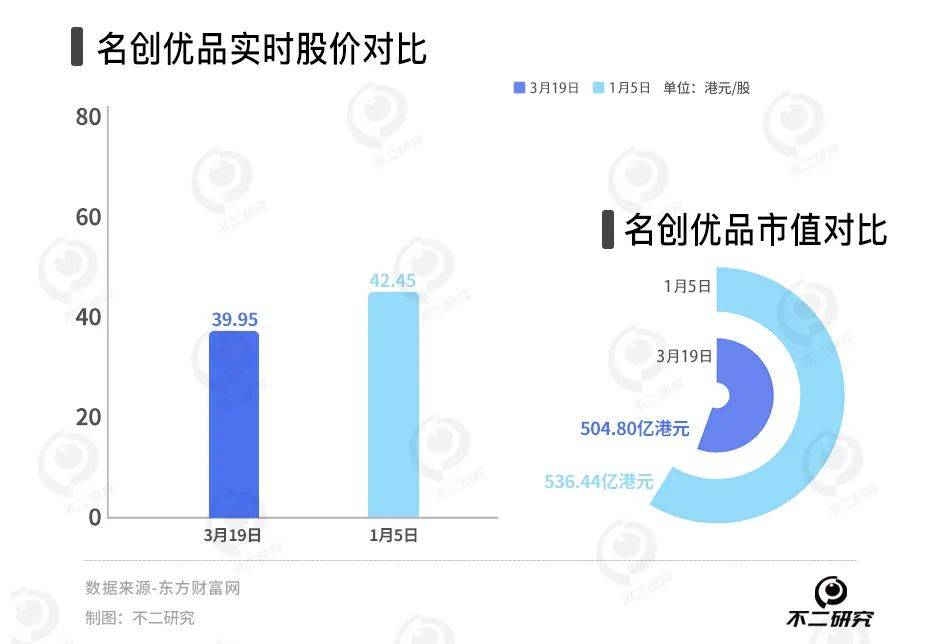

截止3月19日港股收盘,名创优品报收39.75港元/股,对应市值504.8亿港元(约折合人民币462.33亿元);对比今年1月的市值高点536.44亿港元,其市值已经蒸发31.64亿港元(约折合人民币29.12亿元)。

「不二研究」据名创优品最新财年业绩报告发现:2023年,名创优品的营收为138.38亿元,同比增加39.41%;同期,经调整后的净利润为22.61亿元,同比增加112.5%。

截至2023年12月31日,名创优品全球门店数为6413家,其中国内门店数3926家,2023年净增601家;海外门店数2487家,2023年净增372家。

2023年12月的一篇旧文中(《名创优品出海更难了,Q3净利增速持续放缓》),我们聚焦于名创优品净利增速放缓,且门店加速扩张使其营销成本过高。

时至今日,名创优品不仅面临国内营收放缓,销售及分销开支过高等问题未解,且直面业绩可能增收不增利的风险。

当国内线下门店规模扩张难以带动营收增长,名创优品能否靠出海突围?由此,「不二研究」更新了12月旧文的部分数据和图表,以下Enjoy:

3月12日,名创优品公布了2023年第四季度及全年的财报,其业绩增长背后仍有隐忧。

「不二研究」据名创优品新版财报发现:2023年四季度的营收为38.4亿元,同比增加54.0%;经调整后的净利为6.42亿元,同比增加53.8%。

与此同时,一度被名创优品视作“第二增长曲线”的潮玩品牌TOP TOY,2023年四季度TOP TOY营收达1.9亿元,同比增长90%

时至今日,名创优品仍未实现“百国千亿万店”的目标,当国内线下门店规模扩张难以带动营收增长,名创优品能否靠出海突围?

营收增速放缓

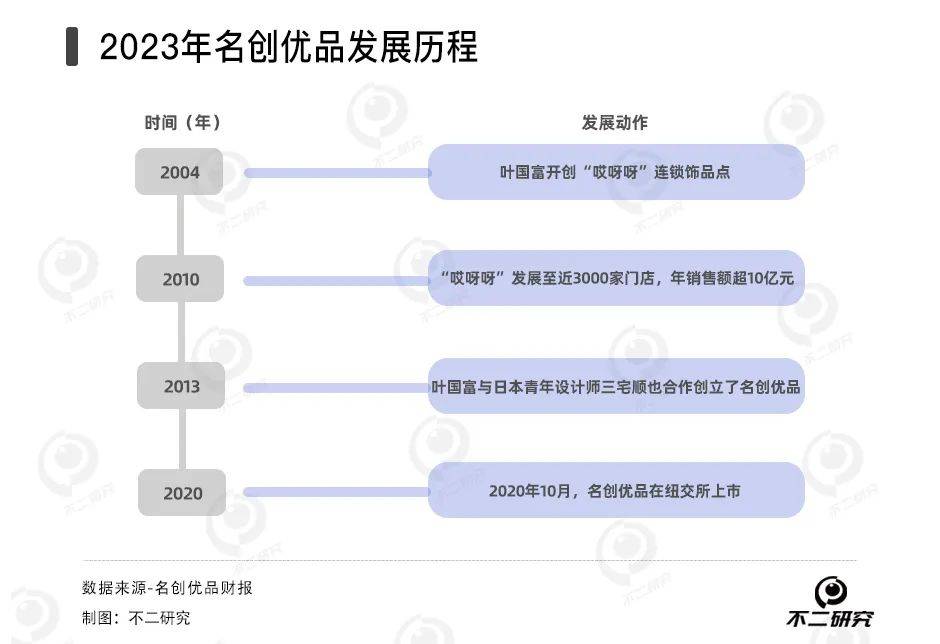

2004年,叶国富瞄准低价女性饰品市场,开创“哎呀呀”连锁饰品点,在2010年便发展至近3000家门店,年销售额超10亿元。但几年后的电商崛起让“哎呀呀”逐渐没落,叶国富的第一次创业以失败告终。

2013年,叶国富与日本青年设计师三宅顺也合作创立了名创优品。创立之初,其凭借性价比优势以及门店快速扩张带来的规模效应,迅速发展至全国各大城市。并于2020年10月在纽交所成功上市。

据名创优品财报显示,2023年,其营收为138.38亿元,同比增加39.41%。同期,经调整后的净利润为22.61亿元,同比增加112.5%。

在2023年,名创优品的营收增速又出现了问题。据其财报显示,2023年,名创优品Q1-Q4的营收分别为29.54亿元、32.52亿元、37.91亿元和38.4亿元,四季度环比增长1.3%,年内环比涨幅首次跌至个位数。

在「不二研究」看来,名创优品的营收增速明显放缓,其正在遭遇成长烦恼。由于加速扩张带来营销及分销费用的增加,其增速远超同期营收、净利增速,同时,由于国内市场竞争激烈,名创优品未来可能需要将希望寄托在海外市场的扩展上。

“百国千亿万店”难成?

2017年,野心勃勃的叶国富曾称“名创优品将在2019年进驻100个国家,开设10000家门店,实现年销售收入1000亿”。

然而,此想法并未实现。2019年,叶国富将“百国千亿万店”的扩张计划调整至2023年。但这个计划似乎仍难以实现。

先看“百国”,经过名创优品的多年努力,的确将门店布局到了100个国家,此目标是唯一一个实现了的目标。

再看“千亿”,据其财报可得,名创优品在2023年营收为138亿元,千亿营收仍遥不可及。

最后看“万店”,2023年四季度,名创优品英国旗舰店在伦敦牛津街正式开业,是迄今为止名创优品在英国最大的门店。截止2023年12月31日,名创优品全球门店达到6413家,“万店”的目标还有近一半的路要走。

今年1月18日,在名创优品投资者日活动上,叶国富表示,其目标是实现2024-2028年每年净增门店900-1100家,2024-2028年其收入复合增速不低于20%,这意味着名创优品将再次向“万店”目标发起冲刺。

抛开这个遥不可及的目标,来看名创优品的开店速度和经营情况,「不二研究」发现,名创优品的开店速度大幅增长,且海外业务营收增速在不断下降。

从开店速度看,2023年Q1-Q4名创优品分别新增门店74家,378家,324家、973家,据名创优品财报预测,名创优品预计在2024年国内保持净增350—450家门店,海外市场预计净增550—650家门店。

从营收结构看,2023年四季度,名创优品国内业务实现营收23.50亿元,同比增长56%,占营收比例为63.5%;其中,国内业务线下销售GMV同比增长66%。

名创优品海外市场收入同样保持了一定增速,2023年四季度国际业务实现营收14.9亿元,同比增长51.0%,占营收比例则为36.5%。2023年,其海外收入同比增长47%,占总收入的比重达到34%。

与此同时,名创优品的产品价格呈现上涨趋势。2023年下半年,名创优品国内门店交易单量为1.83亿单,上年同期为1.20亿单;平均售价为14.2元,2021年和2022年同期分别为11.8元、12.8元。

在「不二研究」看来,名创优品“百国千亿万店”的目标短期内难以实现。尽管2023年国外业务取得高增长,但名创优品在规模扩张的同时,也必须保证单店利润的增长。目前,名创优品迫切需要找到第二增长曲线。

寻路第二增长曲线

潮玩,是名创优品对于第二增长曲线给出的答案。

2020年,名创优品孵化出TOP TOY,定位于“亚洲潮玩集合点”,主营盲盒、积木、手办、拼装模型、玩偶和其他潮流玩具等品类。

2023年10月,名创优品首家以三丽鸥为主题的IP限定主题店在印尼热门购物中心Margo City商场开业;同年11月10日,英国旗舰店在世界顶级商圈伦敦牛津街正式开业。

据财报显示,2023年四季度TOP TOY营收达1.9亿元,同比增长90%。截至2023年12月31日,TOP TOY门店数累计达148家,年净增门店31家,覆盖超60个城市。

据前瞻产业研究院数据显示,2022年全球潮玩产业规模超过340亿美元,预计2024年市场规模将接近450亿美元;同年中国潮玩市场规模达到478亿元,预计到2027年的中国潮玩市场的规模将超过1600亿元。

但是,「不二研究」认为,名创优品想要在潮玩市场持续发力,有一座名唤“自有IP”的大山是其短时间内难以跨过的。

潮玩市场的核心在于渠道和IP,对于坐拥6000多家门店的名创优品而言,渠道优势已不言而喻。

但是,与泡泡玛特以自有IP为主的经营模式不同,TOP TOY在推出原创IP产品同时,目前以联名与合作IP的潮玩为主流,吸纳更多国际知名潮玩产品与IP,更倾向于“百货模式”。

IP同样是名创优品海外业绩增长的重要来源,2023年,其海外IP销售额占海外总销售额的比重超40%。

在2023财年业绩电话会上,叶国富表示,名创优品2024年将持续推进IP合作战略。据不完全统计,名创优品已与芭比、小海狸“Zanmang Loopy”、迪士尼、三丽鸥、宝可梦、侏罗纪等全球近100个知名IP展开合作。

为了吸引更多消费者,名创优品也在不断拓展品牌SKU。截至2023年12月31日,名创优品SKU数量达到4.84亿个,较上年同期增加约1.31亿个;TOP TOY的SKU数量也由去年同期的约3800个大幅提升至8400个。

在「不二研究」看来,目前潮玩市场空间较大,但竞争也很激烈,TOPTOY的“百货模式”或许能助其在前期快速扩张,但扩张到一定程度后自有IP的薄弱很容易便会使其被竞争者超越,在这样的激烈竞争下,留给TOPTOY自有IP的时间不多了。

能否靠出海突围?

作为国内零售品牌出海的代表之一,名创优品2023年海外营收为14.90亿元,但目前海外主要增加的是第三方门店,采用代理模式,名创优品只能将出海作为长期突破的路径。

潮玩,TOPTOY扩张迅猛,虽然“百货模式”为其短期内带来快速增长,但自有IP的弱项为未来扩张带来了不确定性。

目前,名创优品主要面临国内营收增速放缓,销售及分销开支过高等问题,在「不二研究」看来,这主要是由于名创优品门店加速扩张导致销售及分销费用增加,而费用的增加并未能带动营收的增长;与此同时,随着国内市场增长逐渐放缓,门店数量持续增加,可能导致名创优品陷入增收不增利的困境。

当国内线下门店规模扩张难以带动营收增长,名创优品能否靠出海突围?

本文部分参考资料:

1.《一手抓IP一手拓海外,名创优品收入、毛利率、净利润再创新高》,华夏时报

2.《名创优品海外门店增速超过国内市场,拉美市场同比增长40%》,钛媒体APP

3.《连续新高,净利突破6.6亿!名创优品,“隐忧”是什么?》, 侃见资本观察

2024-01-15

2024-01-15

6956

6956

名创优品出海记

2023-09-26

2023-09-26

9097

9097

几乎放弃电商后,名创优品是假繁荣还是真硬气?

2023-09-30

2023-09-30

9935

9935

拥抱数智化,中国零售品牌出海如何再向前一步?

2023-10-28

2023-10-28

9973

9973

名创优品下半场:出海寻找第二春?