4月29日晚间,*ST跨境(002640.SZ)天雷滚滚。

毕竟5月7日之前,它还有个正常的名字,叫“跨境通”。

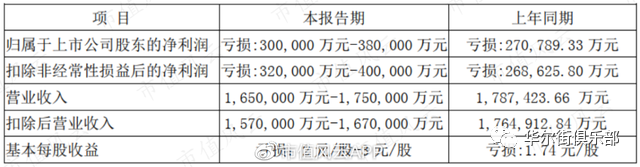

*ST跨境发布业绩预告修正公告,在1月30日预计的归母净利润盈利1-1.5亿元,修正成亏损30-38亿,扣非净利润亏损32-40亿。

同时,截止2020年末,公司未弥补亏损金额高达-42.47亿,超过实收股本总额的三分之一。

雪上加霜的是,2020年年报被中喜出具“无法表示意见”的审计报告和“否定意见”的内部控制鉴证报告,将被披星戴帽,从5月7日起变为*ST跨境。

而在年报发布前夕,多名董事紧急辞职,在任董事林义伟、独董李忠轩无法保证2020年报和2021年一季报真实、准确、完整,*ST跨境的内部管理已经进入极其混乱、不透明的状态。

因此,4月30日,*ST跨境开盘即跌停。

披星戴帽后中小股(jiu)东(cai)们还要吃多少个跌停板,公司能不能摘帽,无法预知。

许多中小股民觉得非常突然,一直被热捧为“跨境电商龙头”的*ST跨境怎么就突然落得如此下场。

其实,冰冻三尺非一日之寒,“吾股大数据”连续三年的系统评分和全市场排名,早已揭示它的“金玉其外,败絮其中”。

即使在*ST跨境的市值达到300多亿,被券商疯狂吹捧的2017年,在“吾股大数据”系统中的排名也低至2843名。

“跨境电商龙头”*ST跨境是如何一步步走向今天的,需要我们从头梳理。

一、上市三年就玩“跨界并购”

跨境通(002640.SZ)的前身是“百圆裤业”,销售西裤、休闲裤和牛仔裤,在2011年12月上市,实控人是樊梅花和杨建新夫妇,直接并间接持有65.33%股份。

此时的服装业总体处于不景气的状态,服装巨头们还在苦苦挣扎,百圆裤业自然也是患上了“业绩稀里哗啦下滑”综合征,扣非净利润从6071.23万下跌至3115.8万。

人有多大胆,地有多大产。

此时管理层在思考,公司都上市了哎,“奉旨乞讨+财务造假免死金牌”在手,还干个锤子主业哟?!根本不需要苦守已是明日黄花的服装业,看老乡贾大爷天天拿着几张PPT吹嘘,还真吹出了几百亿市值来,自己不搞点牛逼哄哄的概念就是和钱袋子过不去啊。

杨建新夫妇也不是只有裤业这一摊生意,从招股书看,这夫妻还经营着房地产、餐饮、物业和进出口贸易等多家公司。

那么该往哪个方向突破呢?

公司曾在年报说自家线下生意是受到了“电商的迅猛发展”影响,而自己也有做进出口贸易的经验。

那不如进军“进出口贸易+电商”领域了,俗称“跨境电商”!

二、收购环球易购

2014年7月,公司发布重大资产重组预案,向徐佳东、李鹏臻、深创投、红土创投等收购环球易购全部股权,作价10.32亿,增值率高达13.25倍。

同时,向安赐叁号、信达澳银定增募资1.5亿,用于交易的现金对价和补充环球易购的运营资金。

环球易购是一家跨境出口零售电商,产品直销美国、加拿大等全球200多个国家和地区。

值得一提的是,环球易购主要通过自建电子商务销售平台和Amazon等第三方平台进行线上B2C销售,采用买断式自营方式运营,盈利来源是产品销售收入。

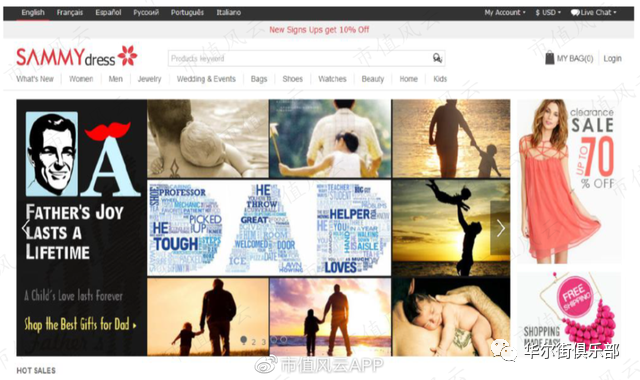

其中,两个自建销售平台分别为Sammydress和Everbuying,分别销售服装服饰和电子产品。

截止2014年6月底,Sammydress APP在Apple Store全美生活类排名前20。

从环球易购的审计报告看,表现相当不错:2012年至2013年的营收为1.98亿和4.66亿,同比增长1.35倍,归母净利润分别为1391万和3014.61万,同比增长1.17倍。

但归母净利率较低,连续两年约为7%。

资产科目则以现金和存货为主,2013年分别为6368.98万和6705.4万,占同期总资产比例为43.33%和45.62%,合计达88.95%,负债端仅有450万短期借款,资产较健康。

徐佳东、李鹏臻承诺环球易购2014年至2017年净利润分别不低于6500万元、9100万元、1.26亿和1.7亿。

至于业绩承诺的完成情况,此处先卖个关子。

2014年10月31日,环球易购完成交割,徐佳东的持股比例上升至20.19%,后5位前十大股东全部为本次交易相关的新进股东。

三、3年估值飙升10倍的帕拓逊

当公司确立进军跨境电商后,传统主业裤子马上就被抛之脑后,所有相关投资全部砍掉,投入到更有“钱景”的跨境电商。

首先,11月20日,公司宣布终止IPO募投项目“营销网络和信息化系统的建设项目”,把剩余的1.4亿元永久补充流动资金。

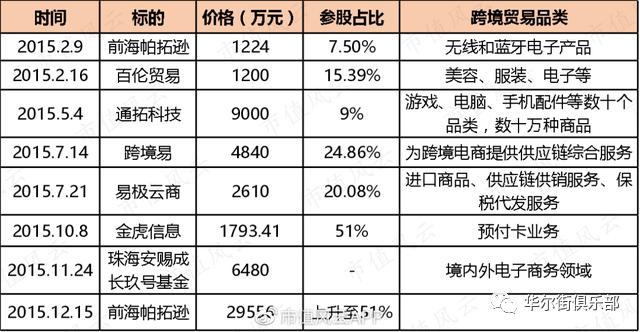

紧接着,公司在2015年连续出手投资跨境电商有关项目,打算砸钱布局跨境电商。

下面这7个投资项目总共花了5.67亿,公司迫不及待、毫不保留地砸钱,似乎认为美好的钱景在向自己招手。

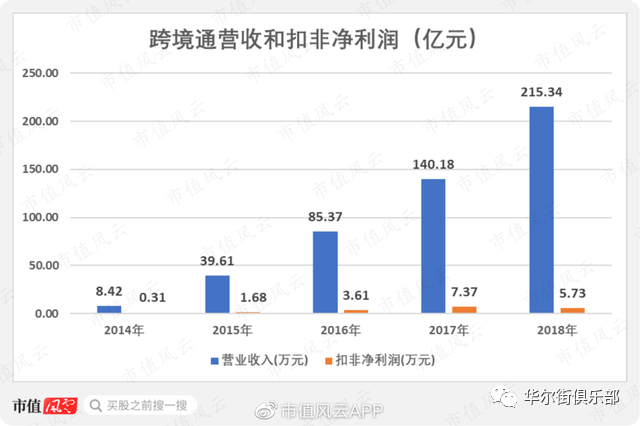

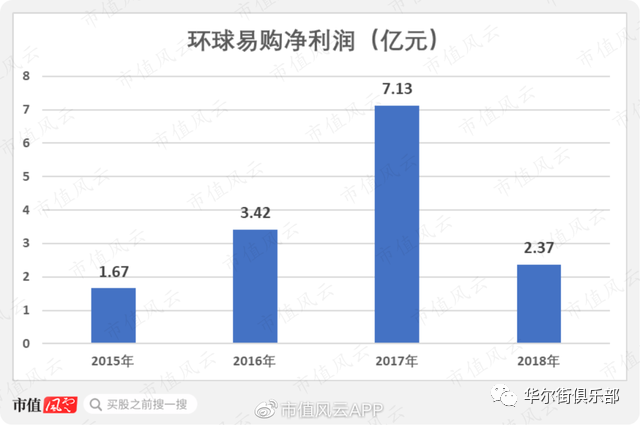

而环球易购在2015年的表现给了公司砸钱的底气,公司当年创收39.61亿,同比大升3.71倍,扣非净利润为1.68亿,同比飙升4.37倍。

其中,前海帕拓逊的估值飞涨速度简直令一切公司都羡慕嫉妒恨,突破一切商业常识,直接达到人类想象力的极限。

公司在2月以1.63亿估值参股7.5%,年底公司就要以约2.71亿收购40%股权,估值高达6.76亿,才过了10个月就飙升3.15倍。

由于前海帕拓逊2015年业绩承诺达成,根据双方协议,2016年10月10日,公司宣布以4.49亿现金再次收购39%股权,估值再次飙升至11.52亿。

最后,在2018年1月,由于完成2015-2016年业绩超额完成,公司拟以2.7亿现金收购剩余10%股权,估值再次飙升至27亿。

从2015年2月到2018年1月,3年估值飙升了10.16倍,通过这种资本游戏,一家二十亿级别的企业就这么创造出来。

那么帕拓逊的财务表现如何呢?

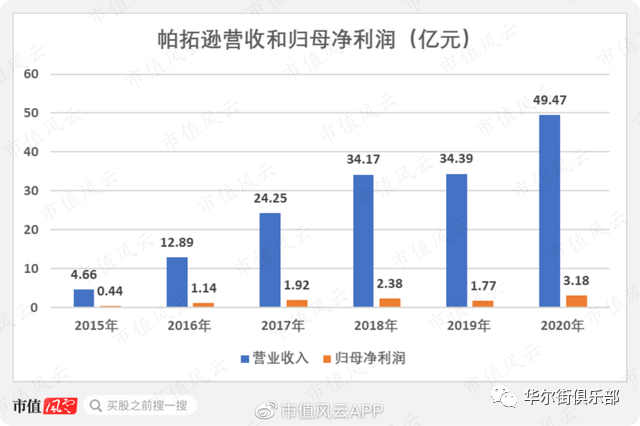

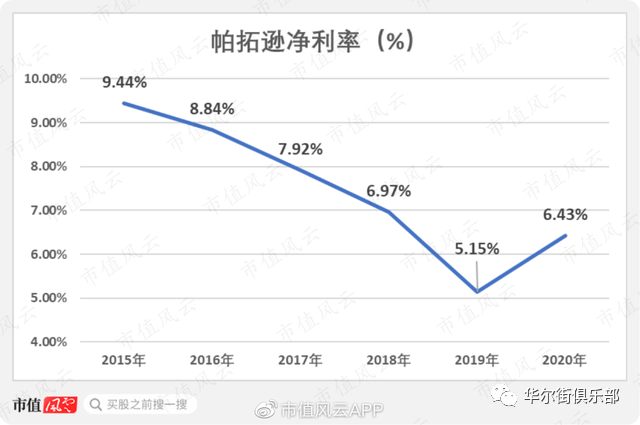

帕拓逊的营收增长速度较快,从2015年的4.66亿增长至2020年的49.47亿,复合增速多达60.4%。

但是归母净利润就逊色许多,2019年曾大幅下跌至1.77亿,2020年又回升至3.18亿,复合增速为48.52%,低于营收增速。

但是,净利率也是一如既往地低,2018年以后就跌破7%。

结合估值上升的速度来看,风云君倒是发现,帕拓逊压根就不是根据收益法估值,是直接根据营收估值,2017年营收上升至24.25亿,就直接给27亿估值。

四、优壹电商的隐患

然而,并购机器一旦启动,除非遭遇滑铁卢,否则是不会停下来的。

2017年初,公司再度抛出一份重大资产重组方案,拟收购优壹电商全部股权和百伦科技84.61%股权,分别作价17.9亿和4.09亿,合计达21.99亿。

同时,拟通过定增计划募集7.58亿元用于本次交易的现金对价。

后来,由于股价跌得有点狠,方案调整为收购优壹电商,定增募资额下降至6.6亿。

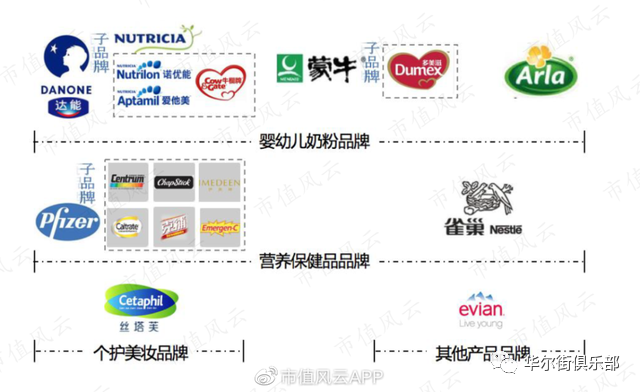

优壹电商主要通过运营线上官方旗舰店销售,产品为外国婴幼儿奶粉和保健品,如达能集团、辉瑞制药、雀巢等。

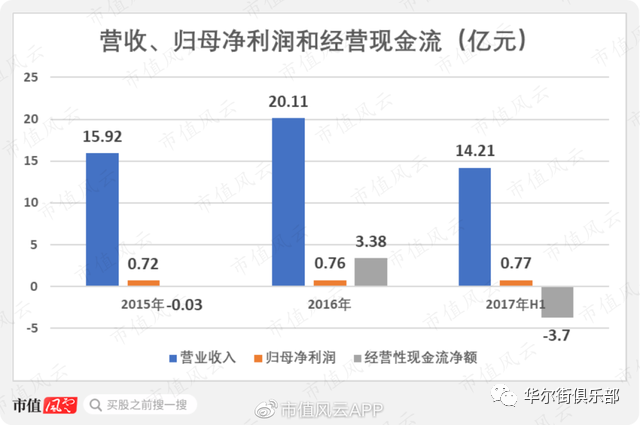

优壹电商的规模比之前的公司都大。2015年和2016年的营收分别达15.92亿和20.11亿,归母净利润为7184.17万和7568.2万,2017年H1的净利润已经超过2016年全年。

毛利率和净利率都比较低,分别约为14%和3.8%,低于环球易购。

但是经营性现金流净额飘忽不定,2015年净卖出300多万,2016年突然净流入达3.38亿,远高于同期归母净利润,而2017年H1又大幅净流出3.7亿。

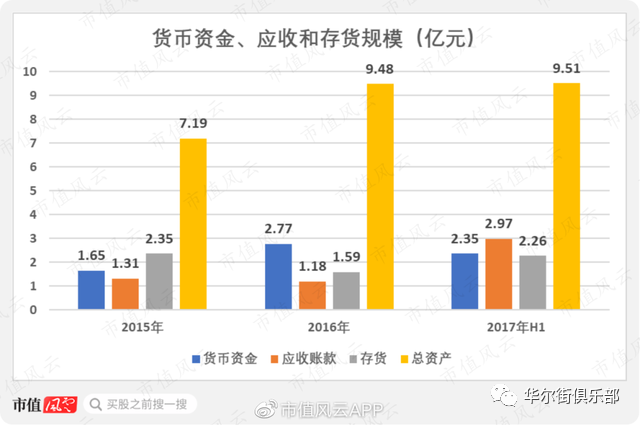

从资产端看,与一般跨境电商公司相似,资产主要由货币资金、应收账款和存货为主,2017年H1这3项资产合计达7.58亿,资产占比多达8成。

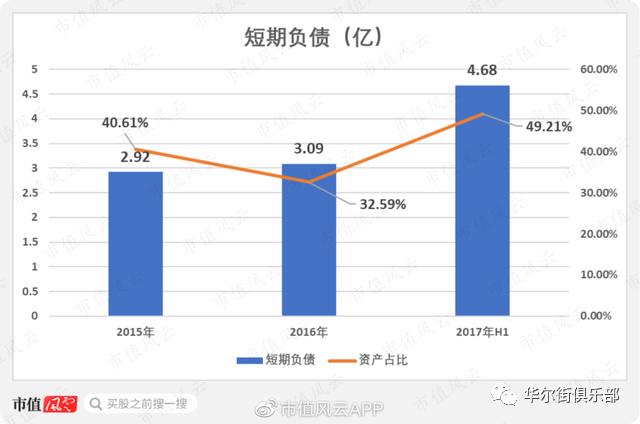

另外,有一个非常明显的问题是,优壹电商的短期负债非常高,2015年至2017年H1的短期负债占总资产比例分别高达40.61%、32.59%和49.21%。

这直接导致2015-2016年的财务费用高达2597.61万和1285.58万,占当期净利润高达36%和16%。

因此,优壹电商业绩高增的背后其实存在一定隐患。

不过,急于通过并购充实业绩的管理层又岂会看这点小事呢,2017年12月跨境通盈利模式,优壹电商完成过户。

至此,公司的收入主要来源,环球易购、帕拓逊和优壹电商全部收入囊中。

而且,跨境通的股价也达到了其历史最高位附近,从此掉头向下,一跌不复返。

那么这3家子公司给公司的财务数据贡献了什么呢?

请继续往下看!

五、跨境电商的商业模式真的好吗?

单纯看营收成长性,所有人都会觉得太特么牛逼哄哄了:公司居然从2014年仅8.42亿飙升至2018年的215.34亿,复合增速惊人地达到124.88%!

是不是让各位上市公司老板们感到血脉偾张,卷起袖子恨不得马上收购几家跨境电商企业,对着营业收入一顿突突突?

然而,市值风云财务滤镜专去美颜,一起来看看真实的盈利数据:2014年的0.31亿上升至2017年的7.37亿,2018年滑落至5.73亿,复合增速也高达107.35%,成长速度其实也相当快。

然而,就这?上百亿的营收就只有这点利润?

由于3家公司的毛利率各有自己的标准,直接看看它可怜的净利率吧。

虽然被包装成“跨境电商”这么高端的词,净利率实际上比大宗商品贸易也高不了多少。

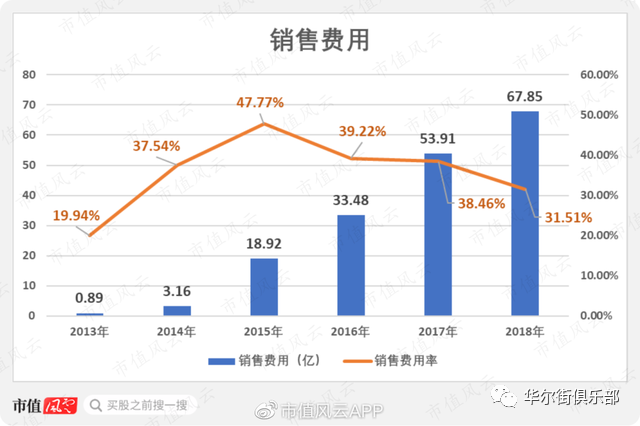

以前在做裤子时,净利率好歹能保持在双位数以上,自从干了跨界电商,净利率已经沦落到个位数,绝大部分毛利润都被庞大的销售费用无情地吞噬掉,销售费用率在2015年曾高达47.77%。

除了极低的净利率,从跨境通的案例来看,跨境电商的商业模式还有两个非常严峻的问题。

第一个是存货问题。

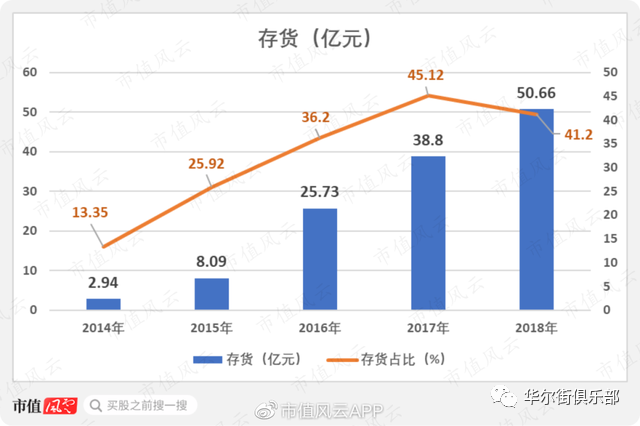

跨境通的存货从2014年的2.94亿飙升至2018年的50.66亿,占总资产比例从13.35%上升至2017年的45.12%。

相信做过实业的人都知道存货管理有多难,尤其是跨境电商这类商品种类极多,单价不高的,管理难度非常大。

有时候在节假日前要大量备货,以防市场需求陡升,过时的存货要计提存货跌价准备,更何况公司主营的是电子产品和服装服饰,一旦过时几乎不可能再重新销售出去。

这为后面公司计提大额存货跌价准备埋下了伏笔。

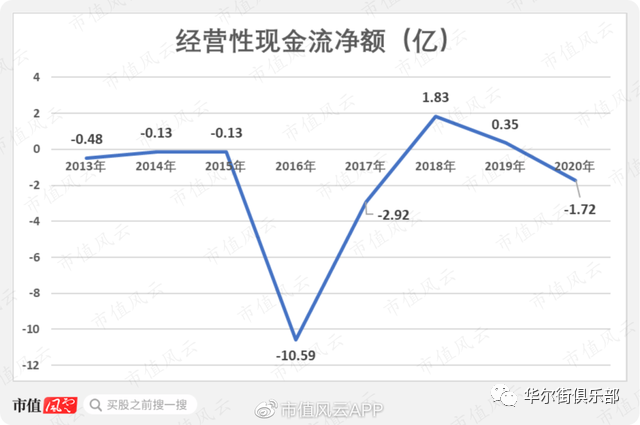

第二个,各位老铁请看经营性现金流数据。

各位看明白了吗?从2014年踏足跨境电商至今,公司连纸面上可怜的扣非净利润都无法转化成现金净流入,除了2018年和2019年,钱每年都在往外跑,2013年至今累计净流出高达13.79亿。

只有投入,没有产出,这不是投资黑洞是什么?

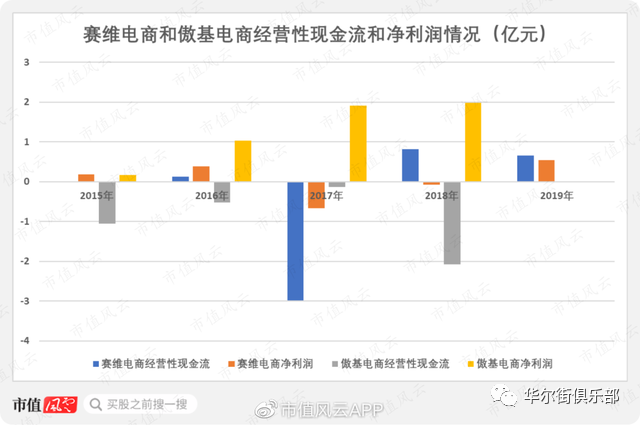

如果结合曾在新三板上市的赛维电商和傲基电商的情况分析,会发现2家公司在这4-5年合计经营性现金流净额均出现净流出,基本不及净利润,其中傲基电商年年盈利,但经营性现金流净额年年负数,和跨境通的情况很像。

顺便提一嘴,赛维电商和傲基电商已经从新三板退市,目前分别被华泰联合和东方花旗证券作上市辅导,风云君后面可能会进行覆盖。

因此,到底是跨境电商这种商业模式有很大缺陷,还是这几家公司在现金持续净流出下获得的利润可能不真实,应该打个问号。

跨境通的故事还没有完整讲述,请各位继续往下看。

六、跨境通暴雷始末

(一)徐佳东上位

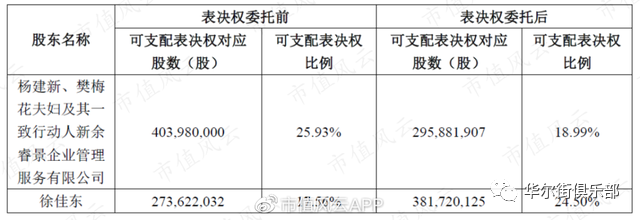

在经历多次大笔定向增发计划后,杨建新夫妇的股权被大量稀释。截止2018年4月,杨建新夫妇合计仅持有25.93%股权,而徐佳东的持股比例上升至17.41%。

徐佳东似乎也没有掩饰自己对上市公司控股权的野心,在2017年4月和12月曾两次发布增持计划,合计增持1亿元。

一切都是水到渠成,2018年4月,公司首次发布实控人拟变更为徐佳东的公告。

9月21日,双方明确了转让事项,杨建新把6.94%股权的表决权委托给徐佳东,双方没有金钱上交易,委托后,徐佳东的表决权上升至24.5%,杨建新夫妇的表决权下降至18.99%。

另外,杨建新夫妇通过协议转让或者大宗交易方式减持7.04%股份,在2019年Q3,樊梅花的持股比例已经从6.12%减持至2.25%。

徐佳东顺利成为公司实控人,但是留给他回忆成功的时间实在太短暂了。

2019年2月底,公司发布2018年业绩快报,预计归母净利润达10.21亿,相比2017年的7.51亿增长35%,增速明显下滑,不及券商的预期,第二日开盘低开7%。

结果在4月1日,公司发布快报修正公告,归母净利润仅为6亿元,相比去年还下滑了17.07%,让市场一片哗然。

利润下滑的主要原因是环球易购要计提存货跌价准备达5.43亿元,以致资产减值准备多达5.91亿。

虽然只是出现利润的小幅下滑,但此时徐佳东早已察觉情况不妙。

首先,环球易购的存货虽然只减值了5.43亿,但是2018年末公司整体存货规模仍高达50.66亿,资产占比高达41.2%。

前面提及,存货多数是服装和电子产品,很容易再度出现大额减值。

其次,营收占比过半,且刚完成业绩承诺的环球易购出现营收小幅增长但净利润大跌的情况,2018年净利润仅为2.37亿,比2016年还差,是一个值得警惕的征兆。

最后,3次高溢价收购后,公司的商誉在2018年末高达25.3亿,其中环球易购的商誉多达8.66亿,如果业绩继续下滑,有极大可能出现大额商誉减值。

于是,徐佳东也打算不玩了,在2019年6月首次发布实控人拟再度变更的公告,9月16日宣布由广州开发区新兴产业投资基金(以下简称“新兴基金”)受让杨建新夫妇的6.55%股权,并且把其余所有表决权交给新兴基金行使。

新兴基金财大气粗,不仅在公告发布4天后向上市公司提供借款4亿元,借款利率为9%/年,而且在11月宣布拟增持不低于3000万股,目的是加强对公司的控制权。

与此同时,自11月20日起,徐佳东通过大宗交易转让1260万股给新兴基金,比例为0.81%,金额合计为7934.2万元。

2014年徐佳东卖环球易购时获得的股票约为14元/股,2017年增持价格基本在16元/股以上,如今转让价不超过7元/股,可谓是损失惨重。

虽然不清楚新兴基金是否了解跨境通的水有多深,但是如今看来,确实是掉进一个巨坑。

(二)连环爆雷吓跑国资股东

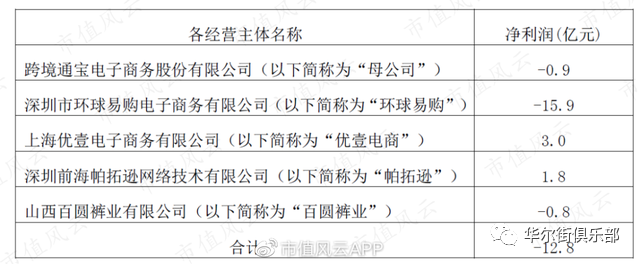

2020年2月3日,跨境通宣布2019年归母净利润将巨额亏损14.3亿-11.3亿跨境通盈利模式,主要原因是环球易购从去年的盈利2.37亿变成巨亏15.9亿,仅帕拓逊和优壹电商勉强盈利。

巨额亏损消息一公布,股价直接两日暴跌18.63%。

然而,跨境通的表现还是超越韭菜们对它的想象力。

4月30日,公司发布预告修正公告,把2019年归母净利润亏损额死死地钉在27.08亿上,主要原因是计提存货跌价准备12亿和商誉减值准备1.71亿。

由于前后业绩差距过大,公司收到了证监会的警示函。

然而,公司并没有出现所谓的“轻装上阵”,形势仍在急转直下,更大的雷还在后头。

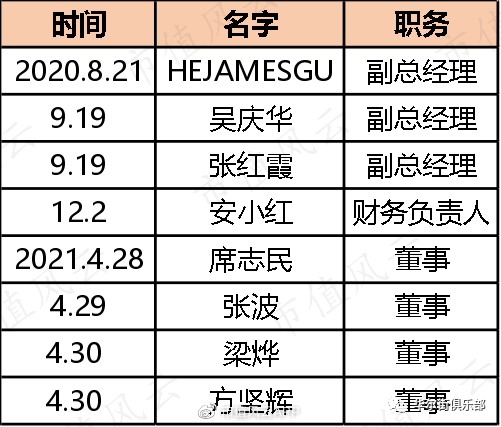

自2020年8月起,公司的董监高陆续开始辞职,财务负责人在12月2日辞职,三位董事在2021年年报公布前一天和当天辞职。

详细列表如下:

而2021年跨境通的表现也没有让任何人“失望”,再次发布业绩预告修正公告,归母净利润全年亏损多达亏损33.74亿,主要原因是环球易购因高额遣散费用、库存清理和坏账计提等导致亏损约25亿,商誉减值约7亿元。

2019-2020年两年合计亏损额多达60.82亿,超过了4月30日的总市值54.69亿,是公司上市至2018年累计盈利的2.89倍。

并且,中喜会计师事务所出具非标意见,主要原因是环球易购因人员流失了3/4,未能及时提供所需资料,而且对海外仓管理失控,对17.8亿元滞销存货处置无有效审批等诸多问题。

另外,由于业务开展出现重大问题,跨境通在2020年-2021年之间深陷大量诉讼,累计涉及金额多达4.3亿元。

截止2021年4月30日,未决诉讼涉及金额为1.71亿,基本是公司拖欠货款或物流费。

面对这个烂摊子,新兴基金也玩不转了,在4月30日与杨建新夫妇解除表决权委托,表决权下降至自己持有的8.47%。

由于所有股东的持股比例均不超过20%,公司目前处于无实际控制人状态。

2021年Q1,跨境通创收31.11亿,扣非净利润为0.35亿,同比大跌30.81%和71.79%,完全没有任何起色。

七、“圈钱”能力过于恐怖,连A股那么多韭菜都养不起

接下来,我们再从跨境通的募资情况上看其商业模式。

事实上,跨境通不仅不能在日常经营中赚到一分钱,其吸金能力还堪称恐怖,让融资泛滥的A股市场都大呼“养不起”。

敲黑板!此处的吸金不是指赚钱能力很强,是花钱太过凶猛,股东们和上市公司要使出各种花招筹钱。

(一)能想到的募资手段都使一遍

先来看跨境通最近几年的募资情况。

从上表可知,公司近年来通过定向增发和非公开发债合计募资了35.51亿元。

同时,除了发债,公司长期背负有息负债,2019年曾合计达到23.42亿。

但这仍然不能满足跨境电商对现金的庞大需求,公司股东和高管仍需要自掏腰包支持公司发展。

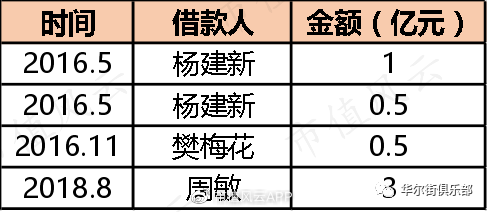

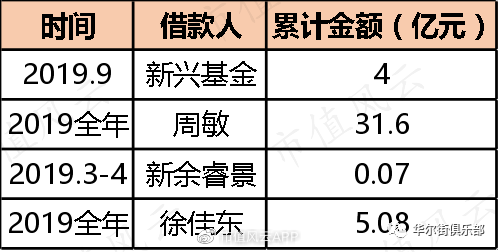

其中在2019年以前,实控人、高管向公司提供借款的公告如下:

在2019年后,由于回复函的披露,才知道实控人、高管向公司“输血”的金额其实相当大,仅仅2019年周敏和徐佳东的累计借款金额就高达31.6亿和5.08亿。

一个公司缺钱到需要股东为其掏出几十亿,A股市场又给了35亿,仍不能获得现金流入,跨境通的商业模式是不可持续的,商业世界也不允许这种烧钱游戏能长时间玩下去。

(二)极高的股权质押比例导致被动减持

公司股东们长期维持超高比例的股权质押,根据回复函显示,质押的资金有一部分用于支持公司发展。

早在2019年末,杨建新夫妇和徐佳东的股权质押比例均达到95%以上。

股价一哆嗦,这些股东就要被揍趴在地上满地找牙。

除了上述提到的樊梅花和徐佳东大宗交易减持给新兴基金以外,徐佳东因股权质押纠纷而被部分券商减持了超1.23%股份,目前仍处于被动减持阶段;杨建新夫妇在2020年5月被减持了0.78%股权。

根据Choice数据显示,截止目前,徐佳东的股权质押比例已降至80%,但杨建新夫妇的股权质押比例仍超98%,如果股价因披星戴帽而暴跌,这些股东后续仍有被动减持的可能。

已经退市的乐视网和*ST跨境恰好都是山西老乡,后者会不会步乐视网的后尘呢?风云君将持续关注。

转自新浪财经 来源 市值风云 作者 紫枫 流程编辑 小白

2023-02-20

2023-02-20

10616

10616

山西首富出让跨境通控制权,二股东五年一场空(杨建新 跨境通)

2023-02-19

2023-02-19

8086

8086

跨境通原董事长被立案侦查,本人回应:全是诬告!(百圆裤业 跨境通)

2023-02-16

2023-02-16

13006

13006

跨境通借力并购4年市值暴增13倍 杨建新夫妇套现50亿转战青松股份(跨境通市值)

2023-01-22

2023-01-22

9154

9154

南沙开启商事服务“跨境通” ,外国人也可以在南沙直接注册公司啦!(跨境通 logo)

2023-01-22

2023-01-22

7190

7190

一周大事丨亚马逊开始做支付了(美国亚马逊跨境通)

2023-01-22

2023-01-22

7190

7190

一周大事丨亚马逊开始做支付了(美国亚马逊跨境通)

2023-01-22

2023-01-22

9289

9289

震惊!深圳大卖申请破产重整,跨境电商将何去何从...(什么是跨境通电子商务)

2023-01-22

2023-01-22

12232

12232

293家!2022年IPO企业终止情况汇总(上海跨境通实体)

2023-01-22

2023-01-22

7880

7880

银行摩拳擦掌备战“跨境理财通”分析人士:有望年内落地(跨境通竞争力)

2023-01-22

2023-01-22

8022

8022

“跨境理财通”来了!粤港澳三地实施细则发布(跨境转账有限额吗)