从本质上讲,PPP可理解为通过政府部门和私人投资方的合作由私人投资方承担政府部门的部分机构职能(比如供水、供电职能),更进一步讲,是政府将本来属于公营的公用事业项目特许私人投资方进行投资、融资、建设和运营,并由私人投资方由此承担责任和风险并获得收益的一种合作。比如,在采用BOT模式的电力项目中,由私人投资方与政府签署特许权协议,约定由私人投资方承担电站的投资、融资和建设,并在特许期内通过运营电站获得的发电收入回收投资和偿还贷款,之后将电站资产无偿移交给政府;而私人投资方的投资回报和融资银行的贷款偿还,则通过购电方在购售电协议项下“照付不议(Take or Pay)”的电费支付安排予以保证。采用PPP模式,有利于发挥私人投资方在资金、技术和管理等方面的优势,提高公共产品或服务的效率、实现资金的最佳价值。

在当今全球发展仍然处于严重不均衡的大背景下,亚非拉等发展中国家基础设施依然落后,严重制约当地经济发展,东道国政府由于缺乏资金、技术和管理资源,希望通过PPP模式引入私人投资尤其是外国投资。因此,PPP模式仍然是目前发展中国家政府发展当地基础设施采用的主要方式之一。

二境外PPP项目的获得和审批流程

境外PPP项目的获得跨境担保 融资,通常有两种方式,一种是政府通过竞争性招标的方式选择项目投资方(Solicited Bid),另一种是政府直接将项目的开发权授予特定投资方(Unsolicited Proposal)。

两者最主要的区别是招标项目由公营部门发起,非招标自提项目由私人投资方发起。比如在坦桑尼亚,招标项目由公营部门编制可研,在政府批复可研后启动竞争性招标程序,并由政府/公营部门和中标人签署项目协议;而非招标自提项目由私人投资方提出项目概念,由公营部门认可后编制项目可研,可研由相关政府部门批复后直接启动项目协议的谈判和签署。因此,中资企业在开发境外PPP项目时,应关注目标项目根据东道国法律属于哪种类型的PPP项目,严格按照当地法律规定开展PPP项目的审批流程。

三境外PPP项目的融资模式和交易架构

在PPP项目的融资技术中,项目融资(Project Finance)依然是众多投资者的首选,项目融资是一种依靠项目自身的未来现金流量为担保而进行的融资。美洲银行Peter Nevitt在其《项目融资》一书中对“项目融资”作了如下定义:“一种融资模式,在该模式项下,项目的现金流和收入作为项目还款的来源、项目的资产作为还款担保,银行对项目的现金流和收入满意是其提供融资的主要条件”。相对于传统的公司融资,对于投资者而言项目融资有三大好处:(1)无需投资者本身对项目的融资提供信用担保支持,使投资者可以安排超出其资产能力的融资;(2)投资者以项目的资产和权益作为融资的担保,融资方对投资者无追索权或仅享有有限追索权;(3)东道国政府、承购方(Off-taker)、燃料供应方、承包商、保险公司等项目参与方分摊项目风险,最优地分散了投资者的建设、运营和融资风险。

对于有意采用项目融资方式开发境外PPP项目的企业,宜重点关注以下两个方面:

1项目的风险分配和缓释

项目能否顺利实现融资关闭(Financial Close),主要取决于融资银行对项目可融资性(Bankability)的评估,而在项目融资中,该等评估最主要的方面是项目的风险分配和缓释(Risk Reallocation and Mitigation),即项目的各种风险,如政治风险、法律风险、环保风险、配套设施风险、信用风险、不可抗力风险、建设风险、运营风险、安全风险等,是否通过分摊、转移、接受等方式在项目参与各方中进行了合理科学的分配。关于风险分配原则,目前公认的最佳国际实践是“风险分配给最有能力管理和承担的一方承担”。风险的分配具体将通过整套项目协议文件(Project Documents)予以落实,如执行协议、政府担保协议、承购协议、燃料采购协议、承包合同、运行维护合同等。

2项目的信用担保结构安排

在项目融资中,信用担保结构也是融资银行非常关注的问题,一方面涉及到对担保物权利状态和价值的满意,另一方面涉及在各种不同的担保物上设定担保权利。在大型基础设施项目中,项目的资产不仅包括到土地、设备等实物,也包括到股权、应收账款等权利,甚至还包括项目合同项下的权益,不同的担保物,担保的方式不同(包括抵押、质押和转让等);另外境外PPP项目属于跨境交易的性质,又使担保的创设和执行会涉及到不同的法域(如东道国法律、合同准据法、融资银行所在国等)的法律合规要求,这都需要投资者巧借外力,在项目法律顾问、财务顾问、技术顾问及担保代理等中介机构的协助下,实现最佳担保结构安排。

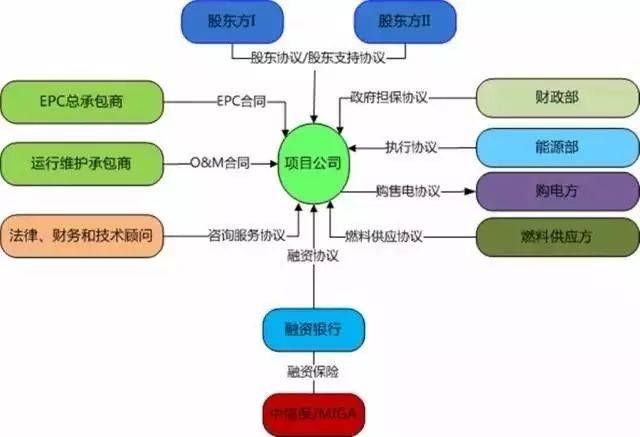

以采用项目融资方式的境外电力PPP项目为例,交易架构通常如下:

四项目融资中的担保机制1政府担保(Government Guarantee)

在电力较为短缺的发展中国家,由于经济落后、民众消费习惯、信用水平等原因,电力公司(购电方)难以从下游用户及时回收电费,直接造成其在购售电协议(PPA)项下拖欠电费,对于项目公司(售电方)而言,一旦无法按时回收电费,则无法在融资协议项下按时向融资银行偿还贷款、造成违约,因此,为了满足融资银行的要求,通常需要东道国政府为国营电力公司在购售电协议项下的支付义务提供担保。政府担保在实践中的叫法很多,比如:政府担保函(letter of guarantee)、政府承诺函(letter of commitment)、政府支持函(letter of support),更有甚者将政府安慰函(letter of comfort)也归入政府担保的范畴,但是否构成有法律约束力、可追索的政府担保,须具体分析政府担保的条件,简言之,可执行的政府担保应明确载明东道国政府在特定事件项下(如购电方违约或政治不可抗力事件)承担一定范围的赔偿责任。在实践中,东道国政府提供政府担保的意愿各异,笔者曾参与某“中巴经济走廊”项目,在巴基斯坦,政府提供主权担保,由巴基斯坦总统代表国家与项目公司签署担保协议,在该协议项下,政府对购电方在PPA项下的任何支付义务提供不可撤销、无条件的担保。

2支付保函(Payment Guarantee)

支付担保与政府担保的功能类似,但支付担保属于银行信用,是电力公司作为申请人向商业银行申请开具的、以项目公司作为受益人的银行保函,在电力公司未能支付购售电协议项下电费时,项目公司可直接兑付银行保函获得电费收入。在采用两部制电价(容量电价和电量电价)模式的购售电协议下,电费支付保函的金额通常为几个月的容量电费,从保函项下相应兑付的电费可确保项目公司在此期间还本付息、回收资本金及其回报,并支付固定运行维护成本。需要注意的是,支付保函不担保在发生电力公司违约导致购售电协议终止时电力公司的赔偿义务,对该赔偿义务的担保通常纳入政府担保项下处理。

3施工担保(Construction Guarantee)

在境外电力项目中,为了满足投资方和融资银行的要求,电力公司会与项目公司签署“照付不议”(Take or Pay)的长期购售电协议,以确保项目公司获得长期、稳定的现金流,用于偿还贷款本息和回收投资,与此相对应的是,电力公司也会要求项目公司在规定的时间(Required COD)内完成电站的并网发电,以满足电力公司在电力规划下对其可调度的可靠容量(Dependable Capacity)的预期,为此,在购售电协议中,通常也会相应规定项目公司不能按期完工的违约金,而作为该违约金支付的担保,相应要求项目公司提供无条件、见索即付的银行保函,作为施工担保。

4运行担保(Operation Guarantee)

与建设期施工担保相对应的是运营期的运行担保,因为即使项目按期并网发电,电站能否长期、稳定、可靠的运行,满足电力公司的调度要求,仍有赖于电站的实际运行水平。为制约项目公司达到良好的运行状况,购售电协议也会对项目公司在运行期可靠容量不足(On-gong Dependable Capacity Shortfall)、跳机等情形设置违约金,而作为该违约金支付的担保,相应要求项目公司提供无条件、见索即付的银行保函,作为运行担保。

5完工担保(Completion Guarantee)

在实践中,完工担保可以由项目公司的股东方提供,也可以由项目总承包商的母公司提供,这取决于融资银行的要求。在不同的项目中,完工担保的范围不尽相同,主要分为两种:一种是担保完工或偿还债务,即,如电站不能在规定的时间内完工,则担保人应在融资银行技术顾问所要求的合理期限内,自担成本保证项目建设完成,或清偿融资协议项下项目公司应向融资银行偿还的全部本金和利息等;第二种仅担保完工,在实践中,由总承包商的母公司提供的完工担保,通常属于此类担保。

6母公司担保(Parent Guarantee)

对于项目金额较大或技术较为复杂、采用EPC总承包模式的电力项目,如果项目公司或融资银行认为总承包商的资信水平和技术实力还不能完全满足要求,则通常还会要求总承包商就其在EPC总承包合同项下的履约,提供母公司担保。该母公司担保通常属于连带责任担保,由母公司担保,在总承包商未能履行其总承包合同项下任何义务时,在项目公司的要求下,代为履行相关义务,并相应承担总承包商在总承包合同项下的赔偿责任。需要注意的是,对于出具母公司担保的担保人而言,对外担保属于或有负债,将反映在公司的资产负债表中,影响其整体资产负债率。

7融资担保(Security Package)

对于采用项目融资的境外电力项目,通常的信用结构是跨境担保 融资,项目公司将项目的全部资产和权益作为一个担保包抵押给银行,作为融资的担保。前述资产和权益主要包括:土地、地上附着的建筑物和机械设备、应收账款、股权、保单权益、项目协议权益等,而对于不同的资产和权益,其担保的方式各异,比如在印尼的担保实务中,土地的抵押叫mortgage,应收账款的质押叫fiduciary,项目协议的抵押叫assignment,股权的质押叫pledge,不同的担保方式,涉及的法律文本不同,创设担保所需办理的法律登记手续不同。因此,在境外电力项目中,融资担保的合法创设,须结合当地的法律进行适当的安排。

2023-02-19

2023-02-19

16878

16878

银行业对跨境担保业务风险防范建议(公司跨境担保)

2023-02-17

2023-02-17

9154

9154

青岛各银行助力自贸区纷纷亮奇招,各派“武功”谁家最妙?(自贸区跨境通)

2023-02-10

2023-02-10

16716

16716

【学习资料】跨境并购贷款(跨境并购贷款)

2023-02-04

2023-02-04

14787

14787

“重大不利影响(MAE)”影响了谁——以跨境融资协议为模本(跨境融资现状)

2023-01-20

2023-01-20

8270

8270

集团制工程企业海外工程承包项目签约模式探析(公司跨境担保 公司担保)

2023-01-20

2023-01-20

8270

8270

集团制工程企业海外工程承包项目签约模式探析(公司跨境担保 公司担保)

2023-01-08

2023-01-08

8348

8348

交行斩获全能投行、债券承销、跨境融资、资产证券化等8项大奖(银行 跨境投资)