来源:银箭财经

妙可蓝多的日子有些不好过了。

前不久公布的2023年半年报中,妙可蓝多的业绩表现可谓糟糕。上半年总营收20.66亿元,同比下降20.35%,归母净利润2857万元,同比下降78.36%。

更令人为之担忧的,营收利润双降的背后,是妙可蓝多在C端零售领域的两大高毛利业务,都出现了大幅度营收下滑。利润贡献较低的B端餐饮工业,反而出现了不小的增长。

综合国内奶酪市场在B、C两端的差异化表现,我们得出以下结论:

1.妙可蓝多业务表现的滑坡,不仅是原材料上涨限制了市场拓展节奏,也是同质化竞争环境下,由于缺失差异化优势和产品护城河,导致C端份额不断缩水的间接表现。为收购妙可蓝多付出甚多的蒙牛,或许已经遭受直接影响。

2.当前国内奶酪市场中,面向西式餐饮供应链的B端需求占据约70%,未来国产奶酪品牌仍具有不小的增量发掘空间。妙可蓝多、伊利等国产品牌的对手,是占据大量市场份额的外资品牌。

一、结构调整加速奶酪“触顶”,蒙牛成最大受害者?

就像故事里总是说的“王权没有永恒”,2021年之前稳居国内奶酪零售市场份额第一的百吉福,怎么也不会想到,因为一根奶酪棒的出现,被妙可蓝多拿下了赛道霸权。

如今两年过去,登顶赛道第一的妙可蓝多,也或多或少体会到了百吉福曾经的感受。

根据财报披露信息,2023年上半年妙可蓝多主营业务的收入全线下滑,同比下降20.43%。其中,核心奶酪业务收入同比下降19.45%,贸易产品同比下降31.01%,液态奶同比下降10.22%。

尽管在半年报中,妙可蓝多将收入下滑的原因归结于消费环境复苏缓慢,但根据占据总收入79.85%的奶酪业务板块具体表现,银箭财观认为上半年业绩的颓废,更像是经营层面有所调整,资源刻意倾斜所导致的间歇性波动。

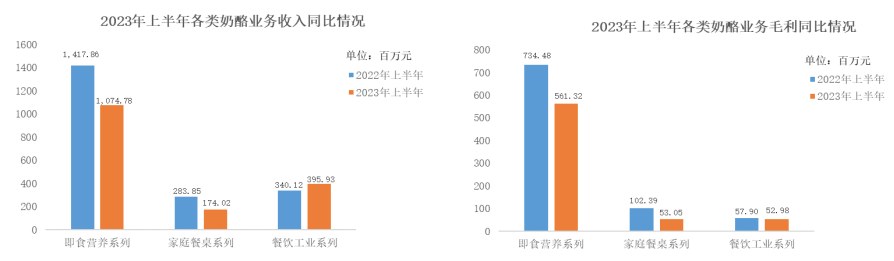

半年报中,妙可蓝多详细列出了各类奶酪业务的收入和利润情况,相较2022年上半年,今年妙可蓝多即食营养系列的奶酪产品在零售市场出现大幅缩水,24.20%的收入下滑多少有些触目惊心。

近两年来被寄予拓宽C端市场期望的家庭餐桌系列产品,上半年收入同比下降38.69%,毛利也缩水近一半。三大系列中,瞄准餐饮工业需求的ToB业务,反而出现了16.41%的收入上涨。

对于餐饮工业系列的业绩上扬,妙可蓝多在财报中解释为“供应链优势”。只是结合妙可蓝多CEO柴琇曾公开表示的,核心产品奶酪棒因儿童零食的先天限制导致增速放缓,未来将以ToB餐饮工业和ToC家庭餐桌为主,这一业务结构的变化更像是有意为之。

毕竟,虽然儿童零食有着严格的成长周期限制,消费市场也面临生育率下滑的问题。但人口结构的转变毕竟不是一朝一夕,妙可蓝多的业绩下降,更多还是自己的问题。

从目前的市场表现来看,银箭财观更倾向于认为,妙可蓝多拿下赛道第一的位置后,已经察觉到零售市场的“天花板”日益临近。曾经主动的转型尝试,已经开始染上“被动”色彩。

其中表现最明显的,还是随着奶酪棒大单品战略转化价值下降,妙可蓝多遭到了越来越多“新人”的围攻。

例如抖音粉丝量超百万的奶酪博士、东方甄选的星球奶酪棒、累计销量破8亿的妙飞等等,近些年出现的新锐品牌,凭借以抖音为首的新电商渠道,以及盒马为首的新兴线下渠道优势,不断抢夺妙可蓝多的目标用户群体。

再加上今年1月份,君乐宝参与奶酪品牌“酪神世家”的天使轮融资;飞鹤于近期针对3岁以上大龄儿童市场,推出了“茁然嚼奶粉乳酪”儿童奶酪产品;市场消息称伊利和百吉福之间的战略合作即将达成等等。

可以说,妙可蓝多成功完成了对消费市场的培育,让更多人接受了奶酪产品,但与此同时,也给自己树立了更多的竞争对手。而2021年成功登顶赛道第一后,更是向资本市场证明了国产奶酪的商业潜力,吸引来更多大厂的关注。

然而近两年来,妙可蓝多在新品研发方面没有更多建树,仍旧依赖奶酪棒的大单品产品结构,行业领航地位持续丧失。C端市场份额的流失,已经从为了转型“主动放缓”的从容,变为被不断蚕食份额的焦虑。

尤其是2022年就传出消息的“伊利收购百吉福”,一旦消息属实,未来奶酪市场竞争格局必然会成为蒙牛、伊利这两个老对手的相互征伐,行业内卷和洗牌烈度只会更加激烈。

不过在此之前,蒙牛或许成为妙可蓝多奶酪业绩下滑过程中,最大的“受害者”。

二、赛道“调头”向B端要增长,妙可蓝多成蒙牛“敲门砖”?

2021年登顶赛道第一后,等待妙可蓝多的是业绩的持续走低,以及股价的长期低迷。

根据财报信息,2022年妙可蓝多总营收20.66亿元,同比下降20.35%,归母净利润2857万元,同比下降78.36%。尽管如此,2022年上半年营收和利润仍保持着不小幅度的增长态势,其股价维持在30元区间上下浮动。

直到2023年中报发布,才算是真正令投资市场丧失了更多信心。

2021年蒙牛入股后,妙可蓝多股价暴涨并创下每股84.5元的最高纪录,市值也随之涨至443亿元。但截至2023年9月5日收盘,妙可蓝多的股价已经跌至每股19.47元,市值仅剩100.04亿元,3年左右缩水超300亿元。

同时,结束了高速增长期之后,妙可蓝多和蒙牛的密切关系能否继续保持,也遭到了各方面的担忧。

根据天眼查的融资记录,过往两年中蒙牛对妙可蓝多的增资和股权购入,都发生于每股30元左右的价格区间。如今股价跌至20元以下,蒙牛的损失不言而喻,甚至蒙牛2023年中报股东应占溢利同比下降19.48%,都可能与其有关。

不过蒙牛收购妙可蓝多的初衷,是期待能够在奶酪领域的合作,弥补蒙牛奶酪业务空白的同时,拓展多元化业务结构。投资市场的盈亏与否,对蒙牛而言并不是最主要的。

某种意义上来说,妙可蓝多被“挤出”C端市场,对双方而言未必是件坏事。

在银箭财观看来,一方面,从蒙牛的奶酪业务规划来看,妙可蓝多的定位,更倾向于打开B端市场的“敲门砖”。

甚至可以说,随着8月31日蒙牛公布2023年中报,妙可蓝多在蒙牛商业版图中的定位,才逐渐清晰起来。

在中报里,蒙牛将旗下重点奶酪产品包括为,妙可蓝多有机奶酪棒、妙可蓝多慕斯奶酪杯、蒙牛先入蛋白奶酪棒、蒙牛金装黄油、爱氏晨曦淡奶油这五大品类。其中有三个,都是蒙牛的自营产品。

这三个自营产品也各自瞄准着,即食营养和家庭餐桌这两大C端市场,以及烘焙、饮品渠道的B端餐饮供应,与妙可蓝多的产品定位相互重合。

这或许也说明在蒙牛的布局中,收购妙可蓝多的终极目的,主要聚焦于技术和渠道的合作。并且以此为基础,在自身资源体系中孵化专属的奶酪产品。

同时,蒙牛没有将妙可蓝多针对餐饮工业市场的澳醇稀奶油列为重点,以及中报发布会上,卢敏放公开表示“要在奶酪赛道做到绝对第一”,也似乎在暗示——妙可蓝多应当继续发挥供应链优势,按照自己的节奏提升B端市场份额。

而另一方面,银箭财观认为,商超、电商等零售渠道仅是奶酪市场的冰山一角,真正的想象力空间,仍藏在餐饮工业的B端市场。

据不完全统计,过去十多年时间里,超过70%的奶酪产品都流向了西式餐饮、烘焙面包等企业客户,如果算上线下经销商的存货,奶酪产品的零售消费比例甚至还不足30%。

也就是这不足30%的消费需求,撑起了超过140亿元的零售市场规模。因此,尽管餐饮工业相关的毛利较低,但在 C端零售市场取得优势后,向另一需求端寻求销量增长在所难免。

不过由于国产奶酪入局较晚,当前B端市场的主要份额仍被海外品牌牢牢把握。相信随着国产奶酪品牌在技术力和渠道的差距不断缩小,餐饮工业领域也将承载更多的增量期待。

妙可蓝多的机会,或许也藏在其中。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。

另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。