最近,流传着一份“加急”文件,并声称12月1日起,严查“公转私”。搞得人心惶惶不说,甚至还影响了一些企业的正常业务往来。

不少自媒体为了流量,贩卖焦虑和恐慌,也给吃瓜群众带来了困惑。

当然,企业老板对税务风险要引起重视,但也请公众号不要断章取义、贩卖焦虑,从专业视角理性解读和分析!

这些消息,如果追根溯源相关文件,仔细研读,发现其实真相并不是流传的那样。

一、试点地区≠全国范围

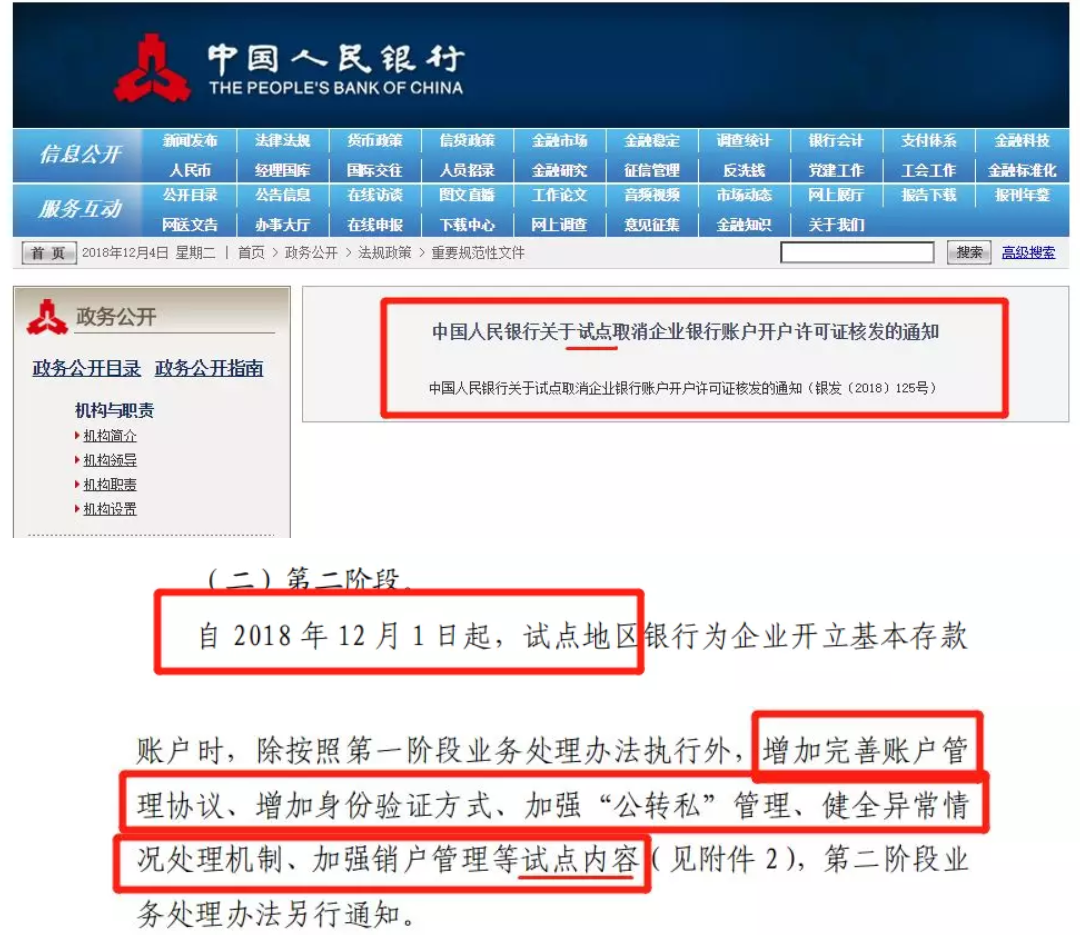

早在2018年5月23日,中国人民银行公布了一个文件:《中国人民银行关于试点取消企业银行账户开户许可证核发的通知》(银发〔2018〕125号)。

文件中,有三点大家比较关注,也是流传甚广的:

1、试点地区企业开立基本存款账户不再核发开户许可证了。

2、2018年12月1日起,试点地区银行为企业开立基本存款账户时,加强“公转私”管理。

3、加强向个人银行结算账户转账管理。不过虽然规定了限额,但也同时提出,经营情况和账户使用情况发生变化的,企业可以申请限额调整。

那么试点地区包括哪里呢?税台小编发现试点地区只包括江苏省泰州市及下辖县(市、区)和浙江省台州市级下辖县(市、区)。

只是两个试点市的事情,却让全国企业都跟着紧捏了一把汗!

二、公对私汇款≠公款私存≠偷税漏税

“公对私”简单的说,就是公司的款打到私人账户上。但是我们要区分两个概念,一个是公对私汇款,一个是公款私存。

公款私存是指单位或个人将公款以个人名义转为储蓄存款的行为,其往往是逃避监管而为的行为,极易导致贪污、挪用、偷税等犯罪行为的发生。《中华人民共和国商业银行法》第48条的规定:任何单位和个人不得将单位的资金以个人名义开立账户存储,《储蓄管理条例》(国务院令第107号)第三条规定:任何单位和个人不得以个人名义将公款转为储蓄存款。

此外对公跨境人民币汇款,“公对私”也不能和偷漏税划上等号。

但是公对私转账,只要符合相关规定,可以正常转账,只不过有些额度和项目的限制而已。根据《人民币银行结算账户管理办法》的相关规定:

第四十条单位从其银行结算账户支付给个人银行结算账户的款项,每笔超过5万元的,应向其开户银行提供下列付款依据:

从单位银行结算账户支付给个人银行结算账户的款项应纳税的,税收代扣单位付款时应向其开户银行提供完税证明。

而“私对公”转账,从银行角度来说,没有什么硬性的限制,但从内控角度来说,如果没有合理的商业理由,最好也不要通过私人账户收款再打到对公账户。

总之,无论“公对私”还是“私对公”,只要是正常的业务往来,也没有偷逃税款,就没有什么好担心的。

三、大额交易报告≠严查严控

早在中国人民银行2006年11月14日发布的《金融机构大额交易和可疑交易报告管理办法》(中国人民银行令〔2006〕第2号)和2007年6月11日发布的《金融机构报告涉嫌恐怖融资的可疑交易管理办法》(中国人民银行令〔2007〕第1号),就有大额交易报告要求,可见大额交易报告报告并非新鲜事物,银行监管来说,主要是关注非法洗钱和恐怖融资。

第九条金融机构应当向中国反洗钱监测分析中心报告下列大额交易:

(一)单笔或者当日累计人民币交易20万元以上或者外币交易等值1万美元以上的现金缴存、现金支取、现金结售汇、现钞兑换、现金汇款、现金票据解付及其他形式的现金收支。

(二)法人、其他组织和个体工商户银行账户之间单笔或者当日累计人民币200万元以上或者外币等值20万美元以上的款项划转。

(三)自然人银行账户之间,以及自然人与法人、其他组织和个体工商户银行账户之间单笔或者当日累计人民币50万元以上或者外币等值10万美元以上的款项划转。

(四)交易一方为自然人、单笔或者当日累计等值1万美元以上的跨境交易。

累计交易金额以单一客户为单位,按资金收入或者付出的情况,单边累计计算并报告,中国人民银行另有规定的除外。

2016年12月28日中国人民银行令〔2016〕第3号发布《金融机构大额交易和可疑交易报告管理办法》,原有的两个办法被废止,新办法对大额交易的报告标准有所下调,人民币现金存取由20万元下调到5万元,自然人账户人民币转账由50万元下调到20万元。 (这个也是很多公众号上所说的20万元之法规来源)。

尽管大额交易报告标准下调,但事实上,银行每天符合这个标准的交易数据量是非常庞大的,一般没有可疑行为的交易,基本是不会受到什么影响的。

第二章 大额交易报告

第五条 金融机构应当报告下列大额交易:

(一)当日单笔或者累计交易人民币5万元以上(含5万元)、外币等值1万美元以上(含1万美元)的现金缴存、现金支取、现金结售汇、现钞兑换、现金汇款、现金票据解付及其他形式的现金收支。

(二)非自然人客户银行账户与其他的银行账户发生当日单笔或者累计交易人民币200万元以上(含200万元)、外币等值20万美元以上(含20万美元)的款项划转。

(三)自然人客户银行账户与其他的银行账户发生当日单笔或者累计交易人民币50万元以上(含50万元)、外币等值10万美元以上(含10万美元)的境内款项划转。

(四)自然人客户银行账户与其他的银行账户发生当日单笔或者累计交易人民币20万元以上(含20万元)、外币等值1万美元以上(含1万美元)的跨境款项划转。

累计交易金额以客户为单位,按资金收入或者支出单边累计计算并报告。中国人民银行另有规定的除外。

四、银行机构≠税务机关

让我们再回到《中国人民银行关于试点取消企业银行账户开户许可证核发的通知》(银发〔2018〕125号)文件:

里面明确说明了对公跨境人民币汇款,银行其实主要是对企业基本存款账户唯一性及开户资料的合规性、完整性进行核查,附加的惩罚措施,也只是暂停试点和行政处罚等。

银行机构≠税务机关,不会去挖掘企业转账的涉税问题,而且正常的业务往来交易和经营运转转账支出,也不会被银行认定为可疑交易,更不会引来税务机关的核查。

银行的数据是否会同步报送给税务机关,个人觉得未来会建立一定的信息共享机制,但至少目前来看,企业及个人银行账户交易信息是不会主动传送给税务机关的。首先,银行的交易数据可谓是海量的,税务机关是没有办法接受这么多数据,而且现有法规上,银行没有义务主动报送信息给税务;其次,银行对客户的交易信息是负有保密义务,这些数据除非有法律规定的,一般是不会轻易提供给第三方的。

当然,税务部门在稽查或执法时,可以根据法律法规要求银行配合提供相关数据,但至少目前来说,银行数据还没有主动传送给税务机关。

公转私、私转私的政策,还是基本和以前一样。

不过随着银行和税务的信息共享机制不断健全,一些大额交易和可疑交易可能也会引起税务机关的重视。企业在运营中,应该规避这方面的风险。

好了,希望看到这篇文章之后,各位紧绷的弦儿能放松下来了。银行的相关监管政策并没有发生特别大的变化,对企业经营也无特别影响。

当然,企业为什么很担心这个问题,恰恰是因为现在很多民营企业,通过个人账户收付款来偷逃税款,对于这种行为,无论银行监管政策是否发生变化,都是存在重大税务风险的。

所以,对企业真正有影响的是,倒不是这次银行监管政策,主要是未来税务机关的税务稽查和处罚力度,所以,还是要提醒各位老板和财务人,千万不要抱有侥幸心理通过走私账偷逃税款,看看那些惨痛的教训就知道了,结果可能得不偿失。

2023-02-17

2023-02-17

44594

44594

反洗钱客户身份识别:客户尽职调查相关规定(跨境汇款 反洗钱)

2023-02-16

2023-02-16

19255

19255

数字人民币专题报告:CBDC将成全球跨境支付主流趋势之一(第三方跨境支付流程图)

2023-02-15

2023-02-15

10538

10538

发挥“稳定器”作用,跨境人民币为广东企业保驾护航(不良资产跨境转让)

2023-02-14

2023-02-14

8191

8191

央行等6部门:支持个人经常项目下跨境人民币结算业务开展(跨境人民币办理)

2023-02-14

2023-02-14

13915

13915

附件7、跨境融资展业规范(跨境信贷融资业务)

2023-02-14

2023-02-14

13915

13915

附件7、跨境融资展业规范(跨境信贷融资业务)

2023-02-14

2023-02-14

12877

12877

跨境贸易中,人民币跨境支付如何处理?(个人跨境贸易人民币)

2023-02-10

2023-02-10

10399

10399

监管|人民银行就人民币跨境支付系统(二期)答问(人民银行跨境支付系统)

2023-02-08

2023-02-08

12731

12731

当代金融家 | 樊永升:锡林郭勒盟中心支行 探索开展对蒙个人跨境人民币业务(人民币 跨境个人 汇款)

2023-02-07

2023-02-07

9964

9964

人民银行济南分行:推进跨境人民币结算,助涉外企业降本增效(如何跨境结算人民币)