跨境支付业务正处在一个变革时期,一方面互联网技术和金融加速融合跨境支付研究报告,推动新型支付手段迅猛发展;另一方面,在反洗钱领域,美国和欧洲监管机构继续保持强监管、严制裁态势,反洗钱制裁屡创记录,针对中资银行的调查和处罚不断加大。如何有效应对技术冲击和监管压力,巩固银行在跨境支付行业中的领先地位是值得研究的课题。

当前跨境支付有两个热点问题,一是跨境支付技术革新,二是跨境支付风险防范。本文从商业银行实务出发,分析Swift gpi客户化应用,人工智能技术(AI)应用,跨境支付与互联网生态融合,跨境支付反洗钱控制等问题,探讨跨境支付业务在技术革新、合规风险防控等方面的对策。

关键词:跨境支付、反洗钱合规风险、Swift gpi、人工智能应用

03

跨境支付业务合规风险分析

跨境支付反洗钱形势分析

跨境支付业务的迅速发展也使得合规风险不断加大,引起的监管关注越来越多,通过全球清算网络进行洗钱就是一项主要的合规风险。据国际货币基金组织估计,全球每年洗钱的数额约占全球GDP总额的2%-5%,高达1万至3万亿美元,且每年以1000亿美元的数额增加。除了涉嫌洗钱交易,违反经济制裁也是境外监管处罚的主要依据。随着我国金融机构“走出去”战略的快速推进,中资银行越来越受到国际监管的重点关注,欧美监管已将中资银行纳入大型银行监督范围,各国监管检查呈现出现场检查时间长、涉及业务范围广、追索期达10年以上,问题指向更加具有针对性,针对中资金融机构的反洗钱专项调查和处罚也日益增加。

跨境支付监管政策分析-FATF开展第四轮成员国互评估工作

反洗钱金融特别工作组FATF是三大反洗钱国际组织(FATF、艾格蒙特集团、沃尔夫斯堡集团)之一,主要是执行反洗钱国际标准,促进有关法律、监管、行政措施的有效实施,以打击洗钱、恐怖融资、扩散融资等危害国际金融体系的活动。FATF于1990年发布了关于洗钱问题的《40项建议》,成为各国反洗钱立法的指导性文件,2012年进行了更新整合形成了新的《40项建议》。我国自2007年加入反洗钱金融特别工作组FATF以来已经10年,在2018年至2019年将接受第四轮FATF成员国互评估,互评估结果是联合国、世界银行和各大国际组织衡量一国金融稳定程度的重要指标,事关国家政治、外交和商贸诸多方面。为配合人民银行做好本次互评估工作,工商银行积极展开互评估准备工作,全面掌握各业务条线的合规风险,增强事前预警防控能力,提升反洗钱合规管理水平和控制效果,验证反洗钱管控措施有效性,引导专业条线主动参与反洗钱风险管理,促进制度、系统和流程优化,培养先进的反洗钱合规管理文化。

欧洲监管反洗钱新规分析

-欧洲反洗钱4号令

2015年5月20日欧盟发布了新的反洗钱法令,要求欧盟成员国在2017年6月26日转化为本国立法。该法令简称为欧洲4号令,各成员国有义务根据该法令发布更详细的法律法规,对于持续监测、实际受益人、客户尽职调查和政治公众人物方面进行修订,以消除模糊地带。同时强化金融机构高管责任,要求金融机构高管对反洗钱政策、内控和程序进行批准,并对反洗钱风险有充分了解,一旦出现问题,高管将直接承担法律责任。欧盟各国均据此修订了各自的反洗钱法规。

-MiFID II法案

2018年欧洲金融监管新出台或者修订了几部重量级的法规,比如旨在加强投资者保护和提高透明度的金融市场工具指令MiFID II法案,这部法规花了七年时间制定,总页数达到7000页,将彻底改变从股票、基金、债券到大宗商品的各类资产的交易方法以及投资管理方法,“这一切为了照亮以前见不到光的市场角落,为了提高透明度,并最终让投资者获得公平对待。”为了做好MiFID II准备,欧盟银行和资产管理公司已经花费了20亿美元的资金。

-PSD 2法规

欧盟还针对电子支付的发展,发布了付款服务指令Online Payment Innovation:PSD 2(Revised Payment Services Directive),2007年发布的PSD是单一欧元支付区(SEPA)的基础法规,随着数字化进程的推进,网上支付、电子支付发展迅猛,许多问题超出了PSD监管的范围,PSD2的目标是增加支付安全,增加消费者保护,促进创新和竞争,同时确保所有参与者的公平竞争环境。欧盟对支付市场的新参加者(电子支付)持欢迎态度,新参与者须注册、获得许可并接受监管,持有消费者支付账户的机构(银行)应向他们提供访问账户权限,并禁止将付款成本转加给消费者,电子支付须使用强大的客户身份认证,包括客户占有的(PIN密码等)和内在的(指纹、语音等生物特性)安全要素,以提高网络支付的安全性,降低电子交易欺诈风险,加强消费者数据保护。

-GDPR条例

欧盟在2018年5月28日终于发布了引起一定争议的《一般数据保护条例》(GDPR,General Data Protection Regulation),对于严重的数据泄露事件,将处罚最高2000万欧元或者全球营业额4%的罚款,以孰高者为准。该条列要求告知用户数据收集和使用的情况,并获得用户同意,不得用模糊、难以理解的语言获得用户许可,用户有“被遗忘权”,要求可删除和可移植的权利,超过250人的组织,需要聘请数据保护官(DPO),数据保护官向数据保护委员会报告,并有权监视组织的数据处理过程。该条例刚发布就有不少批评声音,指出一些规定有些过时、覆盖面过广、实践中不可行。尽管存在一些缺陷,该条例仍被认为具有里程碑的意义,该条例设定了一个极有价值的目标,它迫使公众和组织关注应该如何对待当今时代最宝贵的资产:数据,要求所有组织在使用个人数据方面更加透明和负责,并赋予消费者更大的话语权和选择权。欧盟决心坚定地推进此项法规,根据普华永道的调查,68%的美国公司将花费100万到1000万美元的投入以满足GDPR的合规性要求,9%的美国公司预计超过1000万美元。

04

跨境支付产品创新策略分析

积极推进跨境支付产品创新

金融科技浪潮不断催生新的产业形态和商业场景,近年来,在支付领域的创新层出不穷,移动支付使得支付手段更加快捷便利,条码、指纹、刷脸等使得客户体验得到了极大的提升,支付宝、财付通、快钱、易宝、汇付天下(支付宝和财付通是依托于自身的B2B、C2C电子商务平台,提供担保功能的第三方支付模式,快钱等为独立第三方支付模式),这些典型的“互联网+”应用正是从百姓生活中发掘的巨大商机,通过衣食住行等消费活动与金融支付结合,加之以风险资本投资的熊熊烈火,使得新旧支付模式切换有如沧海桑田一般。如今商业银行还坚守着跨境支付业务这块传统阵地,应当未雨绸缪、求实创新,积极拥抱互联网等新技术,高度重视监管要求和客户体验,做好跨境支付系统革新,加快智慧银行建设,提升业务处理效率和质量,发挥出银行专业职能,在激烈的市场竞争中保持优势,立于不败之地。

首先,聚焦痛点,全面提升客户服务体验。

商业银行应遵循以客户为中心、全面提升客户服务体验的金融服务理念,依托SWIFT全球跨境支付创新项目(gpi),建立营业柜面、网上银行、手机银行、自助设备等渠道受理,后台集中处理,并实时反馈跨境汇款业务处理状态的服务流程,为客户提供线上线下全渠道一致性的服务体验。并且充分考虑境内、外机构差异化需求,持续改造、优化全球一体化清算查询服务管理平台系统功能,提升全球清算业务市场竞争力和全球客户服务体验。

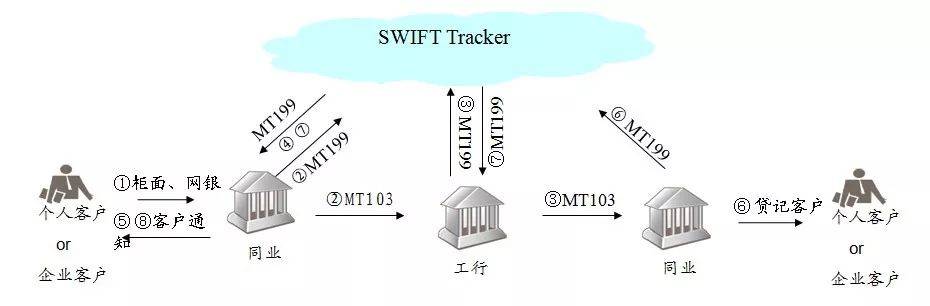

全球支付创新(SWIFT GPI)客户化项目旨在通过SWIFT Tracker机制,将获取的gpi汇款清算信息及时、主动推送至业务前端各渠道,为境内外客户提供更为便捷、清晰、可追溯的跨境汇款增值服务,增强商业银行在国际清算市场的竞争力。

以工商银行为例,境内个人客户通过柜面、网银等渠道发起工银速汇、中非直连汇款、集团内点对点汇款等跨境汇款业务后,如资金抵达最终收款行,工商银行将采用融e联(优先)或短信方式向客户推送资金抵达收款行的通知。

其次,全面拥抱互联网,整合跨境支付产品线(以工行为例)。

新时代,商业银行要以更加开放、包容的发展姿态,以更大气魄和更宽视野,全面拥抱互联网,构筑起新一代业务、IT和数据架构,以“数据化、智能化、智慧化”贯穿各部门、各条线、各流程,打造智慧化的营销、管理、运营和风控体系,构建账户、产品、场景开放互联和线上线下一体互联的金融服务新生态。

一是搭建集约共享的跨境支付运营流程。通过清算业务通用平台网点端建设,将目前散落的资金审查、外汇交易、报文处理等专业模块进行重新整合,再造跨境支付业务流程;支持对客户汇款要素进行全景扫描,智能分配汇款指令所需业务模块跨境支付研究报告,将人工经验提炼凝结为系统逻辑,极大简化业务操作流程;清晰界定前台网点端与后台清算端的职责,将汇路选择、直通检查、黑名单检查等专业职能统一集中到省行办理,大幅提升集约化处理水平。

二是打造便捷、友好的线上客户服务响应机制。将SWIFT gpi汇款状态更新服务嵌入线上渠道,实现企业网银界面汇款指令状态信息的实时共享,为客户提供全流程的汇款跟踪服务;建立线上渠道客户可实时修改汇款指令、补充汇款单据的信息交互通道,为客户提供线上沟通、线上解决的便捷服务;充分运用融e联、手机短信、电子邮箱等通讯方式,面向客户实时推送款项处理进度,确保信息提醒周到、业务办理及时。

积极运用人工智能技术,打造智慧化银行

智慧化是银行业的未来。规划期要运用新思维、新技术、新模式,对传统金融服务体系包括产品、流程、渠道、运营、营销、风控等进行智能化改造,实现将合适的产品,通过合适的渠道,配置给合适的用户,重塑银行信息和信用中介的主导地位,构建开放、合作、共赢的金融生态圈,打造全新的智慧银行。

第一、加快机器学习在银行业务自动化中应用。

创新是引领发展的第一动力。新时代以云计算、大数据、人工智能为代表的新技术将加速改造金融业态。近年来,随着大数据、分布式计算和算法的快速发展,机器学习已成为人工智能的主流研究方向,其中语义分析技术广泛应用在自动驾驶、智能客服研究领域,可以使机器具备与人相似的工作能力,为银行复杂业务的智能化、自动化处理提供技术手段。

第二、利用语义分析技术助力跨境支付业务处理。

商业银行应积极探索、研究机器学习技术应用方案,进一步提高业务自动化、标准化处理能力,提升业务效率,减少人工处理环节,降低人力资源的投入,降低业务压力和操作风险。工商银行计划在未来三年,将大力推动智慧运营3.0体系建设,充分利用机器学习技术在信息分类归纳、逻辑分析、模型构建、算法生成等方面的优势,突破现有应用系统和传统技术手段局限,实现对业务数据和流程的自动化处理,提升业务运营智能化、自动化水平。

目前跨境转汇报文转换中由于不同清算系统报文格式不完全匹配,存在大量手工处理业务,如支付清算MT103转汇CIPS.111、HVPS.111,传统规则型处理无法实现。工商银行运用自然语言处理技术CRF条件随机场景模型,智能解读MT103报文中的汇款人信息与收款人信息两个自然语言报文项,在MT103报文转汇CIPS.111、HVPS.111场景下,实现粗粒度报文要素(50项、59项的户名和地址是合并在一起的)向细粒度报文要素(付款人户名、付款人地址、收款人户名、收款人地址)的智能拆解。经过智能模型创建、训练和验证,从海量历史报文中明确提炼出状态查询、信息查询、合规查询、安慰电、通知电等十二种业务类型和十五项具体诉求场景,并构建训练样本集,利用Fasttext等机器学习技术构建业务模型,对MTn92、MTn95、MTn96、MTn99报文(n为1/2/9)75项、76项、77项、79项内容开展学习训练,经过半年的机器学习,模型识别准确率达到97%以上,全面替代人工指日可待。

2023-02-04

2023-02-04

6857

6857

合道跨境投融资法律简讯·第40期(2023.1.1-2023.1.31)(跨境融资定义)

2023-01-02

2023-01-02

8497

8497

多家银行通过跨境人民币贸易融资转让服务平台成功落地跨境交易(跨境贸易人民币)

2023-01-01

2023-01-01

24671

24671

支付清算系统(下)超级网银支付系统详解(跨境汇款时间)

2023-01-01

2023-01-01

7778

7778

广东本外币合一银行结算账户试点再扩围:试点城市新增6地,银行网点超2300家(跨境电商结算中心)

2022-12-31

2022-12-31

14489

14489

央行:放宽人民币跨境使用限制,便利个人薪酬收入,港澳居民可开账户,每日接收8万元(跨境人民币 实施细则)

2022-12-31

2022-12-31

14489

14489

央行:放宽人民币跨境使用限制,便利个人薪酬收入,港澳居民可开账户,每日接收8万元(跨境人民币 实施细则)

2022-12-31

2022-12-31

8107

8107

人行莱芜中支一体化推进跨境人民币业务,优化涉外企业金融服务(商业银行跨境业务)

2022-12-31

2022-12-31

7486

7486

中俄两国金融机构开展现钞跨境合作(中俄跨境支付)

2022-12-30

2022-12-30

7170

7170

SWIFT布局央行数字货币,14家银行参与!我国数字人民币跨境支付也有好消息(跨境支付解决方案)

2022-12-30

2022-12-30

6675

6675

外汇局:已有22家支付机构、14家银行开展跨境外汇结算业务(第三方跨境结算)