我国营改增财税体制变革,从2012年1月1日试点到今年财政部、国家税务总局颁布《关于全面推开营业税改征增值税试点的通知》(以下简称财税〔2016〕36号)前,旅行社行业并没有列入试点范围。这次营改增全面推开,为保证不增加旅行社行业税负,相关部委将原来营业税差额计算营业额政策平移至增值税,而增值税所特有的政策跨境增值税,比如进项税额抵扣、跨境旅游服务的免税、零税率等政策,则是全新的。然而,纵观国家营改增新政,针对旅行社跨境旅游服务如何适用免税、零税率的政策规定不细、落地有难度,而跨境旅游服务新政对旅行社行业税负、行业发展影响很大。本文就营改增涉及的跨境旅游服务免税、零税率等问题逐一分析,供业者参考。

2016年3月23日,财政部、国家税务总局颁布财税〔2016〕36号文件;5月6日,国家税务总局发布《关于发布的公告》(以下简称税总2016年第29号公告),就旅行社跨境旅游服务的应税行为做出规定。由于两个文件都没有具体解释旅行社的跨境旅游服务,导致该项政策实施时各地国税机关和旅行社有些无所适从。

就笔者了解的情况,旅行社跨境旅游服务应税行为存在以下问题:第一、如何对旅行社的跨境旅游服务进行分类?第二、入境旅游服务是适用零税率还是适用免税?第三、出境旅游服务是否可以适用免税政策?第四、边境旅游服务中的“入境旅游服务”是否适用零税率?现就以上问题分析如下。

跨境旅游服务分类

一、现行规定

财税〔2016〕36号附件4《跨境应税行为适用增值税零税率和免税政策的规定》第二条规定,境内的单位和个人销售的下列服务和无形资产免征增值税,但财政部和国家税务总局规定适用增值税零税率的除外,如在境外提供的文化体育服务、教育医疗服务、旅游服务。税总2016年第29号公告第二条规定,下列跨境应税行为免征增值税,包括在境外提供的文化体育服务、教育医疗服务、旅游服务等。

这两个文件都没有对跨境旅游服务做出具体规定,特别是税总2016年第29号公告,对于文化体育服务、教育医疗服务都做了具体规定,唯独没有对“旅游服务”做出规定。这也导致旅行社、各地税务机关在对跨境旅游服务应税行为备案时遇到了难题。

二、《旅游法》对旅游服务的分类

《旅游法》第二十九条第一款规定:旅行社可以经营下列业务:(一)境内旅游;(二)出境旅游;(三)边境旅游;(四)入境旅游;(五)其他旅游业务。

很明显,旅行社的跨境旅游服务应当包括出境旅游、边境旅游和入境旅游。值得注意的是,《旅游法》称为“业务”,“营改增”政策称为“服务”。

实际上,旅游法律法规与税法对旅行社的旅游服务分类表述不一致,也不是现在形成的。从《营业税暂行条例》的“旅游业务”,到“营改增”两个文件的“旅游服务”,都没有与《旅游法》相统一。

长期以来,人们习惯将旅行社业务称为旅游业务或旅游服务。殊不知,旅行社仅仅是旅游业的一个分支,旅游业还包括吃、住、行、游、购、娱、导游公司等旅游分支。从旅行社的具体实务中可知,税法中的“旅游业务”、“旅游服务”,实际上指的就是旅行社所从事的行政许可业务,即旅行社业务。

三、建议

建议跨境旅游服务分类如下:

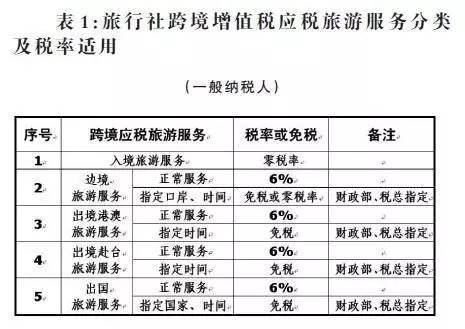

附表1:旅行社跨境增值税应税旅游服务分类及税率适用(一般纳税人)

这种分类的出发点是希望通过跨境旅游服务的税率和免税这个经济杠杆,调整国家与国家、内地与特区、大陆与台湾地区之间的经济关系,实现国家之最高战略目标。

附表1“边境旅游服务”中的“指定口岸、时间”,是指国家根据实际情况对某开放口岸的“出境”旅游服务在指定时间内实行免征增值税的政策,对于边境旅游的“入境”旅游服务在指定时间内实行零税率政策。“出境赴港澳台旅游服务”,国家可以根据实际情况对某地区的旅游服务在指定时间内实行免征增值税政策。“出国旅游服务”中的“指定国家、时间”,是指国家可以根据实际情况对某国的旅游服务在指定时间内实行免征增值税政策。

入境旅游适用零税率还是免税政策?

一、定义

零税率亦称“税率为零”,指对某种课税对象和某个特定环节上的课税对象,以零表示的税率。税率为零不仅纳税人本环节课税对象不纳税,而且以前各环节转移过来的税款亦须退还,才能实现税率为零。我国对出口产品实行零税率,目的在于奖励出口,使我国产品在国际市场上以完全不含税的价格参与竞争。

免税是指按照税法规定不征收销项税额,同时进项税额不可抵扣应该转出,是对某些纳税人或征税对象给予鼓励、扶持或照顾的特殊规定,是世界各国及各个税种普遍采用的一种税收优惠方式。免税是税收的严肃性和必要的灵活性有机结合的产物。免税分为法定免税、特定免税和临时免税。

二、区别

增值税零税率是指对商品生产、流通、劳务服务等环节的新增价值或商品的附加值征税时,适用的税率为零;免税是指针对某种课税对象和某种纳税人跨境增值税,按照税法的规定,免除其本身应负担的应纳税额。

适用增值税零税率,即应纳税额=销项税额-进项税额,销项税额=应纳税销售额×税率,税率为零,销项税额为零,应纳税额=-进项税额,这意味着旅行社的入境旅游业务如果适用增值税零税率的话,不仅可以退还税款,还可以进项留抵(旅行社选择差额纳税时,购买旅游服务的进项税额不得抵扣)。

零税率是增值税的一档税率,只要符合文件规定,就可以适用零税率,无须税务机关审批或备案。

免征增值税属于税收优惠,是按照税法规定不征收销项税额,同时进项税额也不可以抵扣,按照税收优惠管理的相关要求,或先经税务机关审批,或报送税务机关备案。

适用增值税零税率,纳税人在税法上仍具有纳税的义务,只是因为税率为零,实际上无须承担任何税负;而免税是根据税法的规定,免除了纳税人纳税的义务。

三、适用

营业税改征增值税改革之前,我国仅对出口货物劳务实行退(免)税制度。出口货物退(免)税是指在国际贸易业务中,对报关出口的货物退还或免征在国内各生产环节和流通环节按税法规定缴纳的增值税和消费税。

出口退(免)税涉及的税种为增值税和消费税,征收营业税的应税劳务和服务不在出口退(免)税的范围之内。国家启动营改增改革后,建筑业、房地产业、金融业、生活服务业等营业税纳税人改征增值税,也就具备了实行退(免)税的条件。对应税服务实行零税率或免税政策符合国际惯例的原则,并能够发挥营改增改革对降低企业税收成本、推动经济结构调整的积极作用。

而财税〔2016〕36号并没有就旅行社入境旅游服务是否免征增值税和适用增值税零税率做出规定,而是规定“境内单位和个人发生的跨境应税行为,税率为零。具体范围由财政部和国家税务总局另行规定”。

具体规定包括:财税〔2016〕36号附件4《跨境应税行为适用增值税零税率和免税政策的规定》第二条,税总2016年第29号公告第二条(见前文)以及第六条第一款:纳税人向境外单位销售服务或无形资产,按本办法规定免征增值税的,该项销售服务或无形资产的全部收入应从境外取得,否则,不予免征增值税。

按照跨境旅游服务分类,结合税总2016年第29号公告,入境旅游服务就是境内的旅行社向境外的旅行社、旅游者销售旅游服务,且收入来自于境外。因此,入境旅游服务是可以免征增值税的。而境内旅行社的出境旅游服务,则不符合这个规定。

如果参照《增值税暂行条例》第二条规定:增值税税率:(三)纳税人出口货物,税率为零;但是,国务院另有规定的除外。再结合国家税务总局《关于发布的公告》的相关规定,笔者认为,将入境旅游服务定为零税率可能更符合国际惯例和我国的国情。

建议国家税务总局修改《关于发布的公告》时,将旅行社的入境旅游服务列入增值税零税率应税服务适用范围;将入境旅游服务设定为跨境旅游服务应税行为零税率,既符合国际惯例,更符合中国国情。

如果旅行社入境旅游服务的税率规定为零税率,则该旅游服务的销项税额为零,除进项税额可以抵扣外,还可以退增值税,免缴城建税和教育费附加,免缴企业所得税。

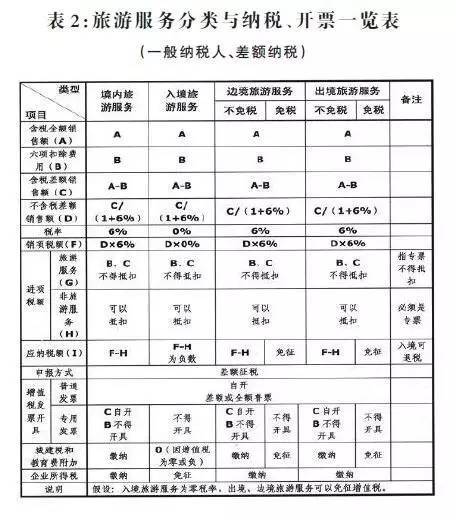

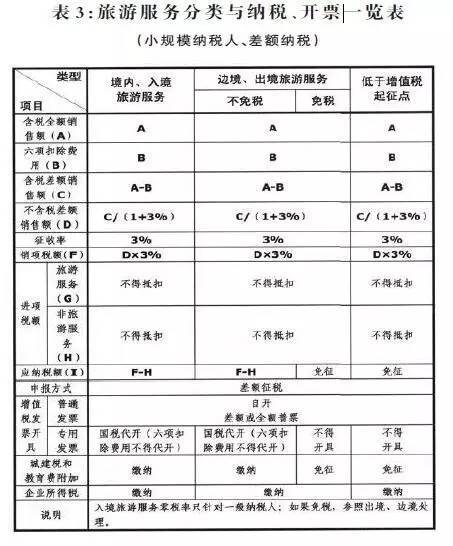

附表2、3,是笔者根据营改增政策设计的“如果将入境旅游服务税率定为零税率,出境旅游服务可以适当免税”一览表。

附表说明:

⒈全额销售额,是指旅行社提供旅游服务,向旅游服务购买方取得的全部价款和价外费用,财政部和国家税务总局另有规定的除外。包括组团社向旅游者或者以集体出游的单位、家庭收取的全部价款和价外费用,地接社向组团社收取的全部价款和价外费用等情形。

⒉差额销售额,是指旅行社提供旅游服务,以向旅游服务购买方取得的全部价款和价外费用,扣除向其收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为差额销售额。

⒊六项扣除费用,是指旅行社向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用。

⒋“旅游服务”项目范围,仅指住宿费、餐饮费、交通费、签证费、门票费、支付给其他接团旅游企业的旅游费用(六项扣除费用)和含税差额销售额。不包括导游服务费、旅行社责任保险费等费用。

⒌“非旅游服务”项目范围,是指旅游服务项目之外的各种项目,包括旅行社购买的不动产、固定资产、旅行社责任保险、临时聘用导游、水、电、气等经营所需的各类项目。

出境旅游是否适用免税政策?

出境旅游服务分为出国旅游服务、出境港澳旅游服务、出境赴台旅游服务和边境旅游服务。出境旅游服务是否适用免税政策,还需要具体问题具体分析。

按照“营改增”现行文件,旅行社出境旅游服务不适用免税政策。

根据税总2016年第29号公告第六条第一款规定,旅行社的出境旅游服务是否可以适用特定免税政策?笔者认为,可以根据实际情况,在不同的时期,给予旅行社组织境内旅游者到不同的国家、地区予以特定免税政策。比如,给予赴台旅游服务一定时期的免税政策,给予到某国旅游服务一定时期的免税政策。笔者不主张对出境旅游服务给予全部免征增值税政策,毕竟鼓励旅行社组织境内旅游者到境外消费,可能会加大旅游贸易逆差,不利于拉动境内旅游消费。

边境旅游中的“入境旅游服务”是否适用零税率?

边境旅游服务的特点是,既可以组织境内旅游者到境外指定国家、地区出境旅游,也可以接待境外的旅游者到境内旅游。从理论上讲,如果旅行社的入境旅游服务可以适用零税率,那么,边境旅游服务中的“入境旅游服务”,也应当适用零税率,具体由国家税务总局规定。

边境旅游服务中的“出境旅游服务”是否适用免税政策,笔者建议,国家税务总局根据国家的需要给予一定时期、一定区域的免税政策。(作者为资深旅行社法律、管理咨询顾问)

原题:《对跨境旅游服务分类及增值税税率的建议》

本期微信小编:陈静

2023-02-18

2023-02-18

8849

8849

助力“投洽会”——跨境应税服务优惠政策(跨境应税服务免税)

2023-02-07

2023-02-07

8233

8233

跨境电商需要交税吗?要交哪些税?(跨境电商的税率)

2023-01-30

2023-01-30

7508

7508

财政部大招详解:贷款利息缴税、二手房税平移、跨境电商增负(跨境电商怎么缴税)

2023-01-20

2023-01-20

9911

9911

【出境社必读】国家税务总局关于跨境应税行为免税备案等增值税问题的公告(跨境应税服务增值税免税管理办法)

2023-01-08

2023-01-08

8872

8872

出口退税备案单证一定要重视!(跨境人民币备案)